Di seguito è elencato il dettaglio delle novità in materia contabile, tributaria-fiscale, amministrativa e societaria, con i relativi riferimenti, ai quali si rinvia per consultazione diretta del singolo Lettore o per approfondimenti specifici con il personale di Studio.

INTERESSI DI MORA

Comunicato il saggio degli interessi di mora da applicare nelle transazioni commerciali

Il Ministero dell’economia e delle finanze ha comunicato il saggio degli interessi legali di mora, ai sensi dell’articolo 5, comma 2, D.Lgs. 231/2002, da applicare a favore del creditore nei casi di ritardo nei pagamenti nelle transazioni commerciali per il periodo 1° gennaio 2021 – 30 giugno 2021: il saggio d’interesse è pari a zero. Il tasso effettivo da applicare per le transazioni commerciali perfezionatesi dopo il 1° gennaio 2013 è, dunque, pari all’8% (non modificato dal 1° gennaio 2017 in avanti). Si ricorda che la decorrenza automatica degli interessi moratori è prevista dal giorno successivo alla scadenza del termine per il pagamento, senza che sia necessaria la costituzione in mora; in mancanza di termine di pagamento si fa riferimento al termine legale di 30 giorni.(Min.dell’economia e delle finanze, comunicato, G.U. n. 29 del 04/02/2021)

MODIFICATE GLI ADEMPIMENTI INTRASTAT DOPO LA BREXIT

No alla Gran Bretagna e sì all’Irlanda del Nord

Con determina dell’Agenzia delle dogane n. 46832 del 15 febbraio 2021, adottata d’intesa con il direttore dell’agenzia delle entrate e con l’Istat è stata stabilità l’uscita dai modelli Intrastat della Gran Bretagna e l’entrata dell’Irlanda del Nord (ma solo per gli scambi di beni, non per i servizi). Tali effetti decorrono dallo scorso 1° gennaio 2021 quale conseguenza della definizione della Brexit. Il recepimento del provvedimento apporta le modifiche alle istruzioni di compilazione dei

modelli. (Agenzia delle dogane, determina n. 46832 del 15/02/2021)

ENASARCO

Fissati i minimali contributivi e i massimali provvigionali per il 2021

A decorrere dal 1° gennaio 2021, gli importi dei minimali contributivi e dei massimali provvigionali sono così determinati:

- per gli agenti plurimandatari, il massimale provvigionale per ciascun rapporto di agenzia è pari a 25.682 euro e il minimale contributivo per ciascun rapporto di agenzia è pari a 431 euro;

- per gli agenti monomandatari, il massimale provvigionale per ciascun rapporto di agenzia è pari a 38.523 euro e il minimale contributivo per ciascun rapporto di agenzia è pari a 861 euro.

(Fondazione Enasarco, notizie sito web, 18/02/2021)

SOSPENSIONE PAGAMENTO RATE

Fissato al 31 marzo 2021 il termine per la sospensione

Con la sottoscrizione dell’Addendum all’Accordo per il Credito 2019 è stato prorogato dal 31 dicembre 2020 al 31 marzo 2021 il termine per la presentazione delle domande di accesso alla sospensione del pagamento delle rate (quota capitale ovvero quota capitale e quota interessi) dei finanziamenti, secondo quanto previsto dalla misura “Imprese in Ripresa 2.0” contenuta nell’Accordo per il Credito 2019, come modificato dagli Addenda. La durata della sospensione del pagamento delle rate dei finanziamenti non potrà in ogni caso superare la durata massima di 9 mesi. Tale termine comprende eventuali periodi di sospensione già accordati sullo stesso finanziamento in conseguenza dell’emergenza sanitaria da Covid-19.

(Associazione bancaria italiana, Misura Imprese in Ripresa 2.0, 25/02/2020)

INCENTIVI FISCALI PER INVESTIMENTI IN START UP E PMI INNOVATIVE

Dal 1° marzo le domande per gli incentivi fiscali delle start up e pmi innovative

Con circolare del 25 febbraio 2021 il Mise informa che dalle ore 14 del 1° marzo può essere

|

presentata domanda per “Incentivi fiscali in regime “de minimis” per investimenti in start up e pmi innovative” (ai sensi dell’articolo 5, comma 1, del decreto). (Ministero sviluppo economico, circolare 25/2/2021) |

|

CONSULTAZIONE FE |

|

Prorogata al 30 giugno 2021 l’adesione al servizio di consultazione delle fatture elettroniche Con provvedimento n. 56618 del 28 febbraio 2021, l’Agenzia delle entrate è intervenuta sul punto 8-ter del provvedimento n. 89757 del 30 aprile 2018 “Consultazione e acquisizione delle fatture elettroniche o dei loro duplicati informatici nel periodo transitorio”, sostituendo le parole “dal 1° luglio 2019 al 28 febbraio 2021” con “dal 1° luglio 2019 al 30 giugno 2021”. Ne deriva che l’adesione al servizio di consultazione delle fatture elettroniche risulta ulteriormente prorogata al 30 giugno 2021. (Agenzia delle entrate, provvedimento n. 56618 del 28/2/2021) |

|

BONUS PUBBLICITÀ 2021 |

|

Entro il mese di marzo l’invio della comunicazione Fino al 31 marzo sarà possibile per imprese e lavoratori autonomi prenotare il bonus pubblicità 2021 tramite modello apposito da inviare in modalità telematica utilizzando i servizi disponibili nell’area riservata del sito dell’Agenzia delle entrate, accedendo tramite:

Hanno diritto al bonus i soggetti sopra elencati che effettuano o intendono effettuare investimenti pubblicitari nel 2021 incrementali di almeno l’1% degli analoghi investimenti effettuati nel 2020. |

LA CONVERSIONE DEL MILLEPROROGHE

È stata pubblicata sulla Gazzetta Ufficiale n. 51 del 1° marzo 2021, la L. 21/2021 di conversione, con modifiche del D.L. 183/2020, il c.d. Decreto Milleproroghe.

Di seguito si offre un quadro di sintesi dei principali interventi di interesse.

|

Articolo |

Contenuto |

|

Articolo 3, comma 3 |

Proroga disciplina piattaforme e marketplace digitali Modificando l’articolo 13, D.L. 34/2019, viene rinviata al 1° luglio 2021 l’efficacia delle disposizioni di cui all’articolo 11-bis, commi da 11 a 15, D.L. 135/2018, convertito, con modificazioni, dalla L. 12/2019. In particolare, viene rinviata l’entrata in vigore della presunzione per cui, se un soggetto passivo facilita, tramite l’uso di un’interfaccia elettronica quale un mercato virtuale, una piattaforma, un portale o mezzi analoghi, le vendite a distanza di telefoni cellulari, console da gioco, tablet PC e laptop, importati da territori terzi o Paesi terzi, di valore intrinseco non superiore a 150 euro, si considera che lo stesso soggetto passivo abbia ricevuto e ceduto detti beni. Nel caso in cui la facilitazione abbia a oggetto cessioni effettuate nell’Unione Europea da un soggetto passivo non comunitario a una persona che non è un soggetto passivo, si considera che lo stesso soggetto passivo che facilita la cessione abbia ricevuto e ceduto detti beni. Ai fini di cui sopra, si presume che la persona che vende i beni tramite l’interfaccia elettronica sia un soggetto passivo e la persona che acquista tali beni non sia un soggetto passivo. Il soggetto passivo è tenuto a conservare la documentazione relativa a tali vendite che deve essere dettagliata in modo sufficiente da consentire alle Amministrazioni fiscali degli Stati membri dell’Unione Europea in cui tali cessioni sono imponibili di verificare |

|

che l’Iva sia stata contabilizzata in modo corretto, deve, su richiesta, essere messa a disposizione per via elettronica degli Stati membri interessati e deve essere conservata per un periodo di 10 anni a partire dal 31 dicembre dell’anno in cui l’operazione è stata effettuata. Il soggetto passivo che facilita le vendite a distanza ai sensi dei commi 11 e 12 è tenuto a designare un intermediario che agisce in suo nome e per suo conto, se stabilito in un Paese con il quale l’Italia non ha concluso un accordo di assistenza reciproca. Infine, viene previsto che la disciplina di cui all’articolo 11-bis, D.L. 34/2019 trovi applicazione a tutto il 2021. |

|

|

Articolo 3, comma 5 |

Invio dati corrispettivi giornalieri Viene rinviato al 1° gennaio 2022 l’obbligo di invio dati dei corrispettivi giornalieri al Sistema TS tramite i registratori telematici. |

|

Articolo 3, comma 6 |

Deroghe per l’approvazione dei bilanci Vengono prorogate alle assemblee convocate entro il 31 luglio 2021, le deroghe introdotte con l’articolo 106, D.L. 18/2020, relative all’approvazione dei bilancio degli esercizi in corso al 31 dicembre 2020. A tal fine si ricorda che, in deroga ai termini ordinari previsti dagli articoli 2364, comma 2, e 2478-bis, cod. civ., o da previsioni statutarie, l’assemblea ordinaria per l’approvazione dei bilanci deve essere convocata entro 180 giorni dalla chiusura dell’esercizio, e non più 120 giorni. |

|

Articolo 3, comma 6-bis |

Proroga garanzie Sace In sede di conversione in legge è stata estesa al 30 giugno 2021 (prima era il 31 dicembre 2020), la concessione da parte di Sace di garanzie in favore di soggetti, quali banche, istituti finanziari nazionali e internazionali, nonché altri soggetti, per la sottoscrizione di prestiti obbligazionari emessi da imprese |

|

Articolo 3, comma 7 |

Proroga crediti formativi per aggiornamento professionale revisori In ragione dell’emergenza Covid, viene previsto che gli obblighi di aggiornamento professionale dei revisori legali dei conti relativi al biennio 2020-2021 di cui all’articolo 5, commi 2 e 5, D.Lgs. 39/2010, si intendono eccezionalmente assolti se ottenuti entro il 31 dicembre 2022. |

|

Articolo 3, commi 9 e 10 |

Lotteria degli scontrini Viene rinviato al 1° febbraio 2021 il termine entro il quale con provvedimento dell’Agenzia delle dogane e monopoli, da adottare d’intesa con l’Agenzia delle entrate, sono definite regole di estrazione ed entità dei premi messi in palio della c.d. lotteria degli scontrini. Con il medesimo provvedimento dovranno essere individuate eventuali ulteriori aspetti necessari. |

|

Articolo 3, comma 11-ter, lettera a) |

Agevolazioni per Campione di Italia Derogando a quanto previsto con la Legge di Bilancio per il 2020, per il periodo d’imposta in corso al 31 dicembre 2020 e fino a quello in corso al 31 dicembre 2021, le agevolazioni previste per Campione di Italia si applicano nel limite dell’importo di 1.800.000 euro per ogni impresa. Tale limite è di 270.000 euro per ogni impresa attiva nel settore della pesca e dell’acquacoltura e di 225.000 euro per ogni impresa attiva nel settore della produzione primaria di prodotti agricoli. Si ricorda che le agevolazioni ivi previste consistono nelle seguenti: – l’Irpef, determinata ai sensi dell’articolo 188-bis, Tuir, è ridotta al 50% per 5 periodi di imposta, in riferimento ai redditi prodotti dalle persone fisiche residenti al 20 ottobre 2019 a Comune di Campione d’Italia e per quelli di lavoro autonomo relativi ad attività svolte in studi siti alla medesima data nel Comune di Campione d’Italia; |

|

|

|

Articolo 3, comma 11-ter, lettera b) |

Credito di imposta investimenti Campione d’Italia Derogando a quanto previsto dalla Legge di bilancio per il 2020, per il periodo d’imposta in corso al 31 dicembre 2020 e fino a quello in corso al 31 dicembre 2021, alle imprese che effettuano gli investimenti di cui al comma 577 della L. 160/2019 (investimenti facenti parte di un progetto di investimento iniziale, come definito dalle norme europee sugli aiuti di stato compatibili col mercato interno) il credito d’imposta è riconosciuto in misura pari ai costi sostenuti nel limite dell’importo di 1.800.000 euro per ogni impresa. Tale limite è di 270.000 euro per ogni impresa attiva nel settore della pesca e dell’acquacoltura e di 225.000 euro per ogni impresa attiva nel settore della produzione primaria di prodotti agricoli. |

|

Articolo 3, comma 11quater |

Proroga per i Confidi Vengono sospesi fino al 31 dicembre 2021 i provvedimenti di revoca adottati ai sensi dell’articolo 4 del regolamento di cui al D.M. 53/2015, conseguenti al raggiungimento o al mantenimento di un volume di attività finanziaria pari o superiore a 150 milioni di euro. |

|

Articolo 3, comma 11quinquies |

Agevolazioni “prima casa” Vengono ulteriormente sospesi fino al 31 dicembre 2021, i termini:

131/1986;

|

|

Articolo 3-ter |

Esenzione Iva beni necessari al contenimento della pandemia Viene modificato il comma 452 dell’articolo 1, L. 178/2020 (Legge di Bilancio per il 2021), con cui è prevista l’esenzione Iva fino al 31 dicembre 2022 per le cessioni della strumentazione per diagnostica per Covid-19, precisando che i requisiti devono essere quelli di cui alla Direttiva 98/79/CE o al Regolamento UE 2017/746 e non al Regolamento UE 2017/745. |

|

Articolo 10, comma 6 |

Esonero contributivo agricoltori Viene sospeso il pagamento della rata in scadenza il 16 gennaio 2021 per gli imprenditori agricoli professionali, i coltivatori diretti, i mezzadri e i coloni, beneficiari dell’esonero previsto dagli articoli 16 e 16-bis, D.L. 137/2020, convertito, con modificazioni, dalla L. 176/2020, fino alla comunicazione, da parte dell’ente previdenziale, degli importi contributivi da versare e comunque non oltre il 16 febbraio 2021. |

|

Articolo 11, comma 1 |

Proroga trasformazione società di mutuo soccorso Viene posticipato al 31 dicembre 2021 il termine per le società di mutuo soccorso, già esistenti alla data del 3 agosto 2017 (entrata in vigore del Codice del Terzo settore – D.Lgs. 117/2017), per trasformarsi in associazioni del Terzo settore o in associazioni di promozione sociale, mantenendo, in deroga all’articolo 8, comma 3, L. 3818/1886, il proprio patrimonio. |

|

Articolo 11, comma 1-bis |

Proroga termine domanda per accredito contributi Sono differiti al 31 dicembre 2020, per il solo anno 2019, i termini di cui all’articolo 3, comma 3, D.Lgs. 564/1996 e all’articolo 38, comma 3, L. 488/1999 normalmente |

|

previsti al 30 settembre. |

|

|

Articolo 11, comma 5 |

Recupero indebiti pensionistici Viene prorogato al 31 dicembre 2021 il termine per il recupero delle prestazioni indebite correlate alle campagne di verifica reddituale, nei confronti dei pensionati della Gestione previdenziale privata, relative al periodo d’imposta 2018, nonché ai fini delle conseguenti attività di sospensione, revoca ed eventuale ripristino delle prestazioni medesime. |

|

Articolo 11, comma 9 |

Sospensione termini di prescrizione I termini di prescrizione delle contribuzioni di previdenza e assistenza sociale obbligatoria di cui all’articolo 3, comma 9, L. 335/1995, sono sospesi dalla data di entrata in vigore del presente decreto fino al 30 giugno 2021 e riprendono a decorrere dalla fine del periodo di sospensione. Ove il decorso abbia inizio durante il periodo di sospensione, l’inizio stesso è differito alla fine del periodo. |

|

Articolo 11, comma 10-bis |

Proroga termini per integrazioni salariali I termini di decadenza per l’invio delle domande di accesso ai trattamenti di integrazione salariale collegati all’emergenza epidemiologica da Covid-19 e i termini di trasmissione dei dati necessari per il pagamento o per il saldo degli stessi, scaduti entro il 31 dicembre 2020, sono differiti al 31 marzo 2021, nel limite di spesa di 3,2 milioni di euro per l’anno 2021 che sarà monitorato dall’Inps. |

|

Articolo 12, comma 1-bis |

Società benefit Viene modificato quanto previsto dall’articolo 38-ter, D.L. 34/2020, prorogando il contributo concesso sotto forma di credito d’imposta nella misura del 50% dei costi di costituzione o trasformazione in società benefit, a quelli sostenuti dal 19 luglio al 30 giugno 2021. |

|

Articolo 19 |

Proroga dei termini correlati con lo stato di emergenza epidemiologica da Covid19 I termini previsti dalle disposizioni legislative di seguito richiamate sono prorogati fino alla data di cessazione dello stato di emergenza epidemiologica da COVID-19 e comunque non oltre il 30 aprile 2021:

|

|

lavoro da assolversi in via telematica, anche ricorrendo alla documentazione resa disponibile nel sito internet dell’Inail. |

RESE NOTE LE ALIQUOTE CONTRIBUTIVE INPS 2021 PER ARTIGIANI E COMMERCIANTI

Con la circolare n. 17 del 9 febbraio 2021 l’Istituto Nazionale di Previdenza Sociale ha reso note le aliquote contributive per gli iscritti alla gestione artigiani e commercianti.

L’articolo 24, comma 22, D.L. 201/2011 ha stabilito che dal 1° gennaio 2012 le aliquote contributive pensionistiche dei lavoratori artigiani e commercianti iscritti alle gestioni autonome dell’Inps vengano annualmente incrementate prima di 1,3 punti percentuali e successivamente di 0,45 punti percentuali fino a raggiungere la misura del 24%.

Le percentuali si rendono applicabili in primis sul minimale ovvero sul reddito minimo annuo da prendere in considerazione ai fini del calcolo del contributo Ivs dovuto dagli artigiani e commercianti. Va ricordato che per l’anno 2021 il massimale di reddito annuo entro il quale sono dovuti i contributi Ivs è pari a 78.965 euro per i soggetti con anzianità di iscrizione anteriore al 1° gennaio 1996 e pari a 103.055 euro per gli altri soggetti. Il contributo minimale per il 2021 risulta essere:

|

Artigiani |

Commercianti |

|

|

Tutti i soggetti (esclusi i coadiuvanti/coadiutori di età non superiore ai 21 anni) |

3.836,16 |

3.850,52 |

|

Coadiuvanti/coadiutori di età non superiore ai 21 anni |

3.572,94 |

3.587,29 |

Il contributo 2021 è dovuto sulla totalità dei redditi d’impresa denunciati ai fini Irpef prodotti nel 2021, in particolare per la quota eccedente il minimale di 15.953 euro in base alla seguente ripartizione:

|

Scaglione di reddito |

Artigiani |

Commercianti |

|

|

Tutti i soggetti (esclusi i coadiuvanti/coadiutori di età non superiore ai 21 anni) |

fino a 47. 379,00 |

24% |

24,09% |

|

da 47.380,00 |

25% |

25,09% |

|

|

Coadiuvanti/coadiutori di età non superiore ai 21 anni |

fino a 47.379,00 |

22,35% |

22,44% |

|

da 47.380,00 |

23,35% |

23,44% |

Una riduzione è prevista nella misura del 50% dei contributi dovuti dagli artigiani e commercianti con più di 65 anni di età già pensionati presso le gestioni dell’Inps. I termini per il versamento con il modello F24 del saldo per il periodo di imposta 2020 e degli acconti per il periodo di imposta 2021 sono correlati alla scadenza per il versamento delle imposte derivanti dal modello Redditi:

− l’eventuale saldo per il 2020 e il primo acconto sul reddito eccedente il minimale per il 2021 devono essere versati entro il 30 giugno 2021 (con possibilità di essere rateizzati);

− il secondo acconto sul reddito eccedente il minimale per il 2021 deve essere versato entro il 30 novembre 2021;

− i quattro importi fissi di acconto calcolati per il 2021 relativi al reddito minimale devono essere versati alle scadenze ordinarie del 18 maggio 2021, 20 agosto 2021, 16 novembre 2021 e 16 febbraio 2022.

Si ricorda alla gentile Clientela che l’Inps già dal 2013 non invia più le comunicazioni contenenti

i dati e gli importi utili per il pagamento della contribuzione dovuta in quanto le medesime informazioni vanno prelevate a cura del contribuente o di un suo delegato, nella sezione “Dati del modello F24” del cassetto previdenziale per artigiani e commercianti.

ALIQUOTE CONTRIBUTIVE INPS 2021 PER GLI ISCRITTI ALLA GESTIONE SEPARATA

Con la circolare n. 12 del 5 febbraio 2021 l’Istituto Nazionale di Previdenza Sociale ha come ogni anno commentato le aliquote contributive previste per gli iscritti alla Gestione Separata (ai sensi dell’articolo 26, comma 2, L. 335/1995) e applicabili per l’anno 2021. L’aliquota contributiva per i lavoratori autonomi iscritti alla gestione separata Inps che non risultano iscritti ad altre gestioni di previdenza obbligatoria (e non sono pensionati) è incrementata dello 0,26% per finanziare l’ISCRO (indennità straordinaria di continuità reddituale ed operativa) introdotta dall’articolo 1, comma 398, L. 178/2020 (Legge di Bilancio per l’anno 2021). È rimasta invariata l’aliquota per i non iscritti ad altra gestione obbligatoria, non pensionati e non titolari di partita Iva. Per i soggetti già pensionati o assicurati presso altre forme previdenziali obbligatorie l’aliquota contributiva è confermata al 24%. Le aliquote da applicare ai compensi erogati dal 2021 ai soggetti rientranti nella gestione separata dell’Inps sono le seguenti (la contribuzione aggiuntiva dello 0,51% è videata nella tabella seguente con l’abbreviativo DIS-COLL):

|

2020 |

2021 |

||

|

Non pensionato o iscritto ad altra gestione pensionistica |

Titolare di partita Iva |

25,72% |

25,98% |

|

Non titolare di partita Iva per cui non è prevista la DIS-COLL |

33,72% |

33,72 |

|

|

Non titolare di partita Iva per cui è prevista la DIS-COLL |

34,23% |

34,23% |

|

|

Pensionato o iscritto ad altra gestione pensionistica |

24% |

24% |

Il massimale di reddito per l’anno 2021 per il quale è dovuta la contribuzione alla gestione separata è pari a 103.055 euro. Pertanto, le aliquote si applicano facendo riferimento ai redditi conseguiti dagli iscritti alla Gestione Separata fino al raggiungimento del massimale di reddito. Il minimale di reddito per l’anno 2021 per vantare un anno di contribuzione effettiva per gli iscritti è pari a 15.953 euro (il contributo annuo dovuto è variabile a seconda dell’aliquota applicabile come esposto nella tabella precedente). Il contributo alla Gestione Separata va versato all’Inps con il modello F24 con le seguenti modalità:

|

|

|

|

|||||

|

|

OBBLIGO DI RIPRESENTAZIONE DEL MODELLO EAS: VERIFICA NECESSARIA ENTRO IL PROSSIMO 31 MARZO 2021

Gli enti non commerciali di tipo associativo (e in ambito sportivo, anche le società di capitali sportive dilettantistiche senza scopo di lucro) che hanno subito variazioni rispetto ai dati comunicati nel precedente modello EAS (si tratta spesso del primo e unico modello presentato) debbono effettuare le opportune verifiche al fine di ottemperare all’obbligo di ripresentazione del medesimo entro il prossimo 31 marzo 2021. La verifica è particolarmente delicata in quanto non sempre risulta agevole comprendere quali siano le variazioni “rilevanti” che determinano l’obbligo di ripresentazione del modello, ma anche perché particolarmente gravose appaiono le conseguenze derivanti da tale inadempimento.

|

Scopo dell’adempimento |

|

Il modello EAS ha lo scopo di consentire l’applicazione delle disposizioni fiscali di favore contenute nell’articolo 4, D.P.R. 633/1972 e articolo 148, Tuir che permettono di “decommercializzare” le entrate derivanti da attività rese in conformità degli scopi istituzionali nei confronti degli associati. |

La Riforma esclude gli Enti del Terzo Settore

Si tenga inoltre presente che in attuazione della Riforma del Terzo settore (L. 106/2016) con il D.Lgs. 117/2017 si prevede, per i soggetti che entreranno a far parte della nuova famiglia degli ETS (Enti del Terzo settore), un esplicito esonero dall’obbligo di presentazione del modello EAS. Detta scelta è peraltro coerente con la prevista disapplicazione in capo agli ETS delle disposizioni agevolative (l’articolo 148, Tuir) che riguardano in generale gli enti associativi. Si tenga infine presente che tale esonero non è a oggi ancora effettivo ma si concretizzerà solo nel momento in cui la disciplina degli ETS sarà effettivamente entrata in vigore.

Regole di presentazione e ripresentazione del modello

La presentazione del modello EAS costituisce un adempimento “una tantum” da effettuarsi entro 60 giorni dalla costituzione dell’ente, e va ripresentato unicamente in caso di variazione di talune informazioni fornite nel modello inviato precedentemente.

Le istruzioni alla compilazione del modello EAS affermano letteralmente che

“Il presente modello deve essere nuovamente presentato, in caso di variazione dei dati precedentemente comunicati, entro il 31 marzo dell’anno successivo a quello in cui si è verificata la variazione (in tale evenienza inserire tutti i dati richiesti nel modello, anche quelli non variati)”.

La comunicazione delle variazioni deve avvenire quindi entro il 31 marzo dell’anno successivo a quello in cui si è verificata la variazione e pertanto, entro il prossimo 31 marzo dovranno essere comunicate, mediante ripresentazione telematica del modello EAS, le variazioni “rilevanti” intervenute nel corso dell’esercizio sociale chiuso al 31 dicembre 2020. È importante evidenziare però il fatto che non tutte le variazioni generano un obbligo di ripresentazione del modello EAS.

Le variazioni che non comportano obbligo di ripresentazione del modello

Vi sono delle modifiche che non comportano l’obbligo di comunicazione delle variazioni e, quindi, della ripresentazione del modello EAS, in quanto ritenute “fisiologiche”. In tal senso le istruzioni affermano che

“Non è obbligatorio presentare un nuovo modello nel caso in cui, nella sezione “Dichiarazioni del rappresentante legale”, si verifichi una variazione dei soli dati relativi agli importi di cui ai punti 20 e 21, oppure del numero e dei giorni delle manifestazioni per la raccolta di fondi di cui al punto 33, oppure dei dati di cui ai punti 23, 24, 30 e 31”.

Con la risoluzione n. 125/E/2010, l’Agenzia delle entrate ha chiarito che anche la variazione dei dati identificativi dell’ente o del suo legale rappresentante non necessitano la ripresentazione del modello EAS. Se, quindi, da un esercizio all’altro si modificano tali dati non sussiste l’obbligo di ripresentazione del modello EAS. Andiamo ora a individuare correttamente le ipotesi in precedenza descritte.

Punto 20): attività di sponsorizzazione o pubblicità commerciale

Punto 21): utilizzo di messaggi pubblicitari

Relativamente alle informazioni contenute nei punti 20 e 21 del modello EAS occorre fare qualche importante precisazione, in quanto le istruzioni alla compilazione individuano come situazione che non genera l’obbligo di ripresentazione del modello la sola variazione degli “importi” e non anche delle altre informazioni richieste nelle varie colonne dei predetti righi. Ciò significa che solo le variazioni che, da un esercizio all’altro, interessano il dato numerico non sono generatrici dell’obbligo di ripresentazione del modello, mentre permane tale obbligo per la modifica delle informazioni che potremmo definire di tipo “qualitativo”. Si propongono di seguito alcuni esempi.

|

Caso |

Ripresentazione |

|

associazione che ha dichiarato nel primo modello EAS di aver percepito un introito di 20.000 euro a fronte di un’attività di sponsorizzazione e nell’esercizio successivo tale importo si modifica in 25.000 euro |

no |

|

associazione che nel primo modello EAS ha dichiarato di non aver percepito alcun provento derivante da attività di pubblicità o sponsorizzazione e nell’esercizio successivo percepisce proventi da attività di sponsorizzazione per 5.000 euro |

sì |

|

associazione che nel primo modello EAS ha comunicato di aver percepito un contributo pubblicitario in una situazione da ritenersi “occasionale” (al di là delle consuete difficoltà di discriminare tra abitualità e occasionalità, va evidenziato che tale ultima situazione determina il mancato assoggettamento a Iva di tali somme) e nell’esercizio successivo percepisce proventi da un’attività di sponsorizzazione ritenuta “abituale” |

sì |

Le medesime considerazioni valgono con riferimento alle variazioni intervenute nei dati quantitativi da indicare al punto 21.

Punto 33): organizzazione di manifestazioni per la raccolta fondi

Anche in relazione alle informazioni da evidenziare nel punto 33) occorre tenere in debita considerazione quanto affermato nelle istruzioni, che richiedono la ripresentazione del modello EAS solo nei casi di modifica delle informazioni qualitative da un esercizio all’altro. Al contrario, la modifica del numero e della durata delle manifestazioni organizzate dall’ente di tipo associativo non determina alcun obbligo di comunicare tali variazioni. Con la circolare n. 45/E/2009 l’Agenzia delle entrate ha ulteriormente precisato che in presenza di più manifestazioni, nel rigo 33) non si deve indicare la somma dei giorni di tutte le manifestazioni svolte bensì “occorre indicare il numero di giorni della manifestazione che è durata più a lungo”. A seguito di tale chiarimento non è stato precisato se a questo punto nella casella riferita al numero degli eventi vadano indicati tutti quelli svolti nel corso dell’esercizio. Se così è, le 2 caselle (numero e giorni) non hanno alcun tipo di collegamento. Si propongono di seguito alcuni esempi.

|

Caso |

Ripresentazione |

|

associazione che ha dichiarato nel primo modello EAS di organizzare un’unica manifestazione della durata di tre giorni e nell’esercizio successivo ha organizzato la medesima manifestazione di uguale durata (è irrilevante il fatto che nei due eventi siano state incassate somme differenti) |

no |

|

associazione che ha dichiarato nel primo modello EAS di organizzare un’unica manifestazione della durata di 3 giorni e nell’esercizio successivo organizza 2 manifestazioni della durata di 2 giorni ciascuna |

no |

|

associazione che ha dichiarato nel primo modello EAS di non organizzare attività di raccolta fondi e nell’esercizio successivo organizza una manifestazione a tale scopo |

sì |

|

Punti 23) e 24): entrate e dimensioni dell’ente di tipo associativo |

Le variazioni intervenute nei punti 23) e 24) del modello non sono rilevanti ai fini dell’obbligo di ripresentazione del modello EAS. Si tratta, con evidenza, di dati quantitativi che necessariamente si modificano da un esercizio all’altro e che avrebbero comportato, di conseguenza, per comunicare le variazioni, la sistematica ripresentazione del modello EAS per comunicare tali variazioni.

Punti 30) e 31): erogazioni liberali e contributi pubblici

|

A esclusione delle predette situazioni, pertanto, le variazioni intervenute in un qualunque altro dei dati indicati nel primo modello EAS comportano l’obbligo di ripresentazione dello stesso. |

Anche con riferimento ai dati quantitativi contenuti nei punti 30) e 31), nessuna rilevanza assumono le variazioni intervenute da un esercizio all’altro ai fini dell’obbligo di ripresentazione del modello EAS. N.B.

Possibile intervenire tardivamente con l’istituto della remissione in bonis

L’articolo 2, comma 1, D.L. 16/2012 (convertito con modificazioni dalla L. 44/2012) ha introdotto il cosiddetto istituto della remissione in bonis, al fine di evitare che mere dimenticanze relative a comunicazioni ovvero, in generale, ad adempimenti formali non eseguiti tempestivamente precludano al contribuente la possibilità di fruire di benefici fiscali o di regimi opzionali. Con la circolare n. 38/E/2012 e ribadito con la risoluzione n. 110/E/2012 l’Agenzia delle entrate ha evidenziato che anche l’omesso invio del modello EAS può beneficiare dell’istituto della remissione in bonis. Per accedere a tale istituto è tuttavia necessario che la violazione “non sia stata constatata o non siano iniziati accessi, ispezioni, verifiche o altre attività amministrative di accertamento delle quali l’autore dell’inadempimento abbia avuto formale conoscenza”. Per regolarizzare l’ente deve effettuare la comunicazione telematica “entro il termine di presentazione della prima dichiarazione utile”, da intendersi come la prima dichiarazione dei redditi il cui termine di presentazione scade successivamente a quello previsto per effettuare la comunicazione e versare una sanzione di 250 euro tramite modello F24 ELIDE indicando il codice tributo 8115 (viene esclusa la possibilità di compensare con crediti l’importo della sanzione).

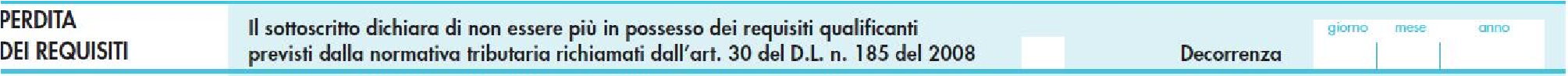

La presentazione del modello per perdita dei requisiti

Infine, nei casi in cui l’ente verifichi il venir meno dei requisiti che gli consentono di godere delle agevolazioni fiscali, deve presentare il modello entro 60 giorni a decorrere da quello in cui tale perdita si verifica, compilando l’apposita sezione del modello denominata “Perdita dei requisiti”.

In vista della prossima scadenza del 31 marzo 2021, pertanto, si invitano gli enti interessati a comunicare le variazioni rilevanti al fine di poter procedere all’adempimento telematico nei termini normativamente previsti.

PROGRESSIVA DISMISSIONE DI “FISCONLINE” A FAVORE DI SPID, CIE E CNS

Con comunicato stampa del 16 febbraio 2021 viene avviato l’iter di attuazione delle misure previste dal DL 76/20 (decreto semplificazioni ed innovazione digitale). Il primo passaggio riguarda i contribuenti “privati” (persone fisiche non titolari di partita Iva): tali soggetti dal 1° marzo scorso non possono più richiedere le abilitazioni Fisconline per accedere ai servizi della Pubblica Amministrazione (tra questi, anche i servizi dell’Agenzia delle entrate). Le abilitazioni già rilasciate continueranno invece ad operare fino alla scadenza naturale (comunque non oltre il 30 settembre 2021). È quindi necessario attivarsi per ottenere le credenziali di uno dei servizi alternativi di identità digitale: SPID, CIE e CNS.

Per quanto riguarda imprese e professionisti, la dismissione del servizio Fisconline è invece rinviata a prossimi provvedimenti attuativi: per tali soggetti le relative credenziali possono essere ancora richieste.

Quelle in uso possono quindi continuare ad essere utilizzate anche oltre la scadenza del 30 settembre 2021 (salvo ovviamente verificare la loro scadenza naturale).

Le nuove modalità di accesso

Nel comunicato stampa sono richiamate le 3 forme di accesso che i contribuenti possono utilizzare in luogo di Fisconline. Si tratta di:

SPID, il Sistema Pubblico di Identità Digitale: è il sistema di identità digitale di più ampia portata. Consiste di un sistema basato su credenziali personali che, grazie a delle verifiche di sicurezza, permettono di accedere ai servizi online della Pubblica Amministrazione e dei privati aderenti. Per ottenere Spid basta scegliere uno dei 9 gestori di identità digitale (https://www.spid.gov.it/richiedi-spid) e seguire i passi indicati dalle varie procedure ai fini dell’identificazione. Ogni gestore ha modalità e costi diversi e diversi sistemi di riconoscimento personale (di persona, webcam, tramite CIE o CNS). I gestori attualmente accreditati sono: Aruba, infocert, Intesa, Lepida, Namirial, Poste, Sielte, Spiditalia, Tim. Lo Spid può avere diversi livelli di sicurezza (e quindi di servizi offerti) e ogni gestore può offre uno o più livelli di sicurezza. Per attivare lo Spid occorre avere a disposizione i seguenti supporto: un documento italiano in corso di validità, la tessera sanitaria (ovvero il tesserino indicante il codice fiscale), la e-mail e il numero di cellulare personali.

CIE, la nuova Carta di identità elettronica: tale strumento permette al cittadino di identificarsi e autenticarsi con i massimi livelli di sicurezza ai servizi online degli enti che ne consentono l’utilizzo, sia Pubbliche Amministrazioni che soggetti privati. La CIE è rilasciata dal Comune di residenza; per utilizzarla al meglio è importante assicurarsi di avere l’intero codice PIN della carta di identità elettronica e, se serve, richiederlo al proprio Comune.

CNS, la Carta Nazionale dei Servizi: detto strumento permette di accedere agli stessi servizi attraverso un dispositivo, che può essere una chiavetta USB o una smart card dotata di microchip.

Visto che comunque, per tutti i soggetti “privati”, Fisconline cesserà di avere efficacia al più tardi entro il prossimo 30 settembre 2021 è opportuno che ci si attivi per tempo per ottenere le credenziali di uno degli strumenti descritti.

PER IL 2021 LE COMUNICAZIONI AL STS SONO SEMESTRALI

Per il 2021 l’obbligo di comunicazione al Sistema Tessera Sanitaria (STS) cambia la propria periodicità: l’invio dei dati dovrà infatti avvenire con cadenza almeno semestrale, in vista della cadenza mensile prevista per le operazioni realizzate a partire dal 2022. Questa è la nuova disciplina introdotta dal D.M. 29 gennaio 2021 (pubblicato in G.U. n. 31 del 6 febbraio 2021), che accoglie le richieste degli operatori, che ritenevano l’immediato passaggio da annuale a mensile, originariamente previsto già dal 2021, eccessivamente repentino.

L’invio al Sistema Tessera Sanitaria

La comunicazione al sistema Tessera Sanitaria (STS) è funzionale alle necessità dell’Amministrazione finanziaria di approntare le dichiarazioni dei redditi precompilate. A tal fine, già dal 2016, gli operatori della sanità (non tutti i soggetti sono interessati; a tal fine occorre verificare chi è obbligato all’invio) sono tenuti a comunicare le operazioni rilevanti alla Pubblica Amministrazione entro il mese di gennaio dell’anno successivo quello in cui dette spese sono state sostenute (si ricorda che la scadenza di invio dei dati relativi al 2020, in scadenza alla fine di gennaio, è stata prorogata in extremis al 8 febbraio scorso). Dal 2021 era previsto che detta comunicazione dovesse essere resa con cadenza mensile, con indubbie complicazioni per gli operatori sanitari (e per gli intermediari che li seguono, quando la comunicazione viene a questi demandata); con il richiamato D.M. 29 gennaio 2021 si è stabilito che il 2021 dovesse diventare un anno transitorio, caratterizzato dal una periodicità di invio semestrale.

|

Il nuovo calendario di invio |

|

In particolare, le spese sostenute: |

|

nel primo semestre 2021 andranno trasmesse entro il 31 luglio 2021; |

|

nel secondo semestre 2021 andranno trasmesse entro il 31 gennaio 2022; |

|

dal 1° gennaio 2022 andranno trasmesse entro la fine del mese successivo. |

Ovviamente, quelle indicate sono le scadenze entro le quali inviare i dati, ben potendo i contribuenti inviare prima tali informazioni (ad esempio, per chi si fosse attrezzato, già oggi è possibile inviare i dati mensilmente, così come è possibile comunicarli con periodicità più ravvicinata, anche settimanalmente o giornalmente). Inoltre, il nuovo decreto specifica che per la scadenza della trasmissione dei dati delle spese sanitarie e veterinarie, si fa riferimento alla data di pagamento dell’importo di cui al documento fiscale. Occorre inoltre ricordare che, nel mese di febbraio, il cittadino può prendere visione delle spese inviate dall’erogatore a suo nome e manifestare il suo diniego (funzione di Consultazione sul Sistema TS) all’invio dei dati all’Agenzia delle entrate per la precompilazione della dichiarazione dei redditi relativamente ai dati di competenza dell’anno precedente.

IN ARRIVO LA PROROGA DELLA SCADENZA DELLA ROTTAMAZIONE E DEL SALDO E STRALCIO DEI RUOLI

Lo scorso 1° marzo 2021 erano in scadenza le rate dei piani legati alle procedure di:

- “rottamazione-ter” – articoli 3 e 5, D.L. 119/2018;

- “saldo e stralcio” – articolo 1, commi 190 e 193, L. 145/2018).

Sono state annunciate possibili proroghe a tali scadenze che, al momento, non sono state ancora formalizzate ufficialmente. Per tale motivo, con comunicato stampa n. 36 del 27 febbraio scorso, il Ministero dell’economia e delle finanze ha annunciato che si provvederà alla proroga di tale termine che riguarda:

- le rate del 2020 ancora non versate;

- la prima rata del 2021 della “rottamazione-ter”.

Lo stesso comunicato precisa che il provvedimento di differimento entrerà in vigore successivamente al 1° marzo 2021 e i pagamenti, anche se non intervenuti entro tale data, saranno considerati tempestivi purché effettuati nei limiti del differimento che sarà disposto. Non resta che rimanere in attesa dell’evoluzione normativa, in merito alla quale provvederemo a comunicare tutti gli sviluppi a seguito della ufficializzazione. Chi avesse comunque provveduto al pagamento, probabilmente non potrà richiedere il rimborso.

AGGIORNAMENTI E NOVITÀ PER ALCUNE COMUNICAZIONI TELEMATICHE

Con alcuni provvedimenti pubblicati nel mese di febbraio 2021 l’Agenzia delle entrate ha provveduto a:

- aggiornare il modello per la “Comunicazione della cessione dei crediti di imposta riconosciuti per fronteggiare l’emergenza da Covid-19”, ai sensi dell’articolo 122, comma 2, lettera a) e b), D.L. 34/2020;

- prorogare dal 16 marzo 2021 al 31 marzo 2021 il termine entro il quale deve essere spedita telematicamente la “Comunicazione dell’opzione per lo sconto in fattura / cessione del credito” in luogo dell’utilizzo diretto della detrazione del 110% o delle altre detrazioni per spese sostenute sugli immobili nel 2020;

- aggiornare il modello per la comunicazione da parte degli amministratori di condominio delle spese relative a interventi di recupero del patrimonio edilizio, riqualificazione energetica (con la novità del superbonus 110%), riduzione del rischio sismico, bonus facciate, bonus mobili e bonus verde riguardanti le parti comuni di edifici condominiali;

- confermare che l’invio dei dati per la dichiarazione precompilata relativi alle erogazioni liberali effettuate nel 2020 è facoltativo e non obbligatorio.

Il nuovo modello per la comunicazione della cessione del credito di imposta locazioni

Il provvedimento n. 250739 del 1° luglio 2020 dell’Agenzia delle entrate ha approvato il modello per la “Comunicazione della cessione dei crediti di imposta riconosciuti per fronteggiare l’emergenza da Covid-19”, ai sensi dell’articolo 122, comma 2, lettera a) e b), D.L. 34/2020. In particolare, i soggetti beneficiari del credito di imposta per botteghe e negozi e del credito di imposta per i canoni di locazione a uso non abitativo e affitto d’azienda possono optare nell’arco temporale tra il 13 luglio 2020 e il 31 dicembre 2021 per la cessione del credito di imposta spettante ad altri soggetti, compresi istituti di credito e altri intermediari finanziari. Recentemente, l’articolo 1, comma 602, L. 178/2020 ha ulteriormente esteso il credito di imposta per i canoni di locazione a uso non abitativo e affitto d’azienda alle imprese turistico-ricettive, alle agenzie di viaggio e ai tour operator fino al 30 aprile 2021. Per tali soggetti, pertanto, il credito spetta dal canone relativo al mese di marzo 2020 a quello relativo al mese di aprile 2021 (per ciascuno dei mesi di gennaio, febbraio, marzo e aprile del 2021 il requisito della riduzione del fatturato/corrispettivi va verificato rispetto allo stesso mese dell’anno 2019). Con il recente provvedimento n. 43058 del 12 febbraio 2021 l’Agenzia delle entrate ha approvato il nuovo modello di comunicazione telematica e le relative istruzioni, per consentire le cessioni dei crediti di imposta di cui all’articolo 28, D.L. 34/2020.

La proroga al 31 marzo 2021 del termine entro cui inviare la comunicazione per gli interventi edilizi

Il provvedimento n. 2326047 del 12 ottobre 2020 dell’Agenzia delle entrate ha aggiornato il modello per la “Comunicazione dell’opzione per lo sconto in fattura o la cessione del credito relativamente agli interventi di recupero del patrimonio edilizio, efficienza energetica, rischio sismico, impianti fotovoltaici e colonnine di ricarica”, ai sensi dell’articolo 121, D.L. 34/2020. Per le spese sostenute nel 2020 il termine ultimo di presentazione telematica dell’opzione era fissato al 16 marzo 2021. Con il recente provvedimento n. 51374 del 22 febbraio 2021 l’Agenzia delle entrate ha prorogato il termine per l’invio delle comunicazioni delle opzioni di cui al punto 4.1 del provvedimento n. 283847/2020 al 31 marzo 2021.

Il nuovo modello per la comunicazione telematica degli interventi agevolabili condominiali

Il provvedimento n. 19969/2017 dell’Agenzia delle entrate ha introdotto l’obbligo per gli amministratori di condominio in carica al 31 dicembre dell’anno di riferimento di comunicare telematicamente entro il 16 marzo dell’anno successivo le quote di detrazione Irpef/Ires fruibili dai singoli condomini per gli interventi di recupero edilizio, riqualificazione energetica, riduzione del rischio sismico, bonus facciate, bonus mobili e bonus verde relativi alle parti comuni condominiali. Con il recente provvedimento n. 49885 del 19 febbraio 2021 l’Agenzia delle entrate ha modificato le specifiche tecniche precedentemente approvate e aggiornato la tipologia degli interventi oggetto di comunicazione. Gli amministratori di condominio devono, pertanto, recuperare i codici fiscali dei beneficiari delle spese sostenute (che possono non coincidere con i proprietari degli immobili del condominio, ad esempio se sono locatari, comodatari, titolari di diritti reali di godimento) per potere predisporre la comunicazione telematica. Tale adempimento non sostituisce l’attestazione cartacea che l’amministratore deve rilasciare ai condomini relativa alla spesa complessiva sostenuta nell’anno precedente suddivisa per i millesimi riferibili a ciascuno di essi.

Pubblicato il decreto per la comunicazione telematica delle erogazioni liberali

Con il recente provvedimento n. 49889 del 19 febbraio 2021 l’Agenzia delle entrate ha previsto che i soggetti di cui all’articolo 1 del D.M. Mef datato 3 febbraio 2021 devono trasmettere telematicamente all’Agenzia delle entrate le comunicazioni previste ai fini della dichiarazione precompilata con le modalità stabilite dal provvedimento n. 34431 del 9 febbraio 2018 dell’Agenzia delle entrate. Si tratta della “prosecuzione” di quanto già iniziato con il precedente D.M. 30 gennaio 2018 con il quale fu disciplinata la trasmissione in via assolutamente sperimentale e facoltativa all’Anagrafe tributaria, ai fini della dichiarazione precompilata, dei medesimi dati riferiti alle erogazioni effettuate nei confronti dei medesimi soggetti per gli anni d’imposta 2017, 2018 e 2019.

Al riguardo, l’articolo 1, comma 1 recente del decreto 3 febbraio 2021 ha previsto che anche l’invio dei dati relativi al 2020 sia facoltativo, facendo decorrere l’obbligo di spedire telematicamente le comunicazioni:

- dal periodo di imposta 2021, per i soggetti per i quali dal bilancio d’esercizio approvato nel 2021 risultano ricavi, rendite, proventi o entrate superiori a 1.000.000 euro;

- dal periodo di imposta 2022, per i soggetti per i quali dal bilancio d’esercizio approvato nel 2022 risultano ricavi, rendite, proventi o entrate superiori a 220.000 euro.

L’obbligo di trasmissione riguarda solo i dati delle erogazioni liberali effettuate da donatori continuativi che hanno fornito i propri dati anagrafici e dagli altri donatori qualora dal pagamento risulti il codice fiscale del soggetto erogante e non vanno comunicati i dati delle erogazioni effettuate da chi si è limitato a raccogliere le donazioni effettivamente operate da altri soggetti.

LE NUOVE PROCEDURE AUTOMATIZZATE PER L’ASSOLVIMENTO DELL’IMPOSTA DI BOLLO SULLE FATTURE ELETTRONICHE

Con l’articolo 12-novies, D.L. 34/2019 (Decreto Crescita) l’Agenzia delle entrate ha stabilito che con procedure automatizzate si debba procedere all’integrazione delle fatture elettroniche inviate attraverso il Sistema di Interscambio (SdI) che non recano l’indicazione dell’assolvimento dell’imposta di bollo, ma per le quali l’imposta risulta dovuta e, nei casi di ritardato, omesso o insufficiente versamento dell’imposta, comunichi al cedente/prestatore l’ammontare dell’imposta e della sanzione amministrativa dovuta. ai sensi dell’articolo 13, comma 1, D.Lgs. 471/1997, nonché degli interessi dovuti. Con un certo ritardo, attraverso il D.M. Mef del 4 dicembre 2020 è stata data attuazione alla predetta disposizione normativa, rinviando a un successivo provvedimento del Direttore dell’Agenzia delle entrate la definizione delle modalità tecniche per l’integrazione delle fatture elettroniche e per la consultazione ed eventuale modifica, da parte dei contribuenti o dei loro intermediari delegati, dei dati proposti dall’Agenzia, nonché le modalità di comunicazione delle irregolarità per il recupero dell’imposta dovuta e non versata. Vediamo, quindi, cosa prevede il provvedimento direttoriale prot. n. 34958 del 4 febbraio 2021 che l’Agenzia delle entrate – con decorrenza 1° gennaio 2021 – ha pubblicato per disciplinare la nuova procedura finalizzata all’assolvimento dell’imposta di bollo sulle fatture elettroniche da parte dei contribuenti.

Integrazione automatica delle FE da parte dell’Agenzia

Per le fatture elettroniche inviate tramite SdI l’Agenzia delle entrate predispone 2 distinti elenchi, contenenti gli elementi identificativi, rispettivamente:

- Elenco A (non modificabile): contiene le fatture elettroniche emesse e inviate tramite SdI che riportano l’assolvimento dell’imposta di bollo;

- Elenco B (modificabile): contiene le fatture elettroniche riferite alle operazioni effettuate dal 1° gennaio 2021, emesse e inviate tramite SdI che non riportano l’assolvimento dell’imposta di bollo ma per le quali emerge tale obbligo sulla base dei criteri soggettivi e oggettivi descritti nelle specifiche tecniche allegate al presente provvedimento. I predetti elenchi sono resi disponibili al cedente/prestatore, o al suo intermediario delegato, mediante un apposito servizio web all’interno dell’area riservata del portale Fatture e Corrispettivi nel sito internet dell’Agenzia delle entrate, entro il giorno 15 del primo mese successivo alla chiusura di ogni trimestre solare.

Modifica e integrazione degli elenchi da parte del contribuente

Il cedente/prestatore, o l’intermediario delegato, qualora ritenga che, in relazione ad una o più fatture riportate dall’Agenzia nell’Elenco B di cui al paragrafo precedente, non risultino realizzati i presupposti per l’applicazione dell’imposta di bollo, procede all’indicazione di tale informazione spuntando gli estremi delle singole fatture all’interno dell’Elenco B. Il cedente/prestatore, o l’intermediario delegato, può inoltre integrare l’Elenco B con gli estremi identificativi delle fatture elettroniche per le quali, ancorché non individuate dall’Agenzia, risulta dovuta l’imposta. Le modifiche all’Elenco B sono effettuate entro l’ultimo giorno del mese successivo alla chiusura del trimestre solare di riferimento. Per le fatture elettroniche riferite alle operazioni effettuate nel secondo trimestre solare dell’anno e inviate tramite SdI nel medesimo periodo, le modifiche sono effettuate entro il 10 settembre dell’anno di riferimento. Il cedente/prestatore effettua le modifiche all’Elenco B, direttamente o tramite intermediario delegato:

- in modalità puntuale, utilizzando la funzionalità del servizio web che consente di operare direttamente sulla tabella che riporta l’elenco delle fatture elettroniche selezionate dall’Agenzia;

- in modalità massiva, utilizzando la funzionalità del servizio web che consente di effettuare il download del file xml dell’Elenco B e il successivo upload del medesimo file modificato, secondo le specifiche tecniche allegate al presente provvedimento.

L’Elenco B può essere modificato più volte entro i termini in precedenza descritti, ma solo l’ultima modifica elaborata è utilizzata dall’Agenzia per il calcolo dell’importo dell’imposta di bollo da versare. In ogni caso le modifiche non possono essere operate oltre la data di effettuazione del pagamento. In assenza di variazioni da parte del cedente/prestatore, o dell’intermediario delegato, si intendono confermati gli elenchi proposti dall’Agenzia.

|

I tempi della procedura per l’anno 2021 |

|||

|

Periodo emissione fatture |

Termine per messa a disposizione elenchi su portale fatture e corrispettivi |

Termine per modifiche a elenco B |

Comunicazione ammontare dovuto |

|

1° trimestre |

entro 15 aprile |

entro 30 aprile |

entro 15 maggio |

|

2° trimestre |

entro 15 luglio |

entro 10 settembre |

entro 20 settembre |

|

3° trimestre |

entro 15 ottobre |

entro 31 ottobre |

entro 15 novembre |

|

4° trimestre |

entro 15 gennaio |

entro 31 gennaio |

entro 15 febbraio |

Pagamento dell’imposta di bollo

Sulla base dei dati delle fatture elettroniche indicate nell’Elenco A e nell’Elenco B eventualmente modificato, è calcolato ed evidenziato, nell’area riservata del portale fatture e corrispettivi del cedente/prestatore, l’importo dovuto a titolo di imposta di bollo entro il giorno 15 del secondo mese successivo alla chiusura del trimestre solare di riferimento. Detto termine è prorogato al 20 settembre per le fatture elettroniche relative alle operazioni effettuate nel secondo trimestre solare e inviate tramite SdI nel medesimo periodo. Il cedente/prestatore può effettuare il pagamento dell’imposta di bollo secondo due modalità alternative:

- nei termini previsti dall’articolo 6, D.M. 17 giugno 2014, utilizzando l’apposita funzionalità di addebito in conto corrente disponibile nel servizio web, che prevede obbligatoriamente il pagamento dell’intero importo determinato dall’Agenzia delle entrate come descritto in precedenza;

- in modalità telematica tramite modello F24 (il servizio web consente per ciascun trimestre la consultazione dei pagamenti effettuati).

Nel caso in cui il pagamento venga eseguito oltre la scadenza prevista, il servizio web consente anche il pagamento di sanzioni e interessi da ravvedimento, calcolati automaticamente in base ai giorni di ritardo rispetto alla scadenza, alla misura della sanzione ridotta e al tasso legale degli interessi. Il servizio web rilascia la prima ricevuta a conferma dell’inoltro della richiesta di addebito e la seconda ricevuta con l’esito del pagamento, che possono essere consultate dal cedente/prestatore, direttamente o tramite l’intermediario delegato.

|

Il calendario dei versamenti per l’anno 202 |

1 |

|

|

Periodo emissione fatture |

Imposta di bollo dovuta |

Termine versamento |

|

1° trimestre |

> 250 euro |

31 maggio |

|

≤ 250 euro |

30 settembre |

|

|

2° trimestre |

> 250 euro |

30 settembre |

|

1° e 2° trimestre |

≤ 250 euro |

30 novembre |

|

3° trimestre |

qualsiasi importo |

30 novembre |

|

4° trimestre |

qualsiasi importo |

28 febbraio |

Comunicazioni telematiche dell’Agenzia per omessi, carenti o ritardati pagamenti dell’imposta

L’Agenzia delle entrate, in caso di omesso, carente o ritardato pagamento dell’imposta di bollo sulle fatture elettroniche calcolata come descritto in precedenza, trasmette al contribuente – ai sensi dell’articolo 2, D.M. 4 dicembre 2020 – una comunicazione elettronica al suo domicilio digitale registrato nell’elenco Ini-pec di cui all’articolo 6-bis, D.Lgs. 82/2005. Tale comunicazione contiene: a) codice fiscale, denominazione, cognome e nome del cedente /prestatore;

- numero identificativo della comunicazione, anno d’imposta e trimestre di riferimento;

- codice atto, da riportare nel modello di pagamento F24, in caso di versamenti collegati all’anomalia segnalata;

- gli elementi informativi relativi all’anomalia riscontrata;

- l’ammontare dell’imposta, della sanzione nonché degli interessi dovuti.

Il destinatario della comunicazione, anche per il tramite di un intermediario, può fornire, entro 30 giorni dal ricevimento della stessa, chiarimenti in merito ai pagamenti dovuti, anche tramite i servizi online offerti dall’Agenzia.

IMMINENTI LE COMUNICAZIONI AL REGISTRO DEI TITOLARI EFFETTIVI

Potrebbe scattare a breve l’obbligo di comunicare al Registro Imprese i dati relativi ai titolari effettivi di imprese dotate di personalità giuridica. Infatti, lo scorso 28 febbraio 2021 è terminata la fase di consultazione pubblica concernente lo schema di decreto Ministro dell’economia e delle finanze, di concerto con il Ministro dello sviluppo economico, in materia di Registro della titolarità effettiva delle imprese dotate di personalità giuridica, delle persone giuridiche private, dei trust e degli istituti e soggetti giuridici affini (articolo 21, comma 5, D.Lgs. 231/2007). Il Dipartimento del Tesoro ha predisposto una bozza, consultabile sul sito, al fine di acquisire, da parte dei soggetti interessati, valutazioni, osservazioni e suggerimenti, di cui i competenti uffici del Governo terranno conto ai fini della definitiva predisposizione del decreto. Il decreto detta disposizioni in materia di alimentazione, accesso e consultazione dei dati e delle informazioni relativi alla titolarità effettiva di imprese dotate di personalità giuridica, di persone giuridiche private, di trust produttivi di effetti giuridici rilevanti a fini fiscali e istituti giuridici affini al trust per finalità di prevenzione e contrasto dell’uso del sistema economico e finanziario a scopo di riciclaggio e di finanziamento del terrorismo. I contenuti informativi relativi alla titolarità effettiva consultabili nell’apposita sezione del registro delle imprese sono disciplinati da apposito atto del Ministero dello sviluppo economico, ai sensi dell’articolo 24, D.P.R. 581/1995. I dati e le informazioni saranno comunicati al registro delle imprese e resi disponibili, per un periodo di 10 anni, in apposite sezioni del medesimo registro, in conformità con quanto disposto dal presente decreto.

Gli adempimenti a oggi delineati

Entro una data che sarà fissata con l’approvazione del Decreto (la bozza indica, ad oggi, il 15 marzo 2021, ma tale scadenza non risulta ovviamente confermata), gli amministratori delle imprese dotate di personalità giuridica acquisiscono, con le modalità di cui all’articolo 22, comma 3, Decreto Antiriciclaggio i dati e le informazioni relativi alla propria titolarità effettiva e li comunicano all’ufficio del registro imprese, attraverso la comunicazione unica d’impresa, per l’iscrizione e conservazione nella sezione del registro (analoghi adempimenti sono previsti per le persone giuridiche private e per i trust).

Le imprese che si costituiranno successivamente alla predetta data provvederanno entro 30 giorni dalla loro costituzione. Con le medesime modalità, gli stessi soggetti saranno obbligati a comunicare eventuali variazioni dei dati e delle informazioni attinenti alla propria titolarità effettiva, entro 30 giorni dal compimento dell’atto che dà luogo a variazione. Infine, si dovrà provvedere ad effettuare una conferma annuale delle suddette informazioni, a segnalare la mancanza di variazioni rispetto all’archivio costituito. La comunicazione è resa, con le modalità di cui all’allegato tecnico, quale dichiarazione sostitutiva, ai sensi degli articoli 46 e 47, D.P.R. 445/2000.

Le informazioni ad oggi richieste

Fermo restando la mancanza di un provvedimento definitivo, si segnala che la bozza ad oggi prevedere la comunicazione delle seguenti informazioni:

|

A |

Per tutti gli interessati |

i dati identificativi delle persone fisiche indicate come titolare effettivo |

|

B |

Imprese con personalità giuridica |

|

|

C |

Imprese giuridiche private |

|

|

D |

Trust e istituti giuridici affini |

|

|

||

|

E |

Per tutti |

l’eventuale indicazione dello status di controinteressato all’accesso della persona fisica indicata come titolare effettivo e delle ragioni per le quali l’accesso esporrebbe il titolare effettivo ad un rischio sproporzionato di frode, rapimento, ricatto, estorsione, molestia, violenza o intimidazione |

|

F |

Per tutti |

la dichiarazione, ai sensi del D.P.R. 445/2000, di responsabilità e consapevolezza in ordine delle sanzioni previste dalla legislazione penale e dalle leggi speciali in materia di falsità degli atti e delle dichiarazioni rese |

Controlli e sanzioni

Le CCIAA provvedono all’accertamento e contestazione della violazione dell’obbligo di comunicazione dei dati e delle informazioni sulla titolarità effettiva e all’irrogazione della relativa sanzione amministrativa, ai sensi dell’articolo 2630, cod. civ., secondo le disposizioni di cui alla L. 689/1981. Le CCIAA provvedono altresì ai controlli formali sulle dichiarazioni, secondo le modalità indicate nell’allegato tecnico. Rammentando ancora che si tratta di disposizioni in itinere, la presente informativa ha lo scopo di allertare i Sigg.ri Clienti in merito alla possibilità che – nel breve termine – si attivi il meccanismo informativo suddetto. Provvederemo, ovviamente, ad aggiornarvi in merito all’evoluzione della materia.

DAL 1° APRILE ATTIVO IL NUOVO TRACCIATO PER L’INVIO DEI CORRISPETTIVI

Con il provvedimento n. 389405 del 23 dicembre 2020 l’Agenzia delle Entrate ha spostato in avanti la data di avvio dell’utilizzo esclusivo del nuovo tracciato telematico dei dati dei corrispettivi giornalieri che oggi appare fissato al prossimo 1° aprile 2021. Si tratta dell’entrata in vigore della nuova versione (7.0) pubblicata in giugno 2020. Dal 1° aprile quindi si potrà utilizzare esclusivamente il nuovo tracciato con conseguente e necessario adeguamento dei registratori telematici.

|

Tracciato 6.0 |

Fino al 31/3/2021 |

|

Tracciato 7.0 |

Dal 1/4/2021 |

Vengono prorogati al 31 marzo 2021 anche i termini entro i quali i produttori possono dichiarare la conformità alle specifiche tecniche di un modello già approvato dall’Agenzia delle entrate. Si ricorda che le modifiche che entreranno in uso in aprile non hanno solo aggiornato l’allegato tecnico “Tipi Dati per i Corrispettivi” ma anche il layout del “documento commerciale”. Al di là di aspetti prettamente tecnici, viene precisato, in sintonia con le corrette regole di applicazione dell’Iva, che:

la memorizzazione dei corrispettivi avviene al momento dell’effettuazione dell’operazione; l’invio dei dati può avvenire entro 12 giorni da tale momento.

I registratori telematici, inoltre, permetteranno di differenziare i valori dei corrispettivi “non riscossi” o degli importi pagati mediante buoni pasto (c.d. ticket restaurant).

Corrispettivi “non riscossi”

Il tracciato per l’invio dei dati viene modificato per consentire di distinguere i c.d. corrispettivi “non riscossi” (esempi tipici sono rappresentati dalle cessioni di beni non consegnati o le prestazioni di servizi non pagate).

Le modifiche, infine, riguardano anche i soggetti che operano con più codici attività per i quali le nuove specifiche prevedono la possibilità di imputare i dati dei corrispettivi all’attività per la quale si sta effettuando l’operazione, in modo da consentire mediante il registratore telematico la corretta rendicontazione dei corrispettivi e dell’imposta.

L’APPROVAZIONE DEL BILANCIO DELL’ESERCIZIO 2020

Sono ormai maturi i tempi per la predisposizione delle bozze del bilancio dell’esercizio chiuso lo scorso 31 dicembre 2020. L’iter di formazione e approvazione del documento risulta sempre complesso, in quanto si traduce in una sequenza di atti e comportamenti che debbono rispettare le rigorose norme imposte dal codice civile. Peraltro, a seguito dell’approvazione del Decreto Milleproroghe, anche per quest’anno risulta confermata la possibilità di fruire del maggior termine per l’approvazione a 180 giorni, a prescindere dalla ricorrenza di particolari motivazioni interne alla società, per consentire alle società di meglio fronteggiare gli incomodi derivanti dalla pandemia da Covid-19. Inoltre, si potranno sfruttare tutte le tecnologie disponibili per celebrare le assemblee in remoto, a prescindere dalle previsioni statutarie, al fine di evitare degli assembramenti che possano risultare veicoli per il contagio. Le novità richiamate rimangono valide per le assemblee da tenersi sino al prossimo 31 luglio 2021. Termine lungo per l’assemblea di bilancio

Come sopra accennato, l’articolo 106, D.L. 18/2020 (come appunto aggiornato dal D.L. 183/2020) prevede che: “In deroga a quanto previsto dagli articoli 2364, secondo comma, e 2478-bis, del codice civile o alle diverse disposizioni statutarie, l’assemblea ordinaria è convocata per l’approvazione del bilancio al 31 dicembre 2020 entro centottanta giorni dalla chiusura dell’esercizio”. Nei fatti, si perde la necessità di individuare quella doppia sequenza di termini, cui eravamo abituati, per significare la differenza esistente tra l’approvazione entro la scadenza canonica dei 120 giorni dalla chiusura dell’esercizio e quella (eventuale) prorogata a 180 giorni, valida solo al ricorrere di specifiche previsioni e di una apposita indicazione dello statuto societario. Ovviamente, nulla vieta che si possa procedere all’approvazione del bilancio in termini più brevi del previsto, tenuto conto, ad esempio, della necessità di soddisfare particolari esigenze della società e/o dei soci, quali, ad esempio:

- la necessità di distribuire dei dividendi, e quindi di disporre di un bilancio regolarmente approvato da cui i medesimi derivano;

- l’opportunità di pubblicare un bilancio particolarmente favorevole, al fine di veicolare un messaggio positivo al sistema ed agli enti creditizi;

- l’opportunità di segnalare al sistema l’esistenza di una struttura amministrativa funzionante ed efficiente, anche in tempo di Covid-19.

La sequenza temporale può essere riassunta nella tabella che segue.

|

Adempimento |

Soggetto tenuto all’adempimento |

Scadenza |

Data ultima |

|

Predisposizione progetto di bilancio |

Organo amministrativo |

Entro 30 giorni dalla data fissata per l’assemblea di approvazione (articolo 2429, comma 1, cod. civ.) |

30 maggio 2021 |

|

Predisposizione relazione sulla gestione |

|||

|

Consegna progetto di bilancio e relazione sulla gestione al collegio sindacale |

|||

|

Consegna progetto di bilancio e relazione sulla gestione al revisore contabile |

|||

|

Deposito progetto di bilancio e allegati, relazioni degli organi di controllo presso la sede sociale |

Organo amministrativo + organi di controllo |

Entro 15 giorni dalla data fissata per l’assemblea di approvazione (articolo 2429, comma 1, cod. civ.) |

14 giugno 2021 |

|

Celebrazione assemblea per approvazione bilancio |

Convocazione a cura organo amministrativo |

Entro 180 giorni dalla chiusura dell’esercizio (articolo 106, D.L. 18/2020) |

29 giugno 2021 |

|

Deposito del bilancio approvato presso il Registro Imprese |

Organo amministrativo |

Entro 30 giorni dall’approvazione del bilancio (articolo 2435, comma 1, cod. civ.) |

29 luglio 2021 |

L’approvazione della bozza di bilancio

L’organo amministrativo della società deve provvedere ad approvare la bozza del bilancio entro il prossimo 30 maggio; tale data risulta il termine ultimo qualora sia presente un organo di controllo, situazione nella quale rientrano anche tutte le piccole Srl che hanno nominato il revisore unico. È infatti necessario:

- concedere 15 giorni di tempo al controllore, per predisporre la propria relazione;

- disporre della documentazione completa da depositare presso la sede sociale nei 15 giorni che precedono la data fissata per l’assemblea di approvazione.

Poiché il D.L. 18/2020 prevede che il bilancio sia approvato nel termine di 180 giorni dalla chiusura dell’esercizio (momento coincidente con la data del 29 giugno), si possono agevolmente ricavare le scadenze sopra riportate.

L’assemblea per l’approvazione del bilancio

L’organo amministrativo, come dettagliato sopra, deve assolvere al proprio compito di predisporre la bozza del bilancio, oltre che a quello di convocare i soci in assemblea per l’approvazione. La data di fissazione del consesso dovrà rispettare il termine ultimo del 29 giugno 2021. Nessuna responsabilità, invece, ricade sull’organo amministrativo, qualora lo stesso abbia provveduto alla regolare e tempestiva convocazione dei soci e questi non si siano presentati, ovvero sia mancata la maggioranza necessaria per la regolare costituzione. A tale riguardo, potremmo ricordare che:

- in caso di assemblea deserta, ove sia presente l’organo amministrativo, sarà opportuno redigere un verbale di memoria nel quale si dia atto dell’impossibilità di assumere qualsiasi decisione (c.d. verbale di assemblea deserta);

- nel caso in cui fosse prevista, dal codice civile o dallo statuto, una seconda convocazione, si dovrà attendere anche tale termine per verificare la possibilità di deliberare;

- ove non fosse prevista la seconda convocazione, ovvero l’assemblea non si costituisse nemmeno in tale occasione, l’organo amministrativo dovrà procedere ad una nuova convocazione, rispettando un termine non superiore ai 30 giorni dalla precedente. Si rammenta che la continua inattività dell’assemblea potrebbe configurare anche una causa di scioglimento di cui all’articolo 2484, cod. civ., specialmente in occasione dell’appuntamento annuale di approvazione del bilancio.

|

Spa |

Seconda convocazione e convocazioni ulteriori sono previste per legge e dallo statuto |

Articolo 2369, cod. civ. |

|

Srl |

La seconda convocazione non è normata dal codice, ma potrebbe essere prevista dallo statuto |

Articolo 2479-bis, cod. civ. |

Le particolari agevolazioni per contrastare la pandemia

Sempre in tema di agevolazione, va anche rammentato che il D.L. 18/2020 prevede che, con l’avviso di convocazione delle assemblee ordinarie o straordinarie:

- le Spa;

- le Sapa;

- le Srl;

- le società cooperative e le mutue assicuratrici; possono prevedere, anche in deroga alle diverse disposizioni statutarie:

- l’espressione del voto in via elettronica o per corrispondenza;

- e l’intervento all’assemblea mediante mezzi di telecomunicazione.

Le predette società possono altresì prevedere che l’assemblea si svolga, anche esclusivamente, mediante mezzi di telecomunicazione che garantiscano:

- l’identificazione dei partecipanti,

- la loro partecipazione e l’esercizio del diritto di voto, ai sensi e per gli effetti di cui agli articoli 2370, quarto comma, 2479-bis, comma 4, e 2538, comma 6, cod. civ., senza in ogni caso la necessità che si trovino nel medesimo luogo, ove previsti, il presidente, il segretario o il notaio. Le Srl possono, inoltre, consentire, anche in deroga a quanto previsto dall’articolo 2479, comma 4, cod. civ. e alle diverse disposizioni statutarie, che l’espressione del voto avvenga mediante:

- consultazione scritta;

- o per consenso espresso per iscritto.

L’assemblea totalitaria

Pur essendo consigliabile la convocazione secondo le regole e i tempi fissati dallo statuto, è formalmente valida una riunione nella quale l’intera compagine societaria, l’intero organo amministrativo e quello di controllo (ove esistente) si siano riuniti spontaneamente e si dichiarino informati sugli argomenti da discutere e disposti a farlo. Per le Spa è ammessa l’assemblea totalitaria con la sola partecipazione, oltre dei soci, della maggioranza dell’organo amministrativo e di controllo (articolo 2366, commi 4 e 5). Per le Srl è ammessa l’assemblea totalitaria quando sono presenti tutti i soci, e tutti gli amministratori e sindaci siano presenti o informati della riunione e nessuno si opponga alla trattazione degli argomenti (articolo 2479-bis, comma 5). L’assemblea totalitaria appare molto delicata, in quanto rappresenta una sorta di deroga alle regole di funzionamento ordinarie; sarà allora indispensabile raccogliere la conferma dei partecipanti con il consueto foglio presenze. In ogni caso, si ribadisce che la forma più certa per rendere regolare la riunione (specialmente nelle fattispecie litigiose) è quella della convocazione formale. In tale ipotesi, trattandosi di una riunione non programmata e spontanea, si potrebbe anche dubitare delle validità di eventuali deleghe attribuite a terzi da parte dei soci, proprio per l’assenza della formale convocazione e della conoscibilità dell’ordine del giorno della riunione.

Il regolare esercizio del diritto di voto

Si rammenta, in chiusura, che la regolare manifestazione del diritto di voto è limitata dalla vigente normativa antiriciclaggio in particolari fattispecie. L’amministratore, infatti, a norma dell’articolo 22,

D.Lgs. 231/1997, ha l’onere di acquisire la documentazione comprovante la titolarità effettiva dei soci, anche richiedendola direttamente ai medesimi. L’inerzia o il rifiuto ingiustificati del socio nel fornire agli amministratori le informazioni da questi ritenute necessarie per l’individuazione del titolare effettivo, ovvero l’indicazione di informazioni palesemente fraudolente, rendono inesercitabile il relativo diritto di voto e comportano l’impugnabilità, a norma dell’articolo 2377, cod. civ., delle deliberazioni eventualmente assunte con il suo voto determinante. La presenza, nella società, dell’eventuale organo di controllo determina la necessità di verificare l’assolvimento di tale onere, diversamente risultando viziata la manifestazione del voto in occasione dell’approvazione del bilancio.

PRINCIPALI SCADENZE DAL 16 MARZO AL 15 APRILE 2021

Di seguito evidenziamo i principali adempimenti 16 marzo al 15 aprile 2021, con il commento dei termini di prossima scadenza.

Si segnala ai Signori clienti che le scadenze riportate tengono conto del rinvio al giorno lavorativo seguente per gli adempimenti che cadono al sabato o giorno festivo, così come stabilito dall’articolo 7, D.L. 70/2011.

Si segnala che gli articoli 13, 13-bis, 13-ter e 13-quater, D.L. 137/2020 convertito nella L. 176/2020 hanno previsto la sospensione di alcuni versamenti scadenti nei mesi di novembre e dicembre 2020 a seconda di specifici requisiti soggettivi e oggettivi. Tali versamenti sospesi devono essere eseguiti entro la scadenza del 16 marzo 2021 in unica soluzione ovvero in 4 rate di pari importo. Trattasi di:

- scadenza originaria del 16 novembre 2020: saldo della liquidazione Iva del mese di ottobre 2020 per i mensili, del terzo trimestre 2020 per i trimestrali, delle ritenute Irpef relative a redditi di lavoro dipendente o assimilati operate ad ottobre 2020 (articoli 13 e 13-bis);

- scadenza originaria del 16 novembre 2020: versamenti contributivi previdenziali e assistenziali di competenza del mese di ottobre 2020 (articolo 13-ter);

- scadenza originaria del 16 dicembre 2020 o del 28 dicembre 2020: saldo della liquidazione Iva del mese di novembre 2020 per i mensili, dell’acconto Iva per i mensili e i trimestrali, delle ritenute Irpef relative a redditi di lavoro dipendente o assimilati operate a novembre 2020 e dei contributi previdenziali e assistenziali di competenza del mese di novembre 2020 (articolo 13-quater).

SCADENZE FISSE

Versamenti Iva mensili

Scade oggi il termine di versamento dell’Iva a debito eventualmente dovuta per il mese di febbraio. I contribuenti Iva mensili che hanno affidato a terzi la contabilità (articolo 1, comma 3, D.P.R. 100/1998) versano oggi l’Iva dovuta per il secondo mese precedente.

Versamento dei contributi Inps

Scade oggi il termine per il versamento dei contributi Inps dovuti dai datori di lavoro, del contributo alla gestione separata Inps, con riferimento al mese di febbraio,

16 relativamente ai redditi di lavoro dipendente, ai rapporti di collaborazione coordinata marzo e continuativa, ai compensi occasionali, e ai rapporti di associazione in partecipazione.

Versamento delle ritenute alla fonte

Entro oggi i sostituti d’imposta devono provvedere al versamento delle ritenute alla fonte effettuate nel mese precedente:

– sui redditi di lavoro dipendente unitamente al versamento delle addizionali all’Irpef;

Versamento ritenute da parte condomini Scade oggi il versamento delle ritenute operate dai condomini sui corrispettivi corrisposti nel mese precedente riferiti a prestazioni di servizi effettuate nell’esercizio di imprese per contratti di appalto, opere e servizi. Tassa annuale vidimazione libri sociali Scade il termine per le società di capitali per il versamento della tassa annuale vidimazione libri sociali. La misura dell’imposta è pari a 309,87 euro. Qualora l’entità del capitale sociale esistente al 1° gennaio 2021 sia superiore a 516.456,90 l’imposta è dovuta nella misura di 516,46 euro. Versamento saldo Iva annuale Entro oggi i contribuenti che hanno un debito d’imposta relativo all’anno 2020, risultante dalla dichiarazione annuale, devono versare il conguaglio annuale dell’Iva. Il versamento può essere effettuato anche entro il più lungo termine previsto per il pagamento delle somme dovute in base alla dichiarazione unificata, maggiorando gli importi da versare degli interessi nella misura dello 0,40% per ogni mese o frazione di mese a decorrere dal 16 marzo. ACCISE – Versamento imposta Scade il termine per il pagamento dell’accisa sui prodotti energetici a essa soggetti, immessi in consumo nel mese precedente. Invio dati per dichiarazione precompilata Entro oggi scade l’invio dei dati per la dichiarazione precompilata ai fini della predisposizione del modello Redditi PF 2021 o 730/2021, da parte dei soggetti obbligati. Certificazione unica Scade l’invio telematico da parte dei sostituti di imposta della Certificazione Unica relativa ai redditi 2020. Scade anche il termine per la consegna della certificazione ai percettori. |

|

|

20 marzo |

Presentazione dichiarazione periodica Conai Scade oggi il termine di presentazione della dichiarazione periodica Conai riferita al mese di febbraio, da parte dei contribuenti tenuti a tale adempimento con cadenza mensile. |

|

25 marzo |

Presentazione elenchi Intrastat mensili Scade oggi, per i soggetti tenuti a questo obbligo con cadenza mensile, il termine per presentare in via telematica l’elenco riepilogativo degli acquisti e delle vendite intracomunitarie effettuate nel mese precedente. |

|

31 marzo |

Cupe Ultimo giorno utile per consegnare ai soci (o agli associati in partecipazione con apporto di capitale o misto) la certificazione degli utili/dividendi corrisposti nel 2020 da parte delle società di capitali. Credito di imposta spese di pubblicità Scade oggi il termine per l’invio telematico della prenotazione dell’agevolazione per le spese sostenute o da sostenere nel 2021. |

|