Di seguito è elencato il dettaglio delle novità in materia contabile, tributaria-fiscale, amministrativa e societaria, con i relativi riferimenti, ai quali si rinvia per consultazione diretta del singolo Lettore o per approfondimenti specifici con il personale di Studio.

|

BONUS IDRICO |

|

Con comunicato stampa, il Ministero della transizione ecologica ha annunciato che è in via di ultimazione il decreto attuativo del bonus idrico, finalizzato a perseguire il risparmio delle risorse e ridurre gli sprechi di acqua.(comunicato stampa Min.della transizione ecologica, 28 settembre 2021) |

|

PUBBLICATO IL DECRETO SULLA CRISI DI IMPRESA |

|

Il Ministero della giustizia ha pubblicato sul proprio sito internet, il Decreto 28 settembre 2021 – Composizione negoziata per la soluzione della crisi d’impresa, previsto dal D.L. 118/2021. (sito Ministero della giustizia, pubblicazione del 28 settembre 2021) |

|

DISMISSIONE DEI PIN INPS |

|

Slitta a data da destinarsi l’obbligo di utilizzare Spid, Cie e Cns, invece che il Pin Inps per i servizi online dell’Istituto previdenziale da parte degli operatori professionali ovvero imprese, intermediari e professionisti. (decreto infrastrutture n. 121/2021) |

|

NOVITÀ IN ACCESSO PER ENEA |

|

Con avvisi n. 1 e n. 2 del 1° settembre, l’Enea informa che sono operative le nuove procedure di accesso con Spid ai Portali super ecobonus 110%, ecobonus, bonus casa. (Enea avviso 1 e 2, 1° settembre 2021) |

|

CLICK DAY ISI INAIL 2020 |

|

Il click day per il bando Inail 2019-2020 emanato lo scorso novembre 2020 è stato fissato per l’11 novembre prossimo. L’invio potrà essere fatto da un solo soggetto. L’avviso Inail prevede i seguenti step:

(D.L. 118/2020) |

|

IN ARRIVO LA BANCA DATI DELLE STRUTTURE RICETTIVE |

|

Con comunicato del 29 settembre è stata resa nota la firma del decreto ministeriale che disciplina la banca dati delle strutture ricettive e degli immobili destinati agli affitti brevi. L’introduzione della banca dati, adottata in pieno accordo con le Regioni e le Province autonome di Trento e Bolzano, renderà noti ed omogenei i dati delle strutture ricettive su base nazionale. (comunicato stampa Ministero del turismo, 29 settembre 2021) |

|

CREDITO DI IMPOSTA DA SUPER ACE |

|

È stato pubblicato lo scorso 17 settembre il provvedimento che approva la comunicazione telematica per fruire del credito d’imposta da super Ace. L’invio della Comunicazione Ace potrà essere effettuato a partire dal prossimo 20 novembre. (comunicato stampa Agenzia delle entrate, 17 settembre 2021) |

|

NOVITÀ DELEGA SPID |

|

Con il messaggio 1° ottobre 2021, n. 3305, l’Inps comunica che è possibile registrare o revocare direttamente online la delega a una persona di fiducia, accedendo all’area riservata MyINPS, sezione “Deleghe identità digitali”, tramite le proprie credenziali Spid, Cie o Cns (c.d. “Delega |

|

Spid su Spid”). La delega registrata online avrà una durata minima di 30 giorni, entro i quali non potrà essere revocata online, ma esclusivamente presso uno sportello Inps. (Messaggio Inps n. 3305/2021) |

|

MODIFICHE AL SISTEMA TS |

|

Con provvedimento dell’Agenzia delle entrate n. 249936 dello scorso 1° ottobre l’Agenzia delle entrate ha stabilito le modalità tecniche di utilizzo dei dati sanitari e ha individuato nuove professioni obbligate alla trasmissione, quali: i tecnici sanitari dei laboratori biomedici, i tecnici audiometristi, i tecnico audioprotesisti, i tecnici ortopedici, i dietisti, i tecnici di neurofisiopatologia, i tecnici di fisiopatologia cardiocircolatoria e perfusione cardiovascolare, gli igienisti dentali, i fisioterapisti, i logopedisti, i podologi, gli ortottisti e gli assistenti di oftalmologia, i terapisti della neuro e psicomotricità dell’età evolutiva, i tecnici della riabilitazione psichiatrica, i terapisti occupazionali, gli educatori professionali, i tecnici della prevenzione nell’ambiente e nei luoghi di lavoro. (provvedimento dell’Agenzia delle entrate n. 249936/2021) |

AGGIORNATO IL MODELLO PER LA CESSIONE DEL CREDITO D’IMPOSTA LOCAZIONI

Con l’articolo 4, D.L. 73/2021 è stato prorogato il credito d’imposta per locazioni. Rinviando per i dettagli allo speciale “Sostegni-bis”, si ricorda che tale provvedimento ha assegnato un credito d’imposta pari al 60% dei canoni di locazioni pagati (ovvero al 30% per i canoni di affitto di azienda o contratti di servizi complessi per la fruizione di spazi) in relazione alle seguenti mensilità:

- da gennaio a maggio 2021 a favore dei soggetti esercenti attività d’impresa, arte o professione, con ricavi o compensi non superiori a 15 milioni di euro nel 2019; il medesimo credito spetta anche agli enti non commerciali, compresi gli enti del Terzo settore e gli enti religiosi civilmente riconosciuti. Per i soggetti esercenti attività di commercio al dettaglio con ricavi superiori ai 15 milioni di euro il credito d’imposta spetta nelle misure ridotte, rispettivamente, del 40% e del 20%. Il credito d’imposta spetta a condizione che l’ammontare medio mensile del fatturato e dei corrispettivi del periodo compreso tra il 1° aprile 2020 e il 31 marzo 2021 sia inferiore almeno del 30% rispetto all’ammontare medio mensile del fatturato e dei corrispettivi del periodo compreso tra il 1° aprile 2019 e il 31 marzo 2020. Il credito d’imposta spetta, anche in assenza del calo di fatturato, ai soggetti che hanno iniziato l’attività a partire dal 1° gennaio 2019;

- da maggio a luglio 2021 (tale beneficio era infatti già riconosciuto fino ad aprile da un precedente provvedimento) per le imprese che operano nel settore turistico ricettivo, agenzie di viaggio e tour operator, a condizione che il fatturato di ciascuno di tali mesi sia inferiore del 50% rispetto al fatturato registrato nel corrispondente mese del 2019.

La comunicazione della cessione del credito di imposta locazioni

I soggetti che hanno diritto a tale credito d’imposta hanno la facoltà di cederlo, ad esempio al locatore in parziale pagamento del canone stesso: a tal fine devono comunicare (in via telematica) all’Agenzia delle entrate l’opzione per la cessione del credito a soggetti terzi in base a quanto previsto dal provvedimento del Direttore dell’Agenzia delle entrate del 1° luglio 2020, successivamente più volte aggiornato. Per alcuni mesi la procedura per cedere il credito maturato nell’anno 2021 in applicazione del Decreto Sostegni-bis non è risultata disponibile, impedendo quindi ai contribuenti di esercitare tale diritto. Soltanto con il recente provvedimento prot. n. 2021/228685 del 7 settembre 2021 il modello è stato aggiornato per permettere anche la cessione dei crediti spettanti in dipendenza del Decreto Sostegni-bis. Il nuovo modello di comunicazione è utilizzabile a decorrere dallo scorso 9 settembre 2021. Tale cessione, ai fini fiscali, si ritiene perfezionata con la formale accettazione telematica da parte del cessionario del credito. I soggetti che scelgono di cedere il credito devono comunicare l’avvenuta cessione inviando l’apposito modello dal entro il 31 dicembre 2021, esclusivamente attraverso il servizio web messo a disposizione all’interno dell’area riservata dell’Agenzia delle entrate.

La cessione del credito relativo ai contratti registrati in caso d’uso

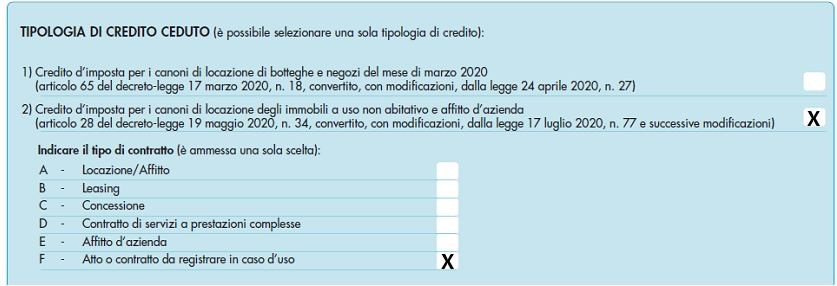

Si segnala, da ultimo, che il modello è stato aggiornato anche per tener conto dei casi in cui il contratto che ha dato origine al credito d’imposta non è soggetto a registrazione; si tratta dei contratti soggetti a registrazione in caso d’uso quali i contratti di servizi complessi per l’utilizzazione degli spazi (si pensi, ad esempio, ai contratti di coworking). Al ricorrere di queste fattispecie nel quadro “Tipologia di credito ceduto”, punto n. 2, all’elenco delle tipologie dei contratti può essere selezionata la seguente voce: “F – Atto o contratto da registrare in caso d’uso”. Utilizzando tale voce sarà possibile inviare il modello senza l’indicazione degli estremi di registrazione del contratto stesso.

|

Esempio |

|

|

Mario Rossi ha pagato per i mesi da gennaio a maggio 2021 euro 1.000 mensili relativi a un contratto di coworking; rispettando i requisiti dimensionali e di riduzione del fatturato egli ha diritto al credito d’imposta del 30%. Egli decide di cedere questo credito. |

|

AIUTI DI STATO: INDICAZIONE NEL QUADRO RS NON DOVUTA PER GLI “ALTRI” CONTRIBUTI COVID

Con la risposta a interpello n. 618 del 20 settembre 2021 l’Agenzia delle entrate è intervenuta per fornire alcune indicazioni riguardanti la possibilità di non indicare nel quadro RS del modello Redditi, quali aiuti di Stato, le erogazioni straordinarie detassate in base all’articolo 10-bis, comma 1, D.L. 137/2020. L’articolo 10-bis, comma 1, D.L. 137/2020 (c.d. Decreto Ristori) aveva stabilito che tutti i contributi e le indennità erogati per fronteggiare l’emergenza epidemiologica da Covid-19 non concorrono alla formazione del reddito imponibile ai fini delle imposte sui redditi e del valore della produzione ai fini dell’imposta regionale sulle attività produttive (Irap). Recentemente, con la risposta a interpello n. 618/E/2021, l’Agenzia delle entrate ha evidenziato che, in considerazione del tenore letterale di tale disposizione, sono da considerarsi detassati i contributi e le indennità di qualsiasi natura erogati esclusivamente:

- in via eccezionale a seguito dell’emergenza epidemiologica da Covid-19 (seppur diversi da quelli esistenti prima della medesima emergenza);

- da chiunque erogati;

- spettanti ai soggetti esercenti impresa, arte o professione, nonché ai lavoratori autonomi;

- indipendentemente dalle modalità di fruizione e contabilizzazione.

Al riguardo, l’Agenzia ritiene che, in linea di principio, i contributi e le indennità di qualsiasi natura erogati che soddisfano contestualmente tutti i requisiti da sub a) a sub d) rientrano nell’ambito oggettivo di applicazione del menzionato articolo 10-bis, D.L. 137/2020.

Per quanto concerne la compilazione dei modelli dichiarativi, il secondo comma del richiamato art. 10-bis stabiliva che tali contributi detassati andavano intesi quali aiuti di stato, con conseguente obbligo di indicarli nel quadro RS del modello redditi con codice 24 ovvero nell’apposito prospetto del modello Irap con codice 8. Sul punto si ricorda che l’articolo 1-bis, D.L. 73/2021, ha abrogato il richiamato comma 2 dell’articolo 10-bis, D.L. 137/2020, il quale prevedeva appunto che la detassazione dei contributi e delle indennità di cui al comma 1 fosse subordinata alla disciplina degli aiuti di stato. Conseguentemente, i soggetti esercenti impresa, arte o professione, nonché i lavoratori autonomi, che hanno ricevuto i predetti contributi e indennità non devono indicare il relativo importo nei quadri di determinazione del reddito d’impresa (i soggetti che compilano il quadro RF possono utilizzare il codice variazione in diminuzione 99 in luogo del codice 84) e di lavoro autonomo, nei modelli Redditi, e nei quadri di determinazione del valore della produzione, nel modello Irap (i soggetti che determinano il valore della produzione ai sensi dell’articolo 5, D.Lgs. 446/1997 possono utilizzare il codice variazione in diminuzione 99 in luogo del codice 16). Inoltre, i predetti soggetti non devono neppure compilare il prospetto degli aiuti di Stato contenuto nei predetti modelli:

con i codici aiuto 24 (nei modelli Redditi); e con codice 8 (nel modello Irap).

Va comunque ricordato che tale esonero riguarda esclusivamente le erogazioni detassate sulla base di tale disciplina; le erogazioni legate alla disciplina emergenziale che sono designate aiuti di stato dalla norma istitutiva (ad esempio, i contributi a fondo perduto erogati ai sensi dell’articolo 25, D.L. 34/2020) nulla hanno a che fare con il citato articolo 10-bis e conseguentemente vanno comunque indicati nel prospetto aiuti di stato (quadro RS modello Redditi).

AL VIA LO STRALCIO DEI RUOLI CON IMPORTO INFERIORE AI 5.000 EURO

Oggetto dello stralcio

Con la circolare n. 11 dello scorso 24 settembre 2021, l’Agenzia delle entrate ha fornito i chiarimenti necessari allo stralcio dei debiti fino a 5.000 euro. In particolare, con la circolare citata vengono individuati:

- i debiti che possono essere annullati;

- i contribuenti che possono beneficiare della misura; e le tempistiche di annullamento.

L’annullamento avverrà in via automatica il prossimo 31 ottobre con lo stralcio di tutti i debiti che alla data del 23 marzo 2021, presentavano le seguenti caratteristiche:

- importo residuo fino a 5.000 euro;

- affidamento, da qualunque ente creditore, all’agente della riscossione nel periodo intercorrente tra il 1° gennaio 2000 e il 31 dicembre 2010.

Restano esclusi dallo stralcio i debiti espressamente elencati nella prassi citata. In relazione al calcolo dell’importo del ruolo, da effettuarsi sui singoli carichi, occorrerà tenere conto dei seguenti elementi: capitale;

- interessi per ritardata iscrizione a ruolo; sanzioni.

Sono invece esclusi dal calcolo:

- gli aggi;

- gli interessi di mora;

- le eventuali spese di procedura.

L’articolo 4, comma 5, D.L. 41/2021 stabilisce che le somme pagate prima dell’annullamento automatico non possono essere oggetto di rimborso.

Soggetti interessati

Possono usufruire della agevolazione:

- le persone fisiche che hanno conseguito, rispettivamente nell’anno d’imposta 2019 un reddito imponibile fino a 30.000 euro;

- i soggetti diversi dalle persone fisiche che hanno conseguito nel periodo d’imposta in corso alla data del 31 dicembre 2019, un reddito imponibile fino a 30.000 euro.

Per determinare il reddito occorrerà:

- per le persone fisiche sommare i redditi di ogni categoria e sottrarre le perdite derivanti dall’esercizio di arti e professioni (verranno in ogni caso prese in considerazione le Certificazioni Uniche 2020 e le dichiarazioni 730 e Redditi PF 2020 presenti nella banca dati dell’Agenzia delle entrate alla data del 14 luglio 2021);

- per i soggetti diversi dalle persone fisiche fare riferimento ai modelli Redditi società di capitali, società di persone, enti non commerciali, relativi al periodo d’imposta che ricomprende la data del 31 dicembre 2019.

Tempistiche di stralcio

Al 20 agosto 2021 l’agente della riscossione ha trasmesso all’Agenzia delle entrate l’elenco dei codici fiscali delle persone fisiche e dei soggetti diversi dalle persone fisiche aventi uno o più debiti di importo residuo, alla data del 23 marzo 2021, fino a 5.000 euro totali. Effettuati i necessari controlli l’Agenzia delle entrate darà il via libera all’annullamento entro il 30 settembre. Il controllo dell’avvenuto stralcio potrà essere effettuato dal contribuente consultando la propria situazione debitoria con le modalità rese disponibili dall’agente della riscossione. I debiti oggetto di stralcio si intendono tutti automaticamente annullati in data 31 ottobre 2021. Entro il 15 novembre l’agente della riscossione presenterà al Ministero dell’economia e delle finanze la richiesta di rimborso delle:

- spese di notifica;

- spese per procedure esecutive; quote erariali.

L’agente della riscossione trasmetterà agi enti competenti l’esito dello stralcio entro 30 novembre

2021.

NUOVE FAQ DELL’AGENZIA SU BOZZE REGISTRI IVA PRECOMPILATI

Con precedente informativa abbiamo illustrato le novità recate dal provvedimento direttoriale prot.

n. 183994/2021 dell’8 luglio 2021 con il quale l’Agenzia delle entrate ha definito le modalità attuative di quanto previsto dall’articolo 4, D.Lgs. 127/2015 in tema di registri Iva, Lipe e dichiarazione Iva annuale precompilati. In esso si specifica che, con riferimento alle operazioni effettuate nel 3° trimestre 2021, l’accesso alle bozze dei registri Iva poteva avvenire dallo scorso 13 settembre, data nella quale l’Agenzia, con un Comunicato stampa, fornisce le indicazioni operative che di seguito si riportano.

Accesso dal portale fatture e corrispettivi

Dopo l’autenticazione al portale fatture e corrispettivi, i documenti precompilati sono visualizzabili tramite un nuovo applicativo web dedicato, in cui le informazioni e i documenti disponibili saranno organizzati in 4 aree distinte. Fin da subito sono online le prime 2:

- l’area “Profilo soggetto Iva”, in cui gli operatori troveranno i dati anagrafici, l’appartenenza o meno alla platea e la percentuale soggettiva di detraibilità; e

- la sezione “Registri Iva mensili”, in cui è possibile visualizzare, modificare, integrare, convalidare ed estrarre i dati delle bozze dei registri Iva precompilati.

Da metà ottobre 2021 si aggiungerà la sezione delle Liquidazioni Iva periodiche precompilate (Lipe), in cui, dal 6 novembre 2021 sarà disponibile la liquidazione del terzo trimestre dell’anno in corso e che consentirà di estrarre le bozze delle comunicazioni delle liquidazioni periodiche, modificare e integrare i dati proposti, inviare la comunicazione ed effettuare il pagamento dell’Iva a debito. Infine, dal 2023 si attiverà il box relativo alla dichiarazione annuale Iva. In quest’ultima sezione gli operatori, oltre che visualizzare la bozza della dichiarazione annuale Iva precompilata, che potranno modificare, integrare e inviare, troveranno e potranno modificare e inviare anche il modello F24 correlato alla dichiarazione in lavorazione.

Sempre nel Portale Fatture e corrispettivi l’Agenzia delle entrate, al fine di fornire importanti indicazioni operative sulle nuove procedure in tema di registri Iva precompilati, pubblica numerose faq che rappresentiamo di seguito in forma schematica. Le faq dell’Agenzia delle entrate

|

È possibile accedere attraverso un intermediario? |

Il contribuente può accedere all’applicativo web dei documenti precompilati Iva anche per il tramite dell’intermediario che sia già in possesso della delega per il servizio di consultazione e acquisizione delle fatture elettroniche o dei loro duplicati informatici ovvero delega per il servizio di consultazione dei dati rilevanti ai fini Iva, di cui al provvedimento del direttore dell’Agenzia delle entrate del 5 novembre 2018 e successive modifiche. Non c’è bisogno di conferire quindi una nuova delega specifica per l’accesso ai documenti precompilati Iva. Ciò implica che gli intermediari in possesso della delega per i servizi inerenti la fatturazione elettronica saranno automaticamente delegati oltre alla gestione dei documenti Iva precompilati, anche alla consultazione degli altri dati rilevanti ai fini Iva presenti nel cassetto fiscale, alla validazione delle bozze dei registri Iva, all’invio delle comunicazioni delle liquidazioni periodiche e della dichiarazione annuale e alla trasmissione del relativo modello F24. |

|

Ho aperto la partita Iva nel |

Accedendo alla pagina “Profilo soggetto Iva” nella sezione “Situazione |

|

corso del 2021, non risulto incluso nella platea di riferimento, ma ho le caratteristiche per farne parte. Posso usufruire dei registri Iva precompilati a partire dal mese in cui è iniziata l’attività con la nuova partita Iva? |

soggetto Iva” potrai segnalare la circostanza di essere un soggetto che ha le caratteristiche per essere incluso nella platea. Una volta effettuata la segnalazione potrai accedere alle altre sezioni relative ai documenti Iva precompilati e alle relative funzionalità. L’accesso sarà consentito a partire dai registri del mese in cui è stata effettuata la segnalazione. |

|

Alla sezione “detraibilità soggettiva” della pagina “Profilo soggetto Iva” è indicata una percentuale di detrazione soggettiva di pro rata che non coincide con quella dell’ultima dichiarazione. Posso modificarla? Come incide sull’Iva portata a credito? |

Nella sezione “detraibilità soggettiva” della pagina “Profilo soggetto Iva” viene proposta la percentuale indicata nel campo VF34 della dichiarazione Iva dell’anno precedente oppure del secondo anno precedente, qualora sia l’unica informazione disponibile alla data di elaborazione dei registri. Il contribuente potrà modificare tale dato se non corrisponde alla percentuale effettiva. Il sistema in fase di calcolo dell’Iva da portare in detrazione applicherà la percentuale di detraibilità soggettiva a tutte le fatture e/o documenti annotati nel registro degli acquisti. |

|

Sono stato incluso nella platea di riferimento, ma in base alle indicazioni fornite nel sito non ho le caratteristiche per farne parte. Come posso segnalare tale circostanza? |

Accedendo alla pagina “Profilo soggetto Iva” potrai segnalare nella sezione “Situazione soggetto Iva” la circostanza di non avere le caratteristiche per essere incluso nella platea. Una volta effettuata la segnalazione ti verrà inibita la possibilità di accedere alle sezioni relative ai documenti Iva precompilati e alle relative funzionalità. |

|

Non sono stato incluso nella platea di riferimento, ma in base alle indicazioni fornite nel sito ho le caratteristiche per farne parte. Come posso esserne incluso? |

Accedendo alla pagina “Profilo soggetto Iva” potrai segnalare nella sezione “Situazione soggetto Iva” la circostanza di essere un soggetto che ha le caratteristiche per essere incluso nella platea. Una volta effettuata la segnalazione potrai accedere alle sezioni relative ai documenti Iva precompilati e alle relative funzionalità. |

|

Nella funzione “Modifica ulteriori dati”, presente per i documenti annotati nella bozza del registro acquisti, tra le tipologie d’acquisto è indicato anche un campo. “Importo beni non inerenti all’attività” che non corrisponde ad un campo del rigo VF27 della dichiarazione. Cosa va indicato in tale campo? |

Nella dichiarazione Iva annuale il totale degli acquisti e delle importazioni indicate nel rigo VF23 deve essere ripartito tra le diverse tipologie individuate nel rigo VF27. Questa informazione non è presente nelle fatture elettroniche e, quindi, non è possibile compilare in modo automatico e puntuale il rigo VF27. Affinché venga precompilato anche tale rigo della dichiarazione Iva annuale, è necessario che il soggetto Iva effettui la ripartizione degli imponibili in fase di modifica e integrazione dei registri Iva elaborati. Se in fattura sono presenti anche acquisti non inerenti all’attività per i quali è stata riportata una detraibilità pari a zero, nel suddividere il totale imponibile tra le diverse tipologie di beni, occorrerà indicare nel campo “beni non inerenti all’attività”, la corrispondente quota dell’imponibile per il quale è stata indicata una percentuale di detraibilità uguale a zero. |

|

Posso inserire nel registro degli acquisti relativo al mese di luglio una fattura elettronica con data documento ricadente nei mesi precedenti? |

Si. Nell’applicativo è prevista una specifica funzionalità, attivabile mediante il pulsante “inserisci nuovo documento”, che consente di integrare le bozze dei registri degli acquisti mensili in lavorazione, con le fatture SdI ricevute in mesi precedenti e non annotate in un registro validato, indicando il corrispondente id SdI. Questa operazione è possibile solo per le fatture d’acquisto ricevute o di cui è stata presa visione. |

|

Per ogni annotazione del registro degli acquisti in lavorazione è possibile con la funzione “Modifica ulteriori dati”, oltre a modificare la percentuale di detrazione oggettiva, indicare la tipologia d’acquisto o di suddividere l’importo totale della fattura al netto dell’Iva tra diverse tipologie previste (beni ammortizzabili, beni strumentali non ammortizzabili, beni destinati alla rivendita o altro). Perché deve fornire tale informazione? |

Nella dichiarazione Iva annuale il totale degli acquisti e delle importazioni indicate nel rigo VF23 deve essere ripartito tra le diverse tipologie individuate nel rigo VF27. Questa informazione non è presente nelle fatture elettroniche e, quindi, non è possibile compilare in modo automatico e puntuale il rigo VF27. Affinché venga precompilato anche tale rigo della dichiarazione Iva annuale, è necessario che il soggetto Iva effettui la ripartizione degli imponibili in fase di modifica e integrazione dei registri Iva elaborati. Questa integrazione può essere effettuata entro il 10 febbraio dell’anno successivo a quello in cui sono state annotate le fatture (termine ultimo per la messa a disposizione della bozza della dichiarazione Iva annuale). |

|

Ho effettuato l’acquisto di un bene per il quale la detrazione dell’imposta addebitata in fattura è esclusa o ammessa in misura ridotta ai sensi dell’articolo 19-bis1, D.P.R. 633/1972. Nel registro degli acquisti precompilato, l’imposta relativa a tali operazioni risulta interamente ammessa in detrazione, come posso modificare la percentuale di detrazione oggettiva spettante? |

Le fatture elettroniche non contengono tutte le informazioni essenziali per la corretta liquidazione dell’imposta, come ad esempio la percentuale di detrazione oggettiva ammessa ai sensi dell’articolo 19-bis1, D.P.R. 633/1972. Non disponendo di tali informazioni essenziali, note solo al cessionario/committente, le bozze dei registri Iva acquisti sono state elaborate applicando la presunzione che la percentuale di detrazione spettante per tutti i documenti annotati sia interamente detraibile. Pertanto, nel caso in cui l’imposta relativa ad uno specifico acquisto sia indetraibile o parzialmente detraibile, il soggetto Iva potrà indicare la percentuale di detrazione corretta in fase di integrazione del registro in lavorazione, mediante la specifica funzionalità “Modifica ulteriori dati”, entro la fine del mese successivo al trimestre in cui la fattura è stata annotata. |

|

Ho ceduto dei beni ad un soggetto passivo non residente in Italia ed emesso fattura elettronica veicolata tramite SdI. I dati relativi a tale operazione sono stati indicati anche nel quadro DTE della comunicazione delle operazioni transfrontaliere regolarmente inviata. Nel registro vendite saranno annotati i dati acquisiti dalla fattura elettronica o dalla comunicazione delle operazioni transfrontaliere? |

Nel caso in cui l’operatore Iva, oltre ad inviare via SdI una fattura elettronica per un’operazione transfrontaliera, invia i dati relativi alla medesima operazione con la comunicazione delle operazioni transfrontaliere (pur essendo esonerato per la presenza di una fattura elettronica), la presenza di dati duplicati acquisiti da fonti informative diverse non è sempre rilevabile in modo puntuale e ove possibile nei registri precompilati sono inseriti solo i dati acquisiti con le fatture elettroniche. Pertanto, se il soggetto passivo Iva, verificando le annotazioni riportate nel registro, riscontri che i dati di un’operazione siano stati annotati due volte, dovrà cancellare dal registro l’annotazione che riporta nel campo “Invio” il valore “Comunicazione transfrontaliera precompilata” (ossia dati acquisiti da esterometro). |

|

Sono un soggetto che ha segnalato di far parte della platea in corso d’anno, come posso annotare le fatture elettroniche ricevute nei mesi dell’anno precedenti al mese in cui ho fatto la segnalazione e |

L’accesso alle bozze dei registri precompilati sarà consentito a partire dai registri del mese in cui è stata effettuata la segnalazione di far parte della platea di riferimento. Nell’applicativo è prevista una specifica funzionalità, attivabile mediante il pulsante “inserisci nuovo documento”, che consente di integrare le bozze dei registri degli acquisti mensili in lavorazione, con le fatture SdI ricevute in mesi precedenti e non ancora detratte. Per effettuare l’integrazione dovrà essere indicato l’identificativo |

|

non ancora detratte? |

fattura rilasciato dallo SdI e la fattura verrà annotata nel registro. |

|

Ho ricevuto delle fatture in modalità cartacea da un soggetto in regime forfetario, come posso annotare tali fatture nelle bozze dei registri precompilati? |

Nella fase di integrazione della bozze dei registri Iva proposte per il mese di riferimento, il soggetto Iva, tra il primo giorno del mese di riferimento e l’ultimo giorno del mese successivo al trimestre di riferimento, può inserire, utilizzando la specifica funzionalità “inserisci nuovo documento” presente sia nel registro delle fatture emesse che in quello delle fatture ricevute, eventuali documenti rilevanti ai fini Iva non emessi o non pervenuti tramite le fonti informative(SdI o “esterometro”): ad esempio fatture cartacee oppure bollette doganali. |

|

Ho trasmesso (ho ricevuto) una nota di debito ai sensi dell’articolo 60, comma 7, D.P.R. 633/1972? Come viene annotata? Come partecipa alla liquidazione? |

I criteri di compilazione attualmente adottati non consentono di individuare una nota di debito o fattura emessa ai sensi dell’articolo 60 comma 7, DP.R. 633/1972, rispetto alle altre ipotesi normative per le quali è consentito l’emissione della nota di debito. Non essendo possibile distinguere tale documento, lo stesso al pari delle altre fatture e note di debito emesse sarà proposto nel registro delle fatture emesse dell’emittente e nel registro delle fatture di acquisto del cessionario. Il soggetto emittente potrà quindi procedere a eliminare dai campi della liquidazione periodica l’importo di tali documenti Il Cessionario, qualora non abbia provveduto al pagamento di tale tipologia di fattura per poter esercitare il diritto alla detrazione, dovrà posticipare l’annotazione (e la conseguente detraibilità) al mese in cui avverrà il pagamento, attraverso la specifica funzionalità prevista dall’applicativo. |

|

Ho trasmesso un documento TD21 per splafonamento a fonte del quale ho versato l’Iva con modello F24, ma mi ritrovo tale documento annotato in entrambi i registri. Come devo gestire tale situazione? |

Rispetto alle informazioni trasmesse con il Tipo documento TD21, l’Agenzia non è in grado di distinguere se a fronte dello splafonamento, l’Iva è già stata regolata con versamento tramite modello f24 o deve essere assolta in liquidazione. Pertanto, il documento è trattato come se l’Iva dovesse essere regolata in liquidazione, con annotazione quindi in entrambi i registri. Qualora il contribuente abbia già assolto l’Iva con versamento tramite modello F24, dovrà provvedere a modificare la bozza di Lipe. |

|

Ho emesso una nota di credito con importi sia positivi che negativi, ma risulta annotata nei registri con solo importi negativi e c’è il seguente avviso “Nel tuo registro è presente almeno una nota di credito o di debito: per tali documenti occorre verificare la correttezza dei segni degli imponibili/importi e modificarli, se necessario, attraverso l’azione “Modifica segno nota di variazione”. Cosa significa? Come posso modificare l’annotazione? |

Con riferimento al trattamento dei tipi documento TD04 (o TD08), trattandosi di documenti, emessi ai sensi dell’articolo 26, comma 2, D.P.R. 633/1972, emessi per rettificare in diminuzione importi presenti in una fattura precedentemente inviata, sono annotati nel registro delle fatture emesse del soggetto emittente (C/P) con valore negativo, relativamente ad ogni linea riportata nel documento. Per il cessionario (C/C) sono parallelamente annotati nel registro delle fatture acquisti con valore negativo, relativamente ad ogni linea riportata nel documento. Premesso che per effettuare una rettifica in diminuzione occorre trasmettere un documento TD04 (o TD08), mentre per effettuare una rettifica in aumento ai sensi dell’articolo 26, comma 1, D.P.R. 633/1972, occorre trasmettere un documento TD05 (o TD09), anche una nota di credito (Tipo documento TD04 o TD08) composta da linee con importi positivi e linee con importi negativi, sarà annotata con i criteri sopra indicati, considerando quindi tutti gli importi in valore assoluto con segno negativo senza tener conto del segno indicato nel documento inviato. Solo per le annotazioni relative a nota di credito o note di debito, il contribuente può modificare l’annotazione solo con riferimento al segno, positivo o negativo, dell’importo riportato in ogni riga attraverso l’azione |

|

“Modifica segno nota di variazione”. |

|||

|

Ho effettuato un acquisto |

Nel caso di operazioni soggette a reverse charge, il cedente/prestatore emette la fattura senza addebitare l’imposta ma indicando la Natura N.6.X (ossia il codice Natura specifico in base all’operazione in reverse charge effettuata). Il cessionario/committente, una volta ricevuta la fattura, deve integrarla con l’indicazione dell’aliquota e della relativa imposta ed annotarla in entrambi i registri Iva. Nel registro degli acquisti precompilati del cessionario/committente è annotata la fattura ricevuta tramite Sdi con codice natura N.6.x e il documento integrativo TD16 emesso e trasmesso tramite SdI dal cessionario, in cui oltre all’imponibile dell’operazione è indicata l’imposta dovuta e nel registro delle fatture emesse è annotato solo il documento integrativo TD16. Il cessionario che decide di integrare la fattura ricevuta in reverse charge mediante la trasmissione del documento integrativo TD16 ha il vantaggio che in modo automatico tale documento sarà annotata in entrambi i registri Iva e il soggetto dovrà solo inserire eventuali informazioni non presenti nel documento SdI come ad esempio la corretta percentuale di detrazione se diversa dal 100%. Con riferimento alle operazioni passive (VP3) per l’elaborazione della Lipe sarà considerato solo l’imponibile indicato nella fattura elettronica ricevuta in reverse charge con natura N.6.X annotata nel registro degli acquisti e non quello indicato nel documento integrativo TD16. Nel caso in cui, invece, il cessionario decide di integrare manualmente la fattura ricevuta in reverse charge non è consentito inserire manualmente l’annotazione del documento cartaceo integrativo né nel registro delle emesse né in quello degli acquisti, e quindi non essendo complete le bozze dei registri non potrà effettuare la convalida degli stessi. |

||

|

Mi è stata segnalata la presenza di bollette doganali, come posso annotare tali bollette nelle bozze dei registri acquisti precompilati? |

L’elaborazione delle bozze dei registri Iva non prevede attualmente che possano essere adoperati in maniera automatica i dati delle bollette doganali. Poiché tali documenti vanno annotati nei registri degli acquisti, per consentire al soggetto cessionario di poter detrarre l’imposta relativa e di poter convalidare i registri, per agevolare tale annotazione l’Agenzia mette a disposizione alcune informazioni identificative delle bollette doganali che risultano ricevute (con esclusione dei dati riferiti all’importo/imponibile e all’imposta). L’operatore potrà quindi integrare le bozze dei registri degli acquisti con i dati delle bollette doganali attraverso la specifica finalità prevista dall’applicativo. |

||

|

Ho trasmesso un documento TD17 per integrare, con il dato dell’imposta, una fattura cartacea rilasciata da un Prestatore comunitario, come viene gestita questo documento nei registri e nella liquidazione? |

Il documento trasmesso al sistema SdI con il codice Tipo documento TD17, da parte del committente di un servizio reso da un prestatore estero per comunicare il dato dell’imposta di cui lo stesso risulta debitore, è annotato sia nel registro delle fatture emesse che nel registro delle fatture ricevute del soggetto che emette il documento. L’imponibile del TD17 sarà computato nel rigo VP3 della Lipe del periodo e la relativa imposta rispettivamente nei campi VP4 e VP5 della medesima Lipe. |

||

|

Con quale criterio sono annotati, nelle bozze dei registri Iva precompilati, i documenti trasmessi via SdI e |

Con riferimento al trattamento dei tipi documento TD04 (o TD08), trattandosi di documenti, emessi ai sensi dell’articolo 26, comma 3, D.P.R. 633/1972, emessi per rettificare in diminuzione importi presenti in una fattura precedentemente inviata, sono annotati nel registro delle |

||

|

riferiti a note di credito? |

fatture emesse del soggetto emittente (C/P) con valore negativo, relativamente ad ogni linea riportata nel documento. Per il cessionario (C/C) sono parallelamente annotati nel registro delle fatture acquisti con valore negativo, relativamente ad ogni linea riportata nel documento. |

||

LA SOSPENSIONE DEGLI AMMORTAMENTI PUÒ RIGUARDARE ANCHE LA RELATIVA DEDUZIONE FISCALE

Con la risposta a interpello n. 607 del 17 settembre 2021 l’Agenzia delle entrate ha affermato che le imprese che hanno beneficiato della sospensione degli ammortamenti ai sensi del D.L. 104/2020 hanno potuto legittimamente sospendere anche la relativa deduzione, evitando quindi il disallineamento fiscale del valore dei beni ammortizzabili.

La sospensione degli ammortamenti

L’articolo 60, nei commi da 7-bis a 7-quinquies, D.L. 104/2020 ha introdotto la possibilità di sospendere in tutto o in parte l’imputazione della quota di ammortamento delle immobilizzazioni immateriali e materiali nel bilancio 2020. Conseguentemente, i soggetti che si sono avvalsi di tale facoltà hanno dovuto:

- destinare a una riserva indisponibile utili di ammontare corrispondente alla quota di ammortamento non stanziata a conto economico nell’esercizio oggetto di sospensione (in caso di utile di esercizio di importo inferiore a quello delle quote di ammortamento sospese, la riserva indisponibile deve essere integrata utilizzando riserve di utili o altre riserve disponibili; in mancanza, la riserva indisponibile sarà integrata accantonando gli utili degli esercizi successivi);

- dare conto delle ragioni di applicazione della deroga in Nota integrativa, indicando l’importo e le modalità di iscrizione della riserva indisponibile. Inoltre, va data menzione dell’influenza sulla rappresentazione della situazione patrimoniale e finanziaria e del risultato di esercizio delle quote di ammortamento sospese.

La disciplina fiscale della sospensione delle quote di ammortamento

La deduzione delle quote di ammortamento (per le quali ci si è avvalsi della facoltà di deroga) è ammessa alle stesse condizioni e con gli stessi limiti previsti dagli articoli 102, 102-bis e 103, D.P.R. 917/1986 (Tuir) e dagli articoli 5, 5-bis, 6 e 7, D.Lgs. 446/1997 quindi sia ai fini delle imposte sui redditi che ai fini Irap, a prescindere dall’imputazione a Conto economico nell’esercizio 2020. Beneficiando di tale possibilità, emerge un disallineamento tra il valore civilistico delle immobilizzazioni immateriali e materiali ed il relativo valore fiscale, con il conseguente obbligo di stanziare un fondo imposte differite per le minori imposte correnti di competenza dell’esercizio, fondo che si azzererà – per ciascun bene – nell’ultimo anno di ammortamento derivante dal nuovo piano civilistico. In fase di compilazione della dichiarazione dei redditi relativa al periodo di imposta 2020 si è provveduto a operare una variazione in diminuzione nel quadro RF per la quota parte dell’ammortamento annuale non contabilizzata, con conseguente obbligo di compilazione del quadro RV per evidenziare la differenza tra il valore civile e il valore fiscale delle immobilizzazioni immateriali e materiali per le quali è stata stanziata una quota di ammortamento inferiore rispetto al piano di ammortamento originario degli stessi. Per evitare tale disallineamento (considerando che spesso i risultati 2020 non sono stati particolarmente positivi, quindi non era di particolare interesse rilevare in dichiarazione una ulteriore deduzione fiscale) molte imprese hanno preferito non beneficiare di tale deduzione extra contabile, nella sostanza sospendendo anche la deduzione fiscale, in maniera del tutto parallela alla sospensione civilistica degli ammortamenti. Tale soluzione risultava incerta, in quanto taluni sostenevano (basandosi su una risposta interlocutoria dell’Agenzia delle entrate fornita in uno dei forum tenuti con la stampa specializzata) che tale deduzione extracontabile fosse obbligatoria, pena la perdita del diritto di godere in futuro di tale costo in deduzione. Sul punto è recentemente intervenuta l’Agenzia a dirimere la questione con la recente risposta a interpello n. 607/E/2021: in tale documento l’Amministrazione finanziaria ha affermato che, in base alla ratio della disposizione, si deve ritenere che il contribuente che ha deciso di sospendere gli ammortamenti in bilancio, possa valutare se operare la deduzione dei relativi ammortamenti. Ma questa soluzione deve considerarsi una facoltà, non un obbligo. Una diversa lettura delle disposizioni, che presuppone il vincolo di dedurre gli ammortamenti sospesi, incrementando le perdite fiscali di periodo (che, peraltro, ai fini Irap non risultano riportabili nei successivi periodi d’imposta) ridurrebbe il beneficio teorico concesso alle imprese gravando le stesse di ulteriori adempimenti a fronte della fruizione di una norma agevolativa (quali il monitoraggio delle divergenze tra valore contabile e fiscale dei beni con ammortamenti sospesi).

L’ISTANZA PER L’ESONERO CONTRIBUTIVO DEGLI AUTONOMI ISCRITTI ALLE CASSE PRIVATE

L’articolo 1 commi 20 e 21, L. 178/2020 ha istituito un fondo che consente l’esonero parziale dal versamento dei contributi previdenziali dovuti dai:

- professionisti iscritti agli Enti gestori di forme obbligatorie di previdenza e assistenza di cui al

D.Lgs. 509/1994 e D.Lgs. 103/1996;

- soggetti iscritti alle gestioni previdenziali Inps.

Il termine per la presentazione delle istanze di esonero contributivo (da presentare esclusivamente per il tramite dei portali dei singoli Enti) da parte dei professionisti iscritti alle Casse private è fissato al 31 ottobre 2021. L’ammontare dell’esonero contributivo, nel limite massimo di 3.000 euro pro capite, sarà riconosciuto dalla singola Cassa previdenziale in misura proporzionale sulla base della quantificazione effettuata dal Ministero del Lavoro e in base al numero dei beneficiari richiedenti.

Per accedere all’esonero contributivo nel limite dell’importo di 3.000 euro è necessario autocertificare i seguenti requisiti per l’anno 2021:

- avere conseguito nel 2019 un reddito professionale non superiore a 50.000 euro;

- avere subito un calo del fatturato o dei corrispettivi nel 2020 non inferiore al 33% rispetto al fatturato o ai corrispettivi del 2019;

- essere in regola con il versamento della contribuzione previdenziale obbligatoria alla data del 31 ottobre 2021;

- non essere titolare di un contratto di lavoro subordinato (eccetto il contratto di lavoro intermittente senza indennità di disponibilità);

- non essere titolare di pensione diretta diversa dall’assegno ordinario di invalidità o altro emolumento corrisposto dagli enti di previdenza obbligatoria a integrazione del reddito a titolo d’invalidità;

|

|

non avere presentato per lo stesso fine domanda ad altra forma di previdenza obbligatoria. |

La scadenza del 31 ottobre 2021 per le istanze di accesso all’esonero contributivo degli autonomi

I potenziali beneficiari dell’esonero contributivo sono gli iscritti:

- alla Cassa forense;

- alla Cassa dottori commercialisti;

- alla Cassa del notariato;

- alla Cassa dei ragionieri;

- all’Ente dei biologi;

- all’Ente dei farmacisti;

- all’Ente degli agrotecnici e dei periti agrari;

- all’Ente dei medici e degli odontoiatri;

- all’Ente degli psicologi;

- all’Ente della professione infermieristica;

- all’Ente dei medici e veterinari;

- all’Ente degli agronomi, forestali, attuari, chimici e geologi;

- all’Ente dei periti industriali e dei periti industriali laureati;

- all’Istituto dei giornalisti;

- alla Cassa dei geometri;

- alla Cassa degli ingegneri e architetti.

L’esonero riguarda la contribuzione previdenziale dovuta per l’anno 2021, da versare entro il 31 dicembre 2021. Non rientrano nell’esonero i contributi integrativi.

L’articolo 47-bis, D.L. 73/2021 ha previsto che le Casse e gli enti di previdenza ed assistenza provvederanno a escludere dal beneficio dell’esonero contributivo coloro che alla data del 31 ottobre 2021 non avranno la regolarità contributiva a questa data. Al contrario, sarà invece possibile in presenza di contributi o inadempienze pregressi, provvedere alla regolarizzazione mediante versamenti da effettuarsi entro il termine ultimo del 31 ottobre 2021, in quanto per l’appunto la regolarità contributiva sarà verificata a far data dal 1° novembre 2021.

|

Le istanze per l’esonero devono essere presentate esclusivamente in modalità telematica entro il 31 ottobre 2021 per il tramite dei portali delle singole Casse o dei singoli Enti di previdenza e assistenza. |

APPROVATI I NUOVI MODELLI E LE LINEE GUIDA PER LA RENDICONTAZIONE DEL 5 PER MILLE

Con il Decreto n. 488 del 22 settembre 2021 il Ministero del lavoro e delle politiche sociali (Mlps) approva i nuovi modelli di rendicontazione del 5 per mille unitamente alle linee guida per la loro compilazione e per quella della relazione illustrativa, in attuazione di quanto previsto dall’articolo 16, comma 1, D.P.C.M. datato 23 luglio 2020 (decreto che ha completato il processo di normazione del 5 per mille in applicazione dei principi contenuti nel D.Lgs. 111/2017 nell’ambito della riforma degli enti di Terzo settore). I soggetti destinatari delle nuove linee guida

Di particolare rilevanza l’ambito soggettivo di applicazione delle nuove disposizioni, atteso che il Registro unico nazionale del terzo settore (Runts) che dovrà accogliere i futuri enti del terzo settore (Ets) non risulta a oggi ancora operativo. È per questa ragione che le nuove linee guida, in prospettiva applicabili anche a tutti gli Ets iscritti al citato registro, risulta ora applicabile in via transitoria – a partire dal contributo del 5 per mille relativo all’anno finanziario 2020 (articolo 3 del nuovo Decreto 488/2021) – ai soli soggetti previsti dal comma 2 dell’articolo 1 del D.P.C.M. 23 luglio 2020 e cioè:

- enti del volontariato e delle altre organizzazioni non lucrative di utilità sociale, di cui all’articolo 10, D.Lgs. 460/1997;

- associazioni di promozione sociale, iscritte nei registri nazionale, regionali e delle Province autonome di Trento e Bolzano previsti dall’articolo 7, L. 383/2000;

- associazioni e fondazioni riconosciute che operano nei settori di cui all’articolo 10, comma 1, lettera a), del citato D.Lgs. 460/1997, indicati nell’articolo 2, comma 4-novies, lettera a), D.Lgs. 40/2010, convertito, con modificazioni, dalla L. 73/2010.

Si tratta, quindi, dei soli soggetti che percepiranno il contributo del 5 per mille dal Ministero del lavoro e delle politiche sociali.

Il contenuto delle nuove linee guida

Rispetto al passato, le nuove linee guida accolgono i numerosi interventi di semplificazione recati dal citato D.P.C.M. e, in particolare:

- l’eliminazione dell’obbligo di inviare i giustificativi di spesa;

- il divieto di inviare documenti con modalità diverse da quelle telematiche;

- l’obbligo di pubblicazione degli importi percepiti solo se di importo superiore a 20.000 euro; – il divieto di erogazioni in contanti a soggetti diversi da persone fisiche.

Vediamo, pertanto, di evidenziare i contenuti delle predette linee guida.

Redazione del rendiconto e della relazione illustrativa

Tutti i soggetti beneficiari, indipendentemente dall’ammontare dell’importo percepito, hanno l’obbligo di redigere il rendiconto e la relativa relazione illustrativa entro 12 mesi dalla data di percezione del contributo. Parimenti, grava su tutti i soggetti beneficiari l’obbligo di conservare presso la propria sede il rendiconto e la relazione, unitamente ai giustificativi di spesa, per 10 anni decorrenti dalla data di redazione del rendiconto, con l’obbligo di esibirli in caso di eventuale verifica amministrativo-contabile.

Trasmissione del rendiconto e della relazione illustrativa

Solo i soggetti beneficiari di contributi pari o superiori a 20.000 euro hanno l’obbligo di trasmettere il rendiconto e la relazione illustrativa entro 30 giorni dalla data ultima prevista per la redazione. Oggetto della trasmissione sono esclusivamente il rendiconto e la relazione illustrativa, con esclusione, pertanto, dei giustificativi di spesa, i quali non dovranno essere inviati, bensì conservati in originale ed esibiti qualora il Ministero del lavoro e delle politiche sociali ne faccia richiesta.

Modalità di trasmissione del rendiconto e della relazione illustrativa

Il rendiconto, datato e sottoscritto dal legale rappresentante dell’ente, e la relazione illustrativa devono essere trasmessi – insieme a copia del documento di identità del legale rappresentante – all’indirizzo di posta elettronica certificata rendicontazione5xmille@pec.lavoro.gov.it indicando nell’oggetto:

- il codice fiscale dell’ente;

- la denominazione;

- una dicitura indicativa del contenuto (ad esempio “rendiconto”, “integrazione al rendiconto”, “accantonamento”, etc.);

- l’anno finanziario di riferimento.

Non saranno accettati rendiconti con altre forme di redazione e trasmissione: pertanto, i rendiconti trasmessi a mezzo posta non verranno presi in considerazione. Nel caso in cui il soggetto beneficiario debba rendicontare due o più annualità finanziarie del contributo è tenuto a inviare le relative documentazioni con inoltri separati per ciascuna annualità.

Pubblicazione del rendiconto

Il D.P.C.M. del 23 luglio 2020 ha introdotto, all’articolo 16, comma 5, l’ulteriore obbligo per i beneficiari del contributo di pubblicare sul proprio sito web, entro 60 giorni dal termine ultimo previsto per la redazione del rendiconto, gli importi percepiti e il rendiconto con la relazione illustrativa, dandone comunicazione entro i successivi sette giorni all’Amministrazione erogatrice. Giova precisare che, sempre con riguardo al profilo oggettivo, l’obbligo di pubblicazione non si estende all’elenco dei giustificativi di spesa di cui al successivo § 8.1 – parte 3. Sotto il profilo soggettivo, tale obbligo di pubblicazione non riguarda la generalità degli enti beneficiari, ma soltanto gli enti che hanno percepito un contributo di importo pari o superiore a 20.000 euro. L’anzidetta delimitazione della platea dei soggetti tenuti ad adempiere all’obbligo di pubblicazione si fonda su un duplice ordine di ragioni. Da un punto di vista sistemico, essa risulta coerente con il principio direttivo di graduazione degli obblighi di rendicontazione e di trasparenza in ragione della dimensione economica dell’attività svolta espresso nell’articolo 4, comma 1, lettera g) della L. 106/2016, puntualmente richiamato nel criterio direttivo relativo agli obblighi di pubblicità delle risorse destinate agli enti beneficiari del cinque per mille (articolo 9, comma 1, lettera d), L. 106/2016). Dal punto di vista letterale, soccorre il richiamo che il comma 5 dell’articolo 16 del D.P.C.M. fa al termine di trasmissione del rendiconto previsto al comma 2 del medesimo articolo (che riguarda appunto soglie dimensionali di contributo non inferiori a 20.000 euro). Entro sette giorni successivi alla pubblicazione del rendiconto e della relazione illustrativa sul sito web, gli enti beneficiari devono trasmettere al Ministero del lavoro e delle politiche sociali la comunicazione di avvenuta pubblicazione, utilizzando l’indirizzo di posta elettronica certificata rendicontazione5xmille@pec.lavoro.gov.it indicando nell’oggetto il codice fiscale dell’ente, la denominazione, la dicitura indicativa del contenuto (“Pubblicazione rendiconto cinque per mille”) e l’anno finanziario di riferimento. Nel testo della pec deve essere indicato il link della pagina web nel quale il rendiconto è stato pubblicato. Si evidenzia la rilevanza di tale adempimento, che permette all’Amministrazione, a sua volta, di adempiere all’obbligo, previsto dall’articolo 15, comma 2, D.P.C.M. 23 luglio 2020, di pubblicazione nell’apposita sezione del proprio sito istituzionale, del link al rendiconto pubblicato sul sito web dell’ente beneficiario. Resta naturalmente in facoltà degli enti beneficiari del contributo di ammontare inferiore a 20.000 euro pubblicare il rendiconto sul proprio sito web: si raccomanda tale scelta, in quanto essa contribuisce ad accrescere il livello di trasparenza e di accountability del Terzo settore nei confronti della generalità dei consociati.

Modalità di rendicontazione: il rendiconto e la relazione illustrativa

La rendicontazione prevede la compilazione del rendiconto e la redazione della relazione illustrativa secondo specifiche modalità, utilizzando esclusivamente i modelli predisposti dal Ministero del lavoro e delle politiche sociali da compilare in modalità digitale. Tali modelli, riportati alla fine del recente decreto Mlps 488/2021, sono altresì resi disponibili sul sito istituzionale nella pagina dedicata alla “Rendicontazione del contributo”.

La struttura del rendiconto

|

Parte 1: Scheda anagrafica e informazioni generali |

Deve contenere la denominazione sociale e il codice fiscale del soggetto beneficiario, la sua sede legale e operativa, i suoi recapiti telefonici, gli indirizzi di posta elettronica ordinaria e posta elettronica certificata, il nominativo ed il codice fiscale del legale rappresentante, l’anno finanziario cui si riferisce l’erogazione, l’importo percepito e la relativa data di percezione. |

|

Parte 2: Rendiconto spese sostenute |

Deve essere indicato l’importo totale delle spese sostenute riconducibile alle seguenti macrovoci:

|

|

Parte 3: Elenco giustificativi di spesa (da allegare) |

Successivamente alla compilazione della parte 1 e della parte 2, deve essere allegato, come parte integrante al modello di rendiconto, un elenco (anche in forma tabellare) relativo ai giustificativi di spesa a supporto degli importi inseriti in ciascuna macrovoce del modello. In particolar modo sono da indicare per ogni giustificativo: il numero identificativo del documento giustificativo, la data di emissione (ove presente), la tipologia, l’importo imputato al cinque per mille, nonché la data del pagamento. Si sottolinea ancora una volta che i giustificativi di spesa non dovranno essere inviati (neanche in copia), bensì, come già evidenziato nei precedenti § 4 e 5, conservati in originale presso la sede dell’organizzazione ed esibiti qualora il Ministero ne faccia richiesta. Si evidenzia altresì che i soggetti beneficiari del contributo non sono obbligati alla pubblicazione dell’elenco dei giustificativi di cui alla presente sezione. |

La struttura della relazione illustrativa

La relazione illustrativa deve essere redatta in forma discorsiva e deve contenere:

- una prima parte (massimo una pagina), atta a fornire una breve presentazione dell’ente, con l’indicazione delle attività di interesse generale che esso svolge;

- una seconda parte, con la funzione di rappresentare in maniera sintetica, chiara e trasparente – a supporto degli importi esposti nel modello di rendiconto e dell’elenco dei giustificativi di spesa – le informazioni necessarie a dar conto delle attività concretamente svolte con le somme ricevute a titolo di 5 per mille.

Nella stesura della relazione, in ragione dell’obbligo di pubblicazione del link al rendiconto pubblicato sul sito web del beneficiario gravante sull’Amministrazione ai sensi dell’articolo 15, comma 2, D.P.C.M. 23 luglio 2020, si richiama l’attenzione al rispetto della normativa in tema di privacy al fine di salvaguardare la riservatezza dei soggetti terzi (persone fisiche) eventualmente menzionati.

Controlli

Il Ministero del lavoro e delle politiche sociali, in qualità di Amministrazione competente e titolare dei controlli sul corretto impiego delle risorse dal medesimo erogate a titolo di 5 per mille, può:

- richiedere agli enti che hanno trasmesso il rendiconto e la relazione illustrativa eventuale documentazione o informazioni aggiuntive;

- effettuare verifiche amministrativo-contabili anche presso le sedi degli enti beneficiari sulla base del rendiconto e relazione illustrativa trasmessa.

Nel caso in cui le risultanze dei controlli evidenzino la non ammissibilità di spese inserite nel rendiconto, l’amministrazione si riserva di consentire all’ente di integrare il rendiconto documentando eventuali ulteriori spese sostenute nel periodo di ammissibilità e opportunamente giustificate fino a concorrenza dell’importo non riconosciuto e comunque entro i limiti del contributo concesso.

Sanzioni

In caso di violazione degli obblighi di pubblicazione, il Ministero del Lavoro e delle politiche sociali diffida il beneficiario ad effettuare la citata pubblicazione assegnando un termine di 30 giorni; in caso di inerzia provvede all’irrogazione di una sanzione amministrativa pecuniaria pari al 25% del contributo percepito, secondo la disciplina recata dalla L. 689/1981, in quanto compatibile. Per i casi di recupero dei contributi erogati si rimanda ai contenuti dell’articolo 17, D.P.C.M. 23 luglio 2020.

ISCRO PRESENTAZIONE DOMANDA DI RIESAME

Come noto, a mezzo della Legge di Bilancio 2021 (L. 178/2020) è stata istituita, in via provvisoria per il triennio 2021 – 2023, una “Indennità straordinaria di continuità reddituale e operativa” (c.d. ISCRO) a favore dei soggetti iscritti alla Gestione separata Inps, i quali esercitano per professione abituale attività di lavoro autonomo ex articolo, 53 Tuir. Una forma di ammortizzatore sociale specifica per i suddetti soggetti, attivabile a condizione che i richiedenti possano vantare alcuni requisiti stabiliti dalla norma introduttiva:

- non essere titolari di trattamento pensionistico diretto e non essere assicurati presso altre forme previdenziali obbligatorie;

- non essere beneficiari di reddito di cittadinanza;

- avere prodotto un reddito di lavoro autonomo, nell’anno precedente alla presentazione della domanda, inferiore al 50 per cento della media dei redditi da lavoro autonomo conseguiti nei tre anni precedenti all’anno precedente alla presentazione della domanda;

- aver dichiarato, nell’anno precedente alla presentazione della domanda, un reddito non superiore a 8.145 euro, annualmente rivalutato sulla base della variazione dello specifico indice

Istat;

- essere in regola con la contribuzione previdenziale obbligatoria (Durc regolare);

- essere titolari di partita Iva attiva da almeno quattro anni, alla data di presentazione della domanda, per l’attività che ha dato titolo all’iscrizione alla gestione previdenziale in corso. Quasi pleonastico ricordare che l’iscrizione alla Gestione Separata è presupposto per l’accesso all’indennità ISCRO.

In massima sintesi si ricorda che l’ISCRO spetta a decorrere dal primo giorno successivo alla data di presentazione della domanda e viene erogata per 6 mensilità; la norma specifica, tuttavia, che per tale periodo non vi sarà alcun accredito di contribuzione figurativa. L’importo corrisponderà ad un valore pari al 25%, su base semestrale, dell’ultimo reddito certificato dall’Agenzia delle entrate, ma il suo valore mensile non potrà in ogni caso superare il limite di 800 euro, così come non potrà risultare inferiore a 250 euro. Si ricorda, infine, che l’ISCRO potrà essere richiesta una sola volta nel triennio. La domanda per ottenere l’ISCRO potrà essere inviata all’Inps in via telematica, utilizzando i consueti canali messi a disposizione sul sito internet dell’Istituto, entro il 31 ottobre di ciascuno degli anni 2021, 2022 e 2023. Per l’anno corrente la domanda potrà essere presentata dal 1° luglio al 31 ottobre 2021, a mezzo della relativa applicazione presente, come detto, nel portale istituzionale dell’Inps. L’Istituto previdenziale, con propria circolare n. 94/2021, ha avuto modo di fornire le proprie indicazioni riguardo gli aspetti di funzionamento, spettanza, decadenza, calcolo e richiesta dell’ISCRO, analizzando in particolare le distinte situazioni relative ai requisiti necessari al soggetto percettore. Tali requisiti, infatti, saranno presi in considerazione dall’Istituto in sede di lavorazione della domanda ricevuta. A fronte dell’eventuale reiezione, tuttavia, l’interessato potrà presentare apposito ricorso al Comitato Amministratore della Gestione Separata, entro 90 giorni dalla ricezione della comunicazione di respingimento della domanda inviata. Con il recente messaggio n. 3180/2021, l’Inps offre maggiori indicazioni proprio sul tema della eventuale reiezione della domanda ISCRO e di una possibile richiesta di riesame – da non confondere con la situazione di ricorso amministrativo – questione peraltro già accennata nelle istruzioni procedurali della circolare sopra citata. Viene spiegato come la procedura di verifica delle domande pervenute si basi sostanzialmente su controlli automatizzati circa il possesso, da parte del richiedente, dei vari requisiti, ovvero sulle incompatibilità od incumulabilità normativamente previste. Gli esiti della domanda, con le relative motivazioni, sono consultabili nella sezione ISCRO, del sito Inps, alla voce “Le mie ultime domande”. Considerata tale forma automatica di controllo è stata giustamente prevista la possibilità, per il soggetto che si è visto respingere la propria domanda, di chiedere un riesame della medesima, offrendo egli la documentazione probante riguardo la propria posizione di ritenuta effettiva spettanza. Il nuovo atto amministrativo Inps entra anche nei dettagli organizzativi e procedurali della domanda di riesame. Viene così indicato un termine, non perentorio, per l’invio della citata domanda di riesame pari a 20 giorni, decorrenti dal 23 settembre 2021 per le domande già esaminate, ovvero dalla notifica del provvedimento di reiezione se successiva. A tale nuova domanda dovrà essere allegata specifica documentazione, riportata in dettaglio nell’allegato 1 al messaggio in esame. In tale schema, infatti, l’Inps specifica la documentazione necessaria, per il riesame richiesto, a fronte di una determinata causa di reiezione della domanda principale. Resta naturalmente salva, in caso di ulteriore reiezione in sede di riesame, la possibilità di proporre ricorso amministrativo secondo quanto in precedenza esposto. Da notare, sul tale aspetto, che il messaggio non contiene alcuna indicazione circa un eventuale ulteriore termine per la presentazione del ricorso amministrativo, per cui si ritiene dover considerare sempre valido quello dei 90 giorni dalla ricezione della comunicazione di respingimento della domanda per l’ottenimento dell’ISCRO, inizialmente inviata. Sul piano procedurale la domanda di riesame dovrà essere inoltrata in via telematica, sul sito Inps applicazione riservata ISCRO, ove all’interno della sezione “Le mie ultime domande”, per quelle la cui istruttoria si sia conclusa con esito negativo, sarà presente il tasto “Richiedi riesame”. Tramite la funzione dettagli della domanda saranno visualizzabili alcuni aspetti riguardanti la richiesta respinta, nonché i motivi della reiezione della stessa, necessari al fine di valutare la documentazione corretta da allegare alla domanda di riesame, come previsto dal già citato allegato 1. Esposte le motivazioni che sottendono alla richiesta, ed allegata la necessaria documentazione, sarà possibile inviare la domanda di riesame.

AL VIA IL PRESTITO D’USO CON LA SABATINI

Nulla osta alla cessione in comodato d’uso dei beni strumentali per i quali si è ottenuta l’agevolazione della “Nuova Sabatini”, sempre che essa sia formalizzata in un contratto ai fini di una sua valutazione. La possibilità di cessione rappresenta sostanzialmente la conferma di quanto già previsto dalla circolare n. 14036 del 15 febbraio 2017, con la differenza che per poterne beneficiare sarà necessario trasmettere la documentazione al ministero per la sua valutazione. A tal fine la cessione dovrà essere formalizzata in un contratto redatto tra le parti e conservato dalla società beneficiaria della agevolazione Sabatini. L’accordo dovrà contenere informazioni riguardanti:

- sede operativa dell’impresa richiedente;

- ubicazione dell’unità produttiva nella quale verranno utilizzate le attrezzature cedute;

- finalità produttiva coerenti con quelle dell’impresa beneficiaria;

- durata della cessione;

- impegno dell’azienda a non distrarre le attrezzature dall’uso produttivo nei tre anni successivi alla data di completamento dell’investimento;

- irrevocabilità del prestito d’uso per i suddetti 3 anni.

Le attrezzature cedute in prestito d’uso dovranno essere contabilizzate come tali nell’attivo dello stato patrimoniale (alla sezione BII3) della società beneficiaria dell’agevolazione.

Definito il contratto tra le parti questo dovrà essere inviato al Ministero.

Si ricorda che i beni dati in comodato devono avere autonomia funzionale, in quanto la misura non finanzia componenti o parti di macchinari e il bene dovrà essere correlato all’attività produttiva svolta dall’azienda.

RAPPORTI DI AGENZIA: GLI ADEMPIMENTI DELLA CASA MANDANTE

Le aziende che hanno concesso un mandato ad agenti di commercio devono mantenere un attento monitoraggio in merito alla gestione dell’Enasarco, forma di previdenza obbligatoria che si affianca alla mutua dei commercianti. Pertanto, al termine di ogni esercizio sarà opportuno effettuare i dovuti controlli per verificare la correttezza del proprio comportamento.

La misura dei contributi Enasarco

Il carico contributivo grava, per la metà, sull’azienda mandante e per la restante parte sull’agente di commercio. Tale ultima quota viene trattenuta dal mandante sul pagamento delle provvigioni e versata unitariamente all’ente, dopo avere presentato il resoconto trimestrale delle provvigioni maturate. Per l’anno 2021 l’aliquota è del 17,00%. Va rammentato, peraltro, che esistono anche dei minimali e dei massimali che, per l’anno 2021 sono applicabili nella misura rappresentata in tabella (la variazione è connessa alle oscillazioni Istat).

|

Minimali e Massimali Enasar |

co 2021 |

|

|

Plurimandatari |

monomandatari |

|

|

Minimale |

431,00 euro |

861,00 euro |

|

Massimale |

25.682 euro |

38.523 euro |

I contributi sono dovuti sulle provvigioni maturate, a prescindere dall’emissione della fattura da parte dell’agente di commercio; pertanto, tenuto conto di quanto sopra, in sede di chiusura del bilancio si dovrebbe provvedere ad una quadratura tra i contributi a carico dell’azienda e le provvigioni di competenza. In linea di principio, il gravame Enasarco sulle aziende mandanti può essere schematizzato come da tabella che segue.

|

Contributo fondo Previdenza: |

è il contributo previdenziale dovuto su tutte le somme pagate a qualsiasi titolo all’agente o al rappresentante di commercio in dipendenza del rapporto di agenzia (provvigioni, rimborsi spese, premi di produzione, indennità di mancato preavviso). Il contributo previdenziale è dovuto in |

|

favore degli agenti che operano individualmente o sotto forma di Società di persone e viene versato trimestralmente entro il 20 del secondo mese successivo al trimestre di competenza (20 maggio – 20 agosto – 20 novembre – 20 febbraio dell’anno successivo). |

|

|

Contributo fondo Assistenza: |

è il contributo previdenziale a totale carico della ditta preponente che deve essere versato agli agenti che svolgono la loro attività in forma di società di capitali (Spa e Srl), in luogo del contributo al Fondo di Previdenza, calcolato su tutte le somme dovute in dipendenza del rapporto di agenzia o rappresentanza commerciale, senza alcun limite di minimale o massimale. |

|

Contributo fondo Firr: |

le ditte preponenti sono tenute ad accantonare annualmente una somma rapportata alle provvigioni liquidate agli agenti, secondo aliquote stabilite dagli accordi economici collettivi. I contributi per il fondo previdenza, fondo assistenza e Firr sono per l’azienda costi d’esercizio. L’obbligo di accantonamento presso la Fondazione Enasarco cessa alla data di scioglimento del contratto di agenzia. In tal caso, le somme non versate verranno corrisposte direttamente all’agente dalla ditta mandante operando la ritenuta d’acconto del 20% da versare con codice 1040. |

La competenza delle provvigioni

La casa mandante deve imputare a bilancio le provvigioni di competenza, vale a dire quelle gravanti sulle vendite che sono state perfezionate nell’anno. In tal modo, si riesce a rispettare due requisiti fondamentali:

- quello della competenza;

- quello della correlazione, secondo il quale si debbono dedurre nell’esercizio i costi correlati ai ricavi di competenza dell’esercizio.

Pertanto, il passo principale è quello di individuare i ricavi di competenza dell’anno 2021 e, successivamente, in forza dei mandati attivi, si dovrà verificare di avere imputato a conto economico un ammontare coerente di provvigioni. Qualora non siano ancora giunte le fatture degli agenti, si dovrà provvedere a stanziare:

- il costo per dette provvigioni;

- il costo per la connessa contribuzione Enasarco, gravante sulle provvigioni.

31/12

|

Diversi |

a |

Diversi |

1.170 |

|

|

Provvigioni su vendite (Ce) |

1.000 |

|||

|

Contributi Enasarco (Ce) |

85 |

|||

|

Crediti Enasarco per anticipo (Sp) |

85 |

|||

|

a |

Fatture da ricevere |

1.000 |

||

|

a |

Debiti verso Enasarco |

170 |

Si noti che nella scrittura di cui sopra è direttamente evidenziato anche l’importo che l’azienda versa per conto dell’agente di commercio, anche se materialmente non è ancora stata ricevuta la fattura delle provvigioni relative. Tale impostazione tiene conto dell’insorgenza dell’obbligo alla data del 31 dicembre di ciascun anno, e per conseguenza meglio soddisfa il requisito della prudenza. Taluni non rilevano tale quota, attendendo il momento di materiale versamento delle somme; solo in quel momento, pertanto, verrebbe evidenziato un credito per l’anticipo che la casa mandante effettua all’Ente, in relazione alla quota di contributo che grava sull’agente di commercio.

La tassazione delle provvigioni attive derivanti dai contratti di agenzia

L’articolo 109, comma 2, lettera b), Tuir stabilisce che le prestazioni di servizi si considerano conseguite alla data in cui le prestazioni sono ultimate. L’articolo 1748, cod. civ. dispone che l’agente ha diritto alla provvigione quando l’operazione è stata conclusa per effetto del suo intervento, per tutti gli affari conclusi durante il contratto. Nello specifico, il compenso spetta all’agente, salvo che sia diversamente pattuito:

- nel momento in cui il preponente “…ha eseguito o avrebbe dovuto eseguire la prestazione in base al contratto concluso con il terzo…” (momento rilevante anche in assenza di una esplicita clausola contrattuale);

- oppure, al più tardi, nel momento in cui il terzo “ha eseguito o avrebbe dovuto eseguire la prestazione qualora il preponente avesse eseguito la prestazione a suo carico“.

La risoluzione n. 115/E/2005 dell’Agenzia delle entrate (tesi confermata recentemente anche dalla sentenza della Corte di Cassazione n. 25805 del 23 settembre 2021) afferma che si deve ritenere ultimata la prestazione ed imponibile il relativo compenso alla data in cui si conclude il contratto tra il preponente ed il terzo: in tale momento si deve considerare conclusa la prestazione da parte dell’agente, atteso che il suo obbligo è, come recita l’articolo 1742, cod. civ., quello di “promuovere … la conclusione di contratti”. In tale momento la provvigione, non solo origina da una prestazione ultimata, ma soddisfa anche i requisiti di “esistenza certa ed oggettiva determinabilità” richiesti dall’articolo 109, comma 1, D.P.R. 917/1986, ai fini dell’individuazione del momento temporale di imputazione a reddito dei componenti positivi e negativi. Il diritto di credito dell’agente per il servizio reso, sorto al momento della conclusione del contratto promosso, non è subordinato, infatti, alla effettiva esecuzione delle parti: ai sensi del quinto comma dell’articolo 1748, il diritto alla provvigione, benché spettante in misura ridotta, non viene meno anche in presenza di sopravvenuto accordo tra le parti, volto a non dare esecuzione, in tutto o in parte, al contratto.

Il Fondo Indennità risoluzione rapporto

In relazione a ciascun anno la casa mandante è obbligata a versare alla Fondazione Enasarco una quota che costituisce una sorta di “liquidazione” dell’agente di commercio, sempre rapportata all’ammontare delle provvigioni maturate nell’anno. L’importo dovuto per Firr varia in relazione ad una tabella a scaglioni, differenziata a seconda che l’agente sia monomandatario o plurimandatario. Il tutto è rappresentato nella tabella che segue.

|

Le aliquote Firr |

|

|

monomandatari |

plurimandatari |

|

4% sulle provvigioni fino a 12.400,00 euro/anno |

4% sulle provvigioni fino a 6.200,00 euro/anno |

|

2% sulla quota delle provvigioni tra 12.400,01 e 18.600,00 euro/anno |

2% sulla quota delle provvigioni tra 6.200,01 e 9.300,00 euro/anno |

|

1% sulla quota delle provvigioni oltre 18.600,01 euro/anno |

1% sulla quota delle provvigioni oltre 9.300,01 euro/anno |

Ipotizziamo che siano maturate le seguenti provvigioni:

- 1° trimestre 3.500 euro di provvigioni;

- 2° trimestre 2.800 euro di provvigioni;

- 3° trimestre 4.200 euro di provvigioni; 4° trimestre 3.000 euro di provvigioni.

Per il calcolo del Firr bisogna tener conto di 3 informazioni:

- importo totale delle provvigioni liquidate nell’anno solare precedente: nell’esempio 13.500;

- tipologia del mandato (Monomandatario o Plurimandatario): nell’esempio plurimandatario;

- numero di mesi di durata del mandato (perché sia considerato un mese basta che il mandato copra anche un solo giorno del mese stesso): nell’esempio 12 mesi. Calcolo: (6.200 * 4%) + (3.100 * 2%) + (4.200 * 1%) = 352

31/12

|

Contributi Firr (Ce) |

a |

Debiti verso Enasarco per Firr |

352 |

Il versamento delle somme dovrà essere effettuato dall’azienda entro il 31 di marzo dell’anno successivo. Si segnala che nel caso di interruzione del rapporto con l’agente nel corso dell’anno, invece, il Firr maturato nella frazione di esercizio viene corrisposto direttamente all’agente dalla casa mandante, senza il filtro dell’Enasarco.

L’indennità suppletiva di clientela

All’agente di commercio può spettare, a determinate condizioni, anche un’ulteriore somma a titolo di indennità suppletiva di clientela. Se, nel corso del proprio rapporto, l’agente ha incrementato e/o mantenuto la clientela dell’azienda, alla cessazione del rapporto (per motivi differenti dalla colpa dell’agente ed in relazione ai soli mandati a tempo indeterminato), si dovrà provvedere all’accantonamento di un apposito fondo, che rappresenta la passività potenziale che grava sull’azienda nell’eventualità suddetta. L’indennità, in particolare, è dovuta:

- in caso di contratto a tempo indeterminato,

- solo se la cessazione del rapporto di agenzia è avvenuta per iniziativa della casa mandante e per fatto non imputabile all’agente (Oic 19);

- in caso di rapporto in essere da più di un anno, quando l’agente termini il rapporto con la casa mandante a causa di: invalidità temporanea o permanente, raggiungimento dell’età pensionabile oppure decesso.

I comportamenti che si riscontrano nella pratica sono i più disparati, anche perché l’amministrazione finanziaria (nel passato) ha assunto un orientamento altalenante in merito alla deduzione di tale accantonamento. In ogni caso, rinviando alla dichiarazione dei redditi il tema della deducibilità, se l’azienda ha una esperienza passata nella quale ha dovuto erogare l’indennità suppletiva di clientela, le corrette regole di redazione del bilancio impongono di considerare tale passività, anche se non certa ma solo potenziale. Le misure dell’indennità suppletiva variano in relazione alla tipologia di contratto applicato, secondo le indicazioni della seguente tabella.

|

Indennità suppletiva di clientela |

|||

|

Base imponibile di riferimento |

|||

|

Aliquota |

Periodo |

Aziende commerciali |

Aziende industriali e Confapi |

|

3% |

dal 1° al 3° anno |

Calcolata sulle provvigioni maturate, comprese le somme corrisposte a titolo di rimborso o concorso spese |

Calcolata sulle provvigioni maturate, comprese le somme corrisposte a titolo di rimborso o concorso spese |

|

3,5% |

dal 4° al 6° anno |

Calcolata sulle provvigioni maturate, comprese le somme corrisposte a titolo di rimborso o concorso spese |

Calcolata sulle provvigioni maturate, comprese le somme corrisposte a titolo di rimborso o concorso spese, con il limite massimo di 45.000 euro l’anno |

|

4% |

dal 7° anno |

Calcolata sulle provvigioni maturate, comprese le somme corrisposte a titolo di rimborso o |

Calcolata sulle provvigioni maturate, comprese le somme corrisposte a titolo di rimborso o concorso spese, con il limite |

|

concorso spese |

massimo di 45.000 euro l’anno |

||

A livello contabile, l’accantonamento si traduce nella seguente scrittura:

|

Accantonamento ISC (CE) |

a |

Fondo ISC Agenti (SP) |

1.500 |

Qualora non si rinvenissero le condizioni per la rilevazione e, diversamente da quanto ipotizzato, l’erogazione spettasse, il carico di costo sarà rilevato al momento della cessazione dell’incarico. In tale evenienza, come evidente, si potrebbe essere incorsi in un errore di stima in relazione ad una passività, in realtà maturata di anno in anno, in connessione con la maturazione delle provvigioni.

PRINCIPALI SCADENZE DAL 18 OTTOBRE AL 15 NOVEMBRE 2021

Di seguito evidenziamo i principali adempimenti 18 ottobre 2021 al 15 novembre 2021, con il commento dei termini di prossima scadenza.

Si segnala ai Signori clienti che le scadenze riportate tengono conto del rinvio al giorno lavorativo seguente per gli adempimenti che cadono al sabato o giorno festivo, così come stabilito dall’articolo 7, D.L. 70/2011.

SCADENZE FISSE

Versamenti Iva mensili

Scade oggi il termine di versamento dell’Iva a debito eventualmente dovuta per il mese di settembre. I contribuenti Iva mensili che hanno affidato a terzi la contabilità (articolo 1, comma 3, D.P.R. 100/1998) versano oggi l’Iva dovuta per il secondo mese precedente.

Versamento dei contributi Inps