Di seguito è elencato il dettaglio delle novità in materia contabile, tributaria-fiscale, amministrativa e societaria, con i relativi riferimenti, ai quali si rinvia per consultazione diretta del singolo Lettore o per approfondimenti specifici con il personale di Studio.

| Con risoluzione n. 3 del 3 febbraio 2023 l’Agenzia delle entrate fornisce chiarimenti sul “sale and lease back” specificando che in merito al trattamento Iva occorre valutare caso per caso.

(Agenzia delle entrate, risoluzione n. 3 del 3 febbraio 2023) |

| REGISTRAZIONE AUTOMATICA ATTI PRESSO L’AGENZIA DELLE ENTRATE |

| In data 3 febbraio 2023 con apposita pubblicazione sulla propria rivista FiscoOggi, l’Agenzia delle entrate ha chiarito che per gli atti firmati digitalmente, inviati tramite posta elettronica certificata o attraverso il servizio telematico “Consegna documenti e istanze”, la registrazione è automatica, non serve copia cartacea all’Agenzia delle entrate. (Ag.Entrate – Fiscooggi del 3 febbraio 2023) |

| BONUS 200 EURO |

| Con un comunicato stampa del 31 gennaio 2023 l’Inps ha chiarito che i dottorandi di ricerca, gli assegnisti e i titolari di collaborazione coordinata e continuativa potranno ottenere le indennità una tantum anche in assenza di una formale iscrizione alla Gestione separata, al contempo si ricorda che coloro che non hanno superato la verifica dei requisiti possono richiedere il riesame della posizione entro il 28 febbraio 2022 (o entro 90 giorni dalla data di conoscenza del riscontro negativo da parte dell’Inps, se successiva). (Inps, comunicato stampa del 31 gennaio 2023) |

| NUOVO PORTALE ENEA |

| Dal 1° febbraio 2023 è online il nuovo portale Enea per la trasmissione telematica dei dati degli interventi di efficienza energetica che accedono alle detrazioni fiscali previste da ecobonus e bonus casa. Sul portale sarà possibile trasmettere i dati degli interventi con data fine lavori nel

2022 e nel 2023. (sito Enea) |

| BANDO ISI INAIL 2022 |

| Pubblicato il 1° febbraio 2023 in Gazzetta Ufficiale il nuovo bando Isi Inail per il 2022.

(Inail, Gazzetta Ufficiale n. 26 del 1° gennaio 2023) |

| GESTIONE SEPARATA INPS |

| Rese disponibili lo scorso 1° gennaio 2023 con la circolare Inps n. 12 le istruzioni per i versamenti contributivi degli iscritti alla Gestione separata Inps. (Inps, circolare n. 12 del 1° febbraio 2023) |

| MANCATO INVIO ENEA ECOBONUS |

| Con la circolare n. 2 del 27 gennaio 2023 l’Agenzia delle entrate ha chiarito che per il mancato invio dell’Enea per l’ecobonus è esclusa dalla sanatoria.

(Agenzia delle entrate, circolare n. 2 del 27 gennaio 2023) |

| ISA 2023 |

| Con provvedimento n. 27650 del 30 gennaio l’Agenzia delle entrate ha individuato i dati rilevanti ai fini dell’applicazione degli indici sintetici di affidabilità fiscale per il periodo d’imposta 2023 nonché le modalità per l’acquisizione degli ulteriori dati necessari ai fini dell’applicazione degli indici sintetici di affidabilità fiscale per il periodo di imposta 2022. I modelli e le relative istruzioni non sono però ancora disponibili. (Ag.Entrate, provvedimento n. 27650 del 30 gennaio 2023) |

LA CERTIFICAZIONE UNICA 2023

L’Agenzia delle entrate, con provvedimento direttoriale n. 14392 del 17 gennaio 2023, ha reso disponibile la versione definitiva della Certificazione Unica 2023, meglio nota come CU, da utilizzare per attestare, da parte dei sostituti di imposta, relativamente al periodo d’imposta 2022, i redditi di lavoro dipendente, assimilati, di lavoro autonomo, provvigioni e redditi diversi, i contributi previdenziali, assistenziali e assicurativi. La CU 2023, inoltre, deve essere presentata anche dai soggetti che hanno corrisposto somme e valori per i quali non è prevista l’applicazione delle ritenute alla fonte ma che sono assoggettati alla contribuzione dovuta all’Inps, come le aziende straniere che occupano lavoratori italiani all’estero assicurati in Italia.

Novità

Tra le novità da segnalare a proposito della CU 2023 ci sono quelle che riguardano:

- l’indicazione dei bonus stabiliti per contrastare il caro energia e bollette e il bonus carburante, punto 474 e seguenti;

- le modifiche alle detrazioni per i familiari a carico (nuovo Assegno Unico universale) punto 361 e seguenti;

- l’indicazione del nuovo trattamento integrativo per chi ha un reddito inferiore a 15.000 euro (ovvero 28.000 euro al verificarsi di taluni requisiti) punto 390 e seguenti;

- la creazione di uno spazio nell’ambito della sezione contributi, per dichiarare il lavoro di giornalisti professionisti, pubblicisti e praticanti;

- l’aggiornamento del set informativo relativo alla detrazione spettante per canoni di locazione, nel limite massimo di 2.000 euro (articolo 1, comma 155, Legge di Bilancio 2022).

Termini

La CU 2023 si articola in 2 diverse certificazioni:

- il modello sintetico, da consegnare ai sostituiti;

- il modello ordinario, più corposo in quanto prevede alcune informazioni precedentemente incluse nel modello 770, da trasmettere telematicamente all’Agenzia delle entrate.

Il termine per la trasmissione telematica delle CU sia per la consegna della CU sintetica al percipiente del reddito certificato è fissato nel prossimo 16 marzo 2023.

Resta fissato al 31 ottobre 2023 il termine per la trasmissione delle certificazioni contenenti esclusivamente redditi esenti o non dichiarabili mediante la dichiarazione precompilata (medesimo termine di invio del modello 770/2023).

Composizione della certificazione

Il modello ordinario da inviare all’Agenzia delle entrate è composto dai seguenti quadri:

- frontespizio, dove trovano spazio le informazioni relative al tipo di comunicazione, ai dati del sostituto, ai dati relativi al rappresentante firmatario della comunicazione, alla firma della comunicazione e all’impegno alla presentazione telematica;

- quadro CT, nel quale vengono indicate, se non già comunicate in precedenza, le informazioni riguardanti la ricezione in via telematica dei dati relativi ai modello 730-4 resi disponibili dall’Agenzia delle entrate. Il quadro CT deve essere compilato solamente dai sostituti d’imposta che non hanno presentato il modello per la “Comunicazione per la ricezione in via telematica dei dati relativi ai modello 730-4 resi disponibili dall’Agenzia delle entrate” e che trasmettono almeno una certificazione di redditi di lavoro dipendente;

- Certificazione Unica 2023, nella quale vengono riportati, in 2 sezioni distinte, i dati fiscali e previdenziali relativi alle certificazioni di lavoro dipendente, assimilati e assistenza fiscale e le certificazioni di lavoro autonomo, provvigioni e redditi diversi.

Nelle istruzioni per la compilazione viene precisato che è consentito suddividere il flusso telematico inviando, oltre il frontespizio ed eventualmente il quadro CT, le certificazioni dati lavoro dipendente e assimilati separatamente dalle certificazioni dati lavoro autonomo, provvigioni e redditi diversi.

Il modello sintetico, invece, è composto da 3 parti:

- dati anagrafici, per l’indicazione dei dati del soggetto che rilascia la certificazione e di quelli relativi al dipendente, pensionato o altro percettore delle somme, compresi quindi i lavoratori autonomi;

- certificazioni lavoro dipendente, assimilati e assistenza fiscale; certificazioni lavoro autonomo, provvigioni e redditi diversi.

Sanzioni

L’omessa, tardiva o errata presentazione della CU 2023 comporta l’applicazione delle seguenti sanzioni:

- 100 euro per ogni CU, con un massimo di 50.000 euro;

- 33,33 euro per ogni CU, con un massimo di 20.000 euro se la CU è trasmessa corretta entro 60 giorni dal termine di presentazione.

DICHIARAZIONE TARDIVA DEI REDDITI PER IL PERIODO D’IMPOSTA 2021

Segnaliamo a tutti i Clienti che, il prossimo 28 febbraio 2023 scade il termine per provvedere all’invio telematico della dichiarazione dei redditi relativa al periodo d’imposta 2021, non trasmessa nel termine ordinario del 30 novembre 2022 (ossia 90 giorni dalla scadenza di invio). Tale invio, definito “tardivo”, consente di non considerare come “omessa” la dichiarazione dei redditi (situazione che, al contrario, si verifica se l’invio interviene successivamente a tale data) e può essere sanata con il versamento di una sanzione ridotta avvalendosi del ravvedimento operoso.

Così operando (presentazione della dichiarazione con ritardo non superiore a 90 giorni) la dichiarazione si considera regolarmente “presentata”, ancorché tardivamente e, quindi, non si incorre nella più pericolosa ipotesi dell’omessa dichiarazione, fattispecie a cui sono collegate pesanti sanzioni, oltre al pericolo della possibile determinazione induttiva del reddito di impresa (per le imprese) o di lavoro autonomo (per i professionisti). Ricordiamo, inoltre, che applicando il ravvedimento operoso, è possibile definire la ritardata presentazione con sanzioni davvero contenute:

- la sanzione per il ritardato invio del modello è ridotta a 25 euro (ossia 250 euro ridotto a 1/10);

- inoltre, nel solo caso di imposte non versate, sarà applicabile la sanzione del 3,75% (ossia la sanzione del 30% ridotta a 1/8, in quanto dette imposte vengono versate entro un anno dalla scadenza originaria del versamento delle imposte).

Si invita, pertanto, la clientela a voler attentamente valutare la propria situazione, riflettendo se con riferimento al periodo d’imposta 2021 non si sia tralasciato di consegnare allo Studio la documentazione relativa a un eventuale reddito percepito e, per tale motivo, non sia stata compilata e trasmessa la dichiarazione dei redditi. Si pensi, ad esempio, a un contratto di locazione iniziato nel corso del 2021, ovvero a un reddito occasionale percepito in tale anno, o ancora alla presenza di più CU con redditi non conguagliati; nelle situazioni dubbie si invita la clientela a contattare il professionista di riferimento per verificare la necessità di presentare, ancorché tardivamente, la dichiarazione. Pertanto, al fine di consentire allo Studio di elaborare e inoltrare all’Agenzia delle entrate la dichiarazione relativa al periodo d’imposta 2021, si invita la clientela a consegnare con la massima tempestività la documentazione necessaria (in primis quella da cui risulta il reddito omesso che si intende dichiarare).

SCADE IL 16 MARZO 2023 LA CERTIFICAZIONE DEGLI UTILI CORRISPOSTI NEL 2022

La certificazione degli utili e dei proventi equiparati (Cupe) deve essere rilasciata entro il 16 marzo 2023 ai soggetti residenti nel territorio dello Stato percettori di utili derivanti dalla partecipazione in soggetti Ires, residenti e non residenti, in qualunque forma corrisposti, nell’anno 2022. La certificazione Cupe non va rilasciata, invece, in relazione agli utili e agli altri proventi assoggettati a ritenuta a titolo d’imposta o a imposta sostitutiva. Possono essere considerati utili anche quelli percepiti in occasione della distribuzione di riserve di capitale, verificandosi la presunzione di cui all’articolo 47, comma 1, Tuir (in questi casi, la società emittente ha l’obbligo di comunicare agli azionisti ed agli intermediari la natura delle riserve oggetto della distribuzione e il regime fiscale applicabile). Il modello Cupe da utilizzare e le relative istruzioni sono disponibili al link https://www.agenziaentrate.gov.it/portale/web/guest/schede/dichiarazioni

Particolare attenzione va prestata con riguardo all’esposizione dei dividendi a cui risulta applicabile la disciplina che ha equiparato il trattamento fiscale delle partecipazioni di natura qualificata a quelle di natura non qualificata con riferimento ai redditi di capitale percepiti dal 1° gennaio 2018 dalle persone fisiche al di fuori dell’esercizio d’impresa, il cui prelievo è formato da una ritenuta a titolo di imposta del 26%. Tale disposizione si applica facendo riferimento all’anno di produzione degli utili.

Attenzione al periodo di formazione delle riserve di utili

Alle distribuzioni di utili derivanti da partecipazioni qualificate con utili prodotti fino all’esercizio in corso al 31 dicembre 2017, la cui distribuzione venga deliberata nel periodo compreso tra il 1° gennaio 2018 e il 31 dicembre 2022 continuano ad applicarsi le disposizioni del D.M. 26 maggio 2017 (pertanto, gli utili maturati entro il 31 dicembre 2017 avranno un trattamento differenziato a seconda che facciano riferimento a partecipazioni qualificate o non qualificate)

Gli utili e i proventi corrisposti nel 2022 da certificare

Il modello Cupe va consegnato da parte dei soggetti che hanno corrisposto le somme ai singoli percipienti entro il 16 marzo 2023; tale modello non va trasmesso all’Agenzia delle entrate. I percettori degli utili dovranno utilizzare i dati contenuti nella certificazione per indicare i proventi conseguiti nella dichiarazione annuale dei redditi relativa al periodo di imposta 2022. Le somme da certificare mediante il modello Cupe fanno principalmente riferimento:

- alle riserve di utili distribuite;

- alle riserve di capitale distribuite;

- agli utili derivanti dalla partecipazione in Siiq e in Siinq (società di investimento immobiliare quotate o non quotate), assoggettati alla ritenuta alla fonte a titolo di acconto;

- ai proventi derivanti da titoli e strumenti finanziari assimilati alle azioni;

- agli interessi (riqualificati come dividendi) dei finanziamenti eccedenti di cui all’articolo 98, Tuir (in vigore fino al 31 dicembre 2007) direttamente erogati dal socio o dalle sue parti correlate;

- alle remunerazioni nei contratti di associazione in partecipazione o cointeressenza con apporto di capitale ovvero di capitale e opere e servizi.

L’obbligo di certificazione sussiste anche per i dividendi corrisposti a soggetti non residenti se assoggettati a ritenuta o ad imposta sostitutiva, per consentire agli stessi il recupero del credito d’imposta (nel Paese estero di residenza) per le imposte pagate in Italia. Non devono essere certificati da parte delle società emittenti:

- gli utili e gli altri proventi assoggettati a ritenuta a titolo d’imposta o ad imposta sostitutiva ai sensi degli articoli 27 e 27-ter, D.P.R. 600/1973;

- gli utili e i proventi relativi a partecipazioni detenute nell’ambito di gestioni individuali di portafoglio di cui all’articolo 7, D.Lgs. 461/1997.

Dividendi

Pertanto, prendendo a riferimento il caso più frequente di compilazione, ossia quello riguardante la distribuzione di riserve di utili ai soci di società di capitali non quotate e non trasparenti:

- non dovrà essere rilasciata alcuna certificazione ai soci non qualificati in quanto il dividendo è stato erogato al netto della ritenuta a titolo di imposta;

- per i soci qualificati (coloro che possiedono una quota di partecipazione superiore al 20% dei diritti di voto esercitabili in assemblea o una quota di partecipazione al capitale superiore al 25%) una frazione del dividendo potrebbe concorrere al reddito complessivo del percettore. Va emessa la certificazione solo nel caso in cui sia avvenuta una distribuzione di utili formatisi fino all’esercizio in corso al 31 dicembre 2017, la cui distribuzione è stata deliberata nel periodo compreso tra il 1º gennaio 2018 e il 31 dicembre 2022 e la cui erogazione è avvenuta nel 2022. A seconda dell’anno di formazione della riserva di utili distribuita, affinché il socio possa conoscere da quale riserva è stato attinto il dividendo distribuito, andranno compilati:

- il punto 28 se il dividendo deriva da utili prodotti fino al 2007, che concorre alla formazione del reddito del percettore nella misura del 40%;

- il punto 29 se il dividendo deriva da utili prodotti dal 2008 al 2016, che concorre alla formazione del reddito del percettore nella misura del 49,72%;

- il punto 30 se il dividendo deriva da utili prodotti nel 2017, che concorre alla formazione del reddito del percettore nella misura del 58,14%.

A norma dell’articolo 32-quater, D.L. 124/2019 i dividendi corrisposti alle società semplici si intendono percepiti per trasparenza dai rispettivi soci con conseguente applicazione del corrispondente regime fiscale; l’emittente o l’intermediario che svolgono l’attività di sostituto di imposta dovranno compilare la certificazione indicando i dati dei soci delle società semplici, che percepiscono dividendi sui quali non è stata applicata la ritenuta o l’imposta sostitutiva.

ISTRUZIONI OPERATIVE AUTOLIQUIDAZIONE 2022/2023

Con istruzione operativa n. 11838/2022, l’Inail ha fornito indicazioni relative all’autoliquidazione 2022/2023, rimandando per maggiori approfondimenti alla Guida all’autoliquidazione pubblicata sul proprio sito. Con l’istruzione operativa n. 346/2023 sono stati diffusi il tasso di interesse annuo e i coefficienti per il calcolo degli interessi da applicare alle rate.

Riepilogo scadenze/servizi e tasso di interesse per il pagamento in 4 rate

Per il versamento del premio in unica soluzione o della prima rata il termine è il 16 febbraio 2023, mentre per la presentazione delle dichiarazioni delle retribuzioni il termine è il 28 febbraio 2023. I contributi associativi devono essere versati in unica soluzione entro il 16 febbraio 2023. Le dichiarazioni delle retribuzioni si devono presentare esclusivamente con i servizi telematici AL.P.I. on line e Invio telematico Dichiarazione Salari, con numero di riferimento 902023, da indicare nel modello F24. I datori di lavoro del settore marittimo titolari di PAN (posizioni assicurative navigazione) devono utilizzare esclusivamente il servizio on line “Invio retribuzioni e calcolo del premio”, che calcola il premio dovuto e indica il numero di riferimento (di 6 cifre) da riportare nel modello F24 e con il quale è possibile chiedere anche il certificato di assicurazione dell’equipaggio. Le imprese armatrici devono, inoltre, allegare tramite la specifica funzione la seguente documentazione:

- per il certificato Ruolo unico, la documentazione relativa alla consistenza della flotta;

- per i certificati Comandata, Concessionari, Prove in mare, Tecnici ispettori e Appalti officina, l’elenco dei nominativi del personale assicurato.

Se l’attività di navigazione è esercitata in modo non continuativo, le imprese armatrici devono comunicare nel corso dell’anno, tramite gli apposti servizi on line di Armo/Disarmo-Assicurazione, le date di disarmo e riarmo (o le date di eventuali periodi di Cigs). Il premio può essere pagato, anziché in unica soluzione, in 4 rate trimestrali, ognuna pari al 25% del premio annuale, dandone comunicazione direttamente con i servizi telematici previsti per la presentazione delle dichiarazioni delle retribuzioni. Sulle rate successive alla prima sono dovuti gli interessi calcolati applicando il tasso dell’1,71%, sulla base del quale sono calcolati i coefficienti da moltiplicare per gli importi della seconda, terza e quarta rata:

| Rate | Data scadenza | Data utile per il pagamento | Coefficienti interessi |

| 1 | 16 febbraio 2023 | 16 febbraio 2023 | 0 |

| 2 | 16 maggio 2023 | 16 maggio 2023 | 0,00416959 |

| 3 | 16 agosto 2023 | 21 agosto 2023 | 0,00847973 |

| 4 | 16 novembre 2023 | 16 novembre 2023 | 0,01278986 |

I datori di lavoro che presumono di erogare nel 2023 retribuzioni inferiori a quelle del 2022 devono inviare, entro il 16 febbraio 2023, la comunicazione motivata di riduzione delle retribuzioni presunte, con il servizio Riduzione presunto, indicando le minori retribuzioni che prevedono di corrispondere nel 2023. Gli armatori devono effettuare la comunicazione con l’analogo servizio Riduzione presunto per le PAN/certificati per cui ricorrono i presupposti. Per i datori di lavoro titolari di PAT sono disponibili nel Fascicolo aziende le Comunicazioni delle basi di calcolo, che includono il prospetto dei dati e le relative spiegazioni. Sono, inoltre, disponibili per le PAT i servizi Visualizza basi di calcolo e Richiesta basi di calcolo e per le PAN il servizio Visualizzazione elementi calcolo.

Riduzioni del premio assicurativo

Le riduzioni contributive che si applicano all’autoliquidazione 2022/2023 sono le seguenti.

| Piccola pesca costiera e nelle acque interne e lagunari | La riduzione contributiva è fissata nella misura del 44,32% per la regolazione 2022 e per la rata 2023.

Per i pescatori della piccola pesca marittima e delle acque interne tenuti ad assicurare i familiari con i premi ordinari, la domanda di ammissione al beneficio si presenta indicando nella dichiarazione delle retribuzioni sezione “Retribuzioni soggette a sconto” il “Tipo” codice “3” e l’importo delle retribuzioni alle quali si applica |

| la riduzione. | |||||||||||||

| Gestione navigazione per attività di pesca oltre gli stretti,

pesca mediterranea e pesca costiera |

Le imprese armatoriali che esercitano la pesca oltre gli stretti sono esonerate dal versamento dei premi per il personale dell’equipaggio in possesso della cittadinanza italiana o di un Paese UE. Le imprese armatoriali che esercitano la pesca mediterranea beneficiano dello sgravio dei premi nel limite del 70% per il personale dell’equipaggio in possesso della cittadinanza italiana o di un Paese UE. Le imprese armatoriali che esercitano la pesca costiera beneficiano della riduzione contributiva nella misura del 44,32% per la regolazione 2022 e per la rata 2023 per il personale dell’equipaggio in possesso della cittadinanza italiana o di un Paese UE.

Le aliquote assicurative al netto degli sgravi da utilizzare sono le seguenti:

|

||||||||||||

| Sgravio Registro internazionale | Le imprese armatrici, per il personale avente i requisiti di cui all’articolo 119, Codice della navigazione, e imbarcato su navi iscritte nel Registro internazionale italiano, sono esonerate dal versamento dei premi. Le navi che effettuano viaggi di cabotaggio superiori alle 100 miglia possono essere iscritte nel Registro internazionale e usufruiscono, pertanto, del beneficio. L’esonero è esteso, per i lavoratori che operano a bordo delle navi da crociera, alle imprese appaltatrici dei servizi complementari di camera, servizi di cucina o servizi generali a bordo delle navi adibite a crociera nonché di ogni altra attività commerciale complementare, accessoria o comunque relativa all’attività crocieristica. Lo sgravio è esteso, altresì, alle imprese appaltatrici dei servizi di officina, cantiere e assimilati, a bordo dei mezzi navali che eseguono lavori in mare al di fuori di acque territoriali italiane per i lavoratori che operano a bordo di detti mezzi navali.

Il D.L. 144/2022 ha esteso i benefici alle navi iscritte nei registri degli Stati UE o SEE, ovvero per le navi battenti bandiera di Stati UE o SEE e, in proposito, l’Inail si è riservato di fornire specifiche istruzioni dopo l’emanazione dei decreti attuativi. L’estensione dello sgravio alle imprese armatoriali delle unità o navi iscritte nei Registri nazionali che esercitano attività di cabotaggio, di rifornimento dei prodotti petroliferi necessari alla propulsione e ai consumi di bordo delle navi, nonché adibite a deposito e assistenza alle piattaforme petrolifere nazionali, introdotto dall’articolo 88, comma 1, D.L. 104/2020 e poi modificato dalla L. 156/2021, non è applicabile ai premi Inail, come chiarito dal D.M. 28 dicembre 2021 (in G.U. 9 febbraio 2022). |

||||||||||||

| Sostegno della maternità e paternità e per la sostituzione di lavoratori in congedo | L’incentivo si applica alle aziende con meno di 20 dipendenti che assumono lavoratori con contratto a tempo determinato o temporaneo, in sostituzione di lavoratori in congedo per maternità e paternità. La riduzione è pari al 50% dei premi dovuti per i lavoratori assunti, fino al compimento di un anno di età del figlio della lavoratrice o del lavoratore in congedo o per un anno dall’accoglienza del minore adottato o in affidamento, e si applica sia alla regolazione 2022 che alla rata 2023.

L’indicazione dei suddetti dati equivale a domanda di ammissione alle riduzioni, che spettano a condizione che il datore di lavoro sia in possesso dei requisiti di regolarità |

| contributiva e che non sussistano cause ostative alla regolarità, da comprovare tramite la dichiarazione per benefici contributivi trasmessa direttamente al competente ITL.

La domanda di ammissione al beneficio si presenta indicando nella dichiarazione delle retribuzioni sezione “Retribuzioni soggette a sconto” il “Tipo” codice “7” e l’importo delle retribuzioni alle quali si applica la riduzione. |

|

| Imprese artigiane | La riduzione si applica solo al premio dovuto a titolo di regolazione 2022 nella misura del 5,68%.

Sono ammesse alla riduzione le imprese in regola con tutti gli obblighi previsti in materia di tutela della salute e della sicurezza nei luoghi di lavoro, che non abbiano registrato infortuni nel biennio 2020/2021 e che abbiano presentato la preventiva richiesta di ammissione al beneficio barrando l’apposita casella nella dichiarazione delle retribuzioni 2021, inviata entro il 28 febbraio 2022. Nelle basi di calcolo la sussistenza dei requisiti è evidenziata nella sezione “Regolazione anno 2022 Agevolazioni” con il codice 127. L’applicazione della riduzione alla regolazione 2023 è subordinata alla presentazione della domanda di ammissione al beneficio, da effettuare barrando l’apposita casella nella dichiarazione delle retribuzioni da presentare entro il 28 febbraio 2023. |

| Datori di lavoro operanti a Campione

d’Italia |

Ai premi dovuti, per i dipendenti retribuiti in franchi svizzeri, si applica la riduzione del 50% del premio, sia per la regolazione 2022 sia per la rata 2023.

La riduzione è indicata nelle basi di calcolo del premio con il codice 003. |

| Cooperative agricole e loro consorzi operanti in zone montane e svantaggiate | Alle cooperative agricole e loro consorzi operanti nelle zone montane e svantaggiate che manipolano, trasformano e commercializzano prodotti agricoli e zootecnici, si applicano rispettivamente le riduzioni del 75% e del 68%, sia alla regolazione 2022 che alla rata 2023.

Le riduzioni sono indicate nelle basi di calcolo del premio con i codici 005 e 025. |

| Cooperative agricole e loro consorzi in proporzione al prodotto proveniente da zone montane o svantaggiate conferito dai soci | Alle cooperative agricole e ai loro consorzi non operanti in zone montane o svantaggiate, che manipolano, trasformano e commercializzano prodotti agricoli e zootecnici, compete una riduzione pari al 75% o al 68% in proporzione al prodotto conferito dai soci coltivato o allevato in zone montane o svantaggiate. La riduzione si applica sia alla regolazione 2022 che alla rata 2023. Le riduzioni in questione si applicano soltanto alle PAT con sedi dei lavori non ubicate in zone di montagna o svantaggiate e non si cumulano, quindi, con quelle spettanti alle cooperative agricole e loro consorzi operanti in zone montane o svantaggiate. In caso di pluralità di PAT dev’essere indicata una sola percentuale di prodotto conferito alla cooperativa rispetto al totale del prodotto lavorato dalla stessa, anche se la quantità proveniente da zone montane o svantaggiate è diversa nelle varie PAT dell’azienda.

Per usufruire della riduzione si deve indicare nella dichiarazione delle retribuzioni 2022 la percentuale di prodotto conferito dai soci proveniente dalle zone montane o svantaggiate in rapporto al prodotto totale manipolato, trasformato o commercializzato dalla cooperativa. |

| Assunzioni ex articolo 4, commi 8-11, L.

92/2012 |

In relazione alle assunzioni effettuate con contratto di lavoro dipendente, a tempo determinato anche in somministrazione, di lavoratori di età non inferiore a 50 anni, disoccupati da oltre 12 mesi, spetta la riduzione del 50% dei premi per 12 mesi. Se il contratto è trasformato a tempo indeterminato, la riduzione si prolunga fino al 18° mese. Qualora l’assunzione sia effettuata con contratto di lavoro a tempo indeterminato, la riduzione dei premi spetta per 18 mesi dall’assunzione.

Le stesse riduzioni si applicano, nel rispetto del Regolamento UE 651/2014 (e prima del Regolamento CE 800/2008), ai datori di lavoro che assumono donne di qualsiasi età, prive di un impiego regolarmente retribuito da almeno 6 mesi, residenti in Regioni ammissibili ai finanziamenti nell’ambito dei Fondi strutturali dell’UE e nelle aree di cui all’articolo 2, punto 4), lettera f), del predetto Regolamento, annualmente individuate con D.M., nonché ai datori di lavoro che assumono donne di qualsiasi età prive di un impiego regolarmente retribuito da almeno 24 mesi, ovunque residenti. L’indicazione dei suddetti dati equivale a domanda di ammissione alle riduzioni, che spettano a condizione che il datore di lavoro sia in possesso dei requisiti di regolarità contributiva e che non sussistano cause ostative alla regolarità, da comprovare tramite la dichiarazione per benefici contributivi trasmessa direttamente al competente ITL. I datori di lavoro aventi diritto alla riduzione devono indicare nella dichiarazione delle retribuzioni l’importo totale delle retribuzioni parzialmente esenti e il relativo codice (codici da H ad Y della Tabella riepilogativa codici riduzioni per retribuzioni parzialmente esenti, pubblicata nella Guida autoliquidazione). |

STAMPA DEI REGISTRI CONTABILI

Il libro giornale, il libro inventari, il registro dei beni ammortizzabili, i registri previsti ai fini Iva e, in generale, tutte le scritture contabili possono essere tenuti, alternativamente:

- in modalità analogica (cartacea);

- in modalità digitale (sostitutiva di quella cartacea).

I registri contabili (detti anche libri contabili) previsti dal codice civile e dalla normativa fiscale ai fini delle imposte sui redditi e dell’Iva sono costituiti principalmente dal libro giornale, dal libro inventari, dal registro dei beni ammortizzabili e dai registri previsti dalla normativa Iva. Come vedremo nel prosieguo, l’articolo 1, comma 2-bis, D.L. 73/2022 (convertito, con modificazioni, dalla L. 122/2022) ha modificato le regole di tenuta e di conservazione dei registri contabili gestiti mediante sistemi elettronici, riconoscendo, in deroga a quanto disposto dall’articolo 7, comma 4-ter, D.L. 357/1994, la regolarità di tali registri, anche se non stampati o conservati elettronicamente nei termini di legge, al ricorrere di alcune particolari condizioni.

Nulla cambia, invece, per i registri tenuti con sistemi meccanografici (o elettronici) per i quali il contribuente abbia deciso per la conservazione analogica (cartacea): al ricorrere di tale fattispecie, la stampa del registro o documento deve avvenire entro il termine di cui all’articolo 7, comma 4-ter, D.L. 357/1994, ossia entro 3 mesi dal termine di presentazione della dichiarazione dei redditi. Conseguentemente, per tale fattispecie, il termine per la stampa fiscale dei registri contabili obbligatori dell’esercizio 2021 è stabilito entro 3 mesi successivi al termine di presentazione delle dichiarazioni dei redditi e, quindi, per i contribuenti con periodo di imposta coincidente con l’anno solare, entro il 28 febbraio 2023.

La stampa “cartacea” dei registri contabili

Come accennato in premessa, per i soggetti che hanno scelto la modalità cartacea, affinché i registri contabili dell’esercizio 2021 tenuti con sistemi meccanografici siano considerati regolari, non è più necessario che essi siano fisicamente stampati su carta ma è sufficiente che essi siano disponibili e pronti alla stampa: il contenuto dei libri contabili deve essere disponibile su sistemi digitali che consentano l’immediata stampa cartacea qualora ciò dovesse essere necessario (ad esempio, nel caso di richiesta da parte degli organi verificatori). È in ogni caso necessario apporre sul file prodotto un riferimento temporale opponibile a terzi (marca temporale) in data antecedente o uguale al 28 febbraio 2023. Questa opportunità, si applica anche al registro dei beni ammortizzabili, tuttavia con particolare riferimento a esso si rammenta che lo stesso deve risultare aggiornato, secondo quanto disposto dall’articolo 16, D.P.R. 600/1973, già dal termine di presentazione della dichiarazione, ossia, relativamente al 2021, entro il 28 febbraio 2023. In ogni caso nella stampa dei libri cartacei si deve tener conto che se dal precedente esercizio residuano pagine (fino alla centesima) è possibile utilizzarle senza alcun pagamento di imposta di bollo.

| Modalità di numerazione | |||||

| Libro/registro meccanografico | Tipo di numerazione | Esempio

Registrazioni periodo 1° gennaio 2021 – 31 dicembre 2021 |

|||

| Libro giornale | Progressiva per anno di utilizzo con indicazione dell’anno di riferimento della contabilità | 2021/1, 2021/2, 2021/3, etc. | |||

| Libro inventari | Progressiva per anno di utilizzo con indicazione dell’anno di riferimento. Sull’ultima pagina di

ciascun anno stampato è consigliabile annotare il numero di pagine di cui si compone ogni annualità ed è obbligatoria la sottoscrizione da parte del legale rappresentante |

2021/1, 2021/2, 2021/3, etc. | |||

| Registri fiscali

(registri Iva acquisti, Iva vendite, corrispettivi, beni ammortizzabili, etc.) |

Progressiva per anno di utilizzo con indicazione dell’anno di riferimento della contabilità | 2021/1, 2021/2, 2021/3, etc. | |||

| Modalità di assolvimento dell’imposta di bollo sui registri “cartacei” | |||||

| Libro/registro | Bollatura | Società di capitali | Altri soggetti | ||

| Libro giornale | Sì | 16 euro ogni 100 pagine o frazione | 32 euro ogni 100 pagine o frazione | ||

| Libro inventari | Sì | 16 euro ogni 100 pagine o frazione | 32 euro ogni 100 pagine o frazione | ||

| Registri fiscali | No | Non dovuta | |||

Le disposizioni recate dal D.L. 34/2019 non sono state accompagnate da un medesimo intervento in tema di imposta di bollo. Secondo le indicazioni fornite dall’istituto di ricerca del Consiglio nazionale dei dottori commercialisti (documento di ricerca del 17 gennaio 2020), si può sostenere che possano verificarsi, in merito agli obblighi di imposta di bollo, due ipotesi di seguito espresse in forma schematica.

| Tenuta dei libri contabili con sistemi informatici e conservazione tradizionale non sostitutiva e stampa periodica su carta | L’imposta di bollo dovrà essere in questo caso assolta in funzione del numero di pagine mediante pagamento:

|

| Tenuta dei libri contabili con sistemi informatici e conservazione tradizionale non

sostitutiva con stampa su carta al momento di eventuali verifiche |

In questo appare corretto liquidare l’imposta in base alle registrazioni e versarla in un’unica soluzione mediante F24, ovvero liquidare l’imposta sulla base del numero di pagine generate dal formato pdf utilizzando il modello

F23 |

L’archiviazione sostitutiva dei registri contabili

In base all’articolo 7, comma 4-quater, D.L. 357/1994, come modificato dal D.L. 73/2022, la tenuta e la conservazione di qualsiasi registro contabile con sistemi elettronici su qualsiasi supporto sono considerate, in ogni caso, regolari, in difetto di trascrizione su supporti cartacei o di conservazione sostitutiva nei termini di legge, se, in sede di accesso, ispezione o verifica, tali registri:

- risultino aggiornati sui supporti elettronici;

- siano stampati su richiesta degli organi procedenti e in loro presenza.

Tale previsione è posta “in deroga” rispetto alla regola generale fissata dal precedente comma 4-ter dell’articolo 7, il quale si limita a riconoscere la regolarità della tenuta dei registri tenuti con sistemi meccanografici soltanto fino al termine prescritto, entro il quale dovrà comunque procedersi alla definitiva materializzazione su supporto cartaceo. In alternativa, entro il medesimo termine deve essere concluso il procedimento di conservazione elettronica (articolo 3, comma 3, D.M. 17 giugno 2014). Per effetto delle modifiche apportate dal D.L. 73/2022, la regolarità dei registri contabili elettronici viene estesa non solo al profilo della tenuta, ma anche a quello della conservazione dei medesimi, e risulta condizionata al fatto che il registro sia aggiornato e stampato su richiesta degli organi procedenti in sede di controllo e verifica. La novellata disposizione non ha natura di interpretazione autentica (per cui la semplificazione non ha efficacia retroattiva) e si rende applicabile con riferimento ai registri che dovrebbero essere posti in conservazione nel prossimo mese di febbraio 2023. Per quanto attiene, invece, le modalità di assolvimento dell’imposta di bollo sui registri digitali, il pagamento del tributo deve avvenire:

- con modalità esclusivamente telematica, mediante modello F24 on line (articolo 17, D.Lgs.

241/1997), utilizzando il codice tributo “2501“;

- in unica soluzione;

- entro 120 giorni dalla chiusura dell’esercizio (ossia entro il 30 aprile, oppure il 29 aprile, per gli anni bisestili).

| Modalità di assolvimento dell’imposta di bollo sui registri “digitali” | ||||

| Libro/registro | Bollatura | Società di capitali | Altri soggetti | |

| Libro giornale | Sì | 16 euro ogni 2.500 registrazioni o frazioni di esse | 32 euro ogni 2.500 registrazioni o frazioni di esse | |

| Libro inventari | Sì | 16 euro ogni 2.500 registrazioni | 32 euro ogni 2.500 registrazioni o | |

| o frazioni di esse | frazioni di esse | |||

| Registri fiscali | No | No | n dovuta | |

Le modalità di assolvimento dell’imposta di bollo sui documenti informatici sono diverse rispetto a quelle previste per i libri cartacei:

| Va versata in una unica soluzione entro 120 giorni dalla chiusura dell’esercizio mediante il modello F24 utilizzando il codice tributo 2501. |

L’ammontare annuo dell’imposta dovuta è determinato in funzione della quantità di fatture, atti, documenti e registri emessi o utilizzati nel corso dell’anno. La risoluzione n. 161/E/2007 ha chiarito che per registrazione deve intendersi ogni singolo accadimento contabile, a prescindere dalle righe di dettaglio.

“ROTTAMAZIONE” DEI RUOLI: APERTO IL CANALE PER LA PRESENTAZIONE DELLE DOMANDE

L’articolo 1, commi 231-252, L. 197/2022 ripropone la rottamazione dei carichi derivanti da ruoli, accertamenti esecutivi e avvisi di addebito consegnati agli agenti della riscossione dal 1° gennaio 2000 al 30 giugno 2022. La rottamazione è fruibile anche nel caso di debitori che abbiano presentato precedenti istanze di adesione ai precedenti provvedimenti di rottamazione delle cartelle e siano decaduti per non avere pagato le rate. I contribuenti, presentando apposita istanza entro il prossimo 30 aprile 2023, beneficeranno:

- dello sgravio delle sanzioni amministrative;

- dello sgravio degli interessi compresi nei carichi;

- dello sgravio degli interessi di mora;

- dello sgravio dei compensi di riscossione, laddove presenti.

Le multe stradali non saranno sgravate, ma potranno essere estinte senza il pagamento degli interessi. La presenza di eventuali contenziosi non osta alla presentazione dell’istanza di rottamazione: nella domanda il contribuente si impegnerà a rinunciare ai giudizi in corso. Sarà possibile pagare in un’unica soluzione o in un massimo di 18 rate trimestrali, ricordando comunque che le prime 2 rate saranno pari ciascuna al 10% del complessivo importo dovuto, in scadenza al 31 luglio e 30 novembre 2023. Le restanti rate, ripartite nei successivi 4 anni, andranno saldate il 28 febbraio, 31 maggio, 31 luglio e 30 novembre di ciascun anno a decorrere dal 2024. In caso di pagamento rateale saranno dovuti dal 1° agosto 2023 interessi al tasso del 2% annuo.

La procedura e gli effetti dell’istanza di rottamazione

La domanda di rottamazione andrà presentata inderogabilmente entro il 30 aprile 2023 utilizzando la specifica modulistica, secondo le modalità pubblicate sul sito di Agenzia delle entrateRiscossione il 20 gennaio 2023, di seguito riepilogate. Successivamente, entro il 30 giugno 2023, l’agente della riscossione comunicherà al debitore:

- l’esito della domanda,

- l’ammontare delle somme dovute ai fini della definizione e;

- i bollettini di pagamento in base al piano di rate scelto in fase di adesione.

La presentazione dell’istanza

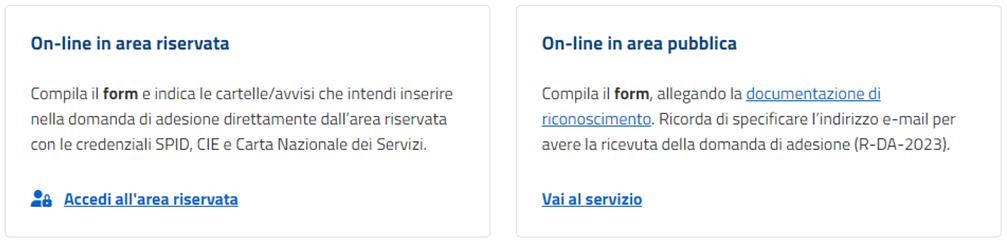

I contribuenti interessati ad accedere alla definizione agevolata dei ruoli, possono presentare la richiesta di adesione solo in via telematica, utilizzando l’apposito servizio disponibile direttamente nell’area pubblica del sito internet dell’agente della riscossione: www.agenziaentrateriscossione.gov.it.

A tal fine vi sono due procedure, una dedicata ai soggetti che non presentano credenziali di accesso, una seconda per i soggetti in possesso delle credenziali Spid, Cie o Cns (questa seconda decisamente più agevole e immediata).

Contribuenti privi di credenziali di accesso

Nella sezione dedicata si deve compilare l’apposito form inserendo i numeri identificativi delle cartelle/avvisi che si vogliono includere nella domanda di adesione, specificando il numero delle rate in cui si intende suddividere l’importo dovuto e il domicilio al quale verrà inviata entro il mese di giugno la comunicazione delle somme dovute. È inoltre necessario indicare un indirizzo e-mail al quale verrà inviata la ricevuta di presentazione della domanda ed è obbligatorio allegare la prevista documentazione di riconoscimento. È possibile inserire anche i singoli carichi, contenuti nella cartella/avviso per i quali si intende aderire alla Definizione agevolata. Dopo aver confermato l’invio della richiesta il contribuente riceverà una prima e-mail all’indirizzo indicato, con un link da convalidare entro le successive 72 ore. Decorso tale termine, il link non sarà più valido e la richiesta sarà automaticamente annullata. A seguito della convalida della richiesta, il sistema invierà una seconda email di presa in carico della domanda, con il numero identificativo della pratica e il riepilogo dei dati inseriti. Infine, se la documentazione allegata è corretta, verrà inviata una ulteriore email con allegata la ricevuta di presentazione della domanda di adesione.

Contribuenti con credenziali Spid, Cie e Cns

Tali soggetti posso accedere senza credenziali, senza la necessità di allegare la documentazione di riconoscimento. Con le stesse modalità, il contribuente può presentare in tempi diversi, ma sempre entro il 30 aprile 2023, anche ulteriori dichiarazioni di adesione: se riferite ad altri carichi, saranno considerate integrative della precedente, mentre se riferite agli stessi carichi già inseriti nella domanda presentata, saranno considerate sostitutive della precedente. È possibile presentare la richiesta di adesione anche per i carichi già ricompresi in un piano di “Rottamazioneter” indipendentemente se tale piano sia ancora in essere o sia decaduto per il mancato, tardivo o insufficiente versamento di una delle relative rate. In definitiva:

- coloro che hanno presentato la domanda direttamente dall’area pubblica (quindi senza credenziali) riceveranno tre email (la prima per la convalida della richiesta, la seconda con il numero identificativo della pratica e la terza con allegata la ricevuta di presentazione della domanda, se la documentazione risulta corretta);

- coloro che hanno presentato domanda nell’area riservata (accesso con credenziali) riceveranno una sola mail (di presa in carico della pratica, con allegata la ricevuta di presentazione della domanda di adesione R-DA-2023).

I clienti di Studio interessati a valutare tale definizione nonché a farsi seguire nella presentazione della domanda, sono pregati di contattare il professionista di riferimento.

CHIARIMENTI SULLA DEFINIZIONE AGEVOLATA DEGLI AVVISI BONARI

Con la circolare n. 1/E del 13 gennaio 2023 l’Agenzia delle entrate è intervenuta per fornire alcuni chiarimenti riguardanti la possibilità, introdotta nella recente Legge di Bilancio 2023, di definire in maniera agevolata gli atti di contestazione, notificati dall’Agenzia delle entrate, riguardanti omessi, parziali o ritardati versamenti. Si tratta dei cosiddetti “avvisi bonari” derivanti dalla liquidazione automatizzata delle dichiarazioni e comunicazioni fiscali inviate dai contribuenti. Ordinariamente, il contribuente ha la possibilità di pagare tali avvisi nel termine di 30 giorni dalla ricezione della comunicazione (90 nel caso di ricezione telematica tramite intermediario), eventualmente chiedendo la rateizzazione delle somme dovute, beneficiando della sanzione ridotta pari al 10% (in luogo della sanzione ordinaria del 30%); in caso di mancato pagamento della somma contestata, questa viene iscritta a ruolo (con sanzioni piene e maggiorata degli oneri correlati alla riscossione forzosa).

La definizione agevolata degli avvisi bonari

La Legge di Bilancio 2023 (L. 197/2022), con i commi da 153 a 159, ha introdotto la possibilità di procedere alla definizione, con modalità agevolate, delle somme dovute a seguito del controllo automatizzato, in relazione alle annualità in corso al 31 dicembre 2019, al 31 dicembre 2020 e al 31 dicembre 2021. Rientrano nella definizione agevolata:

le comunicazioni ricevute nel 2022 per le quali il termine di pagamento (30 o 90 giorni a seconda dei casi) non è ancora scaduto al 1° gennaio 2023; le comunicazioni recapitate dal 1° gennaio 2023.

Per effetto della definizione agevolata, le imposte, i contributi previdenziali, gli interessi e le somme aggiuntive sono dovuti per intero, mentre le sanzioni sono ricalcolate nella misura del 3% delle imposte non versate o versate in ritardo. Il pagamento può avvenire in unica soluzione ovvero fruendo di un piano di rateazione in 20 rate trimestrali (con applicazione degli interessi di dilazione); in tal caso, la prima rata va versata entro il termine di 30/90 giorni dalla ricezione della comunicazione, mentre le rate successive vanno versate entro l’ultimo giorno di ciascun trimestre successivo.

Gli avvisi già oggetto di rateazione

La definizione agevolata si applica anche agli avvisi bonari per i quali è già in corso un piano di rateazione (che non deve essere decaduto alla data del 1° gennaio 2023), anche in relazione a periodi d’imposta precedenti al 2019. Anche in questo caso, la definizione comporta la riduzione della sanzione al 3%, che però interessa solo le rate che scadono successivamente al 1° gennaio 2023 (in altre parole, non viene ricalcolata la sanzione su tutto l’avviso rateizzato, in quanto le rate già pagate restano acquisite dall’erario con la precedente sanzione); inoltre, qualora la rateazione fosse più breve, vi è la possibilità di ricalcolare il piano di rateazione su 20 rate. In altri termini:

- se il piano originario già era calcolato su 20 rate (quindi per contestazioni superiori ai 5.000 euro) si dovranno ricalcolare le sanzioni, e le rate ricalcolate vanno versate alle scadenze originarie;

- nei casi in cui l’importo originario riguardasse contestazioni non superiori a 5.000 euro, che precedentemente fruivano di una rateizzazione più breve, sarà possibile anche fruire dell’estensione fino a venti rate.

L’Agenzia delle entrate ha chiarito che, oltre a ridurre la sanzione, occorrerà anche ricalcolare gli interessi per tenere conto delle rate ricalcolate e della maggiore dilazione; a tal fine l’Agenzia delle entrate ha messo a disposizione nella home page del proprio sito un foglio excel che aiuta in tale ricalcolo: https://www.agenziaentrate.gov.it/portale/

Si invita la clientela di Studio a prende visione di tale interessante possibilità di definizione; in particolare, si invitano coloro che hanno in corso una rateazione (non scaduta) a provvedere al ricalcolo del piano ovvero a contattare lo Studio per farsi assistere in tale attività.

ENTRO 16 MARZO 2023 INVIO DEI DATI DELLA DICHIARAZIONE PRECOMPILATA

Da alcuni anni l’Agenzia delle entrate rende disponibile il modello Redditi Persone Fisiche e il modello 730 precompilati sulla base dei dati che vengono inviati all’Anagrafe tributaria tramite i canali del Sistema tessera sanitaria e degli appositi software di compilazione resi disponibili dall’Agenzia delle entrate per quanto riguarda gli altri soggetti obbligati.

Soggetti obbligati

Sono obbligati alla trasmissione dei dati le seguenti categorie:

- le imprese assicuratrici;

- le forme pensionistiche complementari;

- i soggetti esercenti attività di servizi di pompe funebri;

- le università statali e non statali;

- i soggetti che erogano rimborsi relativi alle spese universitarie;

- i soggetti che erogano rimborsi di alcuni oneri detraibili o deducibili;

- gli enti previdenziali;

- i soggetti che erogano mutui agrari e fondiari;

- gli amministratori di condominio;

- le banche e le poste;

- gli asili nido pubblici e privati;

- le Onlus, le associazioni di promozione sociale, le fondazioni e associazioni;

- i soggetti che esercitano commercio al dettaglio di materiale per ottica e fotografia (novità 2022).

La comunicazione telematica degli interventi sugli immobili condominiali

Con il provvedimento n. 19969/2017 l’Agenzia delle entrate ha introdotto l’obbligo per gli amministratori di condominio in carica al 31 dicembre dell’anno di riferimento di comunicare telematicamente entro il 16 marzo dell’anno successivo le quote di detrazione Irpef/Ires fruibili dai singoli condomini per gli interventi di recupero edilizio, riqualificazione energetica, riduzione del rischio sismico, bonus facciate, bonus mobili e bonus verde relativi alle parti comuni condominiali.

Il recente provvedimento n. 470370/2022 dell’Agenzia delle entrate ha modificato le specifiche tecniche precedentemente approvate e aggiornato la tipologia degli interventi oggetto di comunicazione.

Gli amministratori di condominio devono, pertanto, recuperare i codici fiscali dei beneficiari delle spese sostenute (che possono non coincidere con i proprietari degli immobili del condominio, ad esempio se sono locatari, comodatari, titolari di diritti reali di godimento) per potere predisporre la comunicazione telematica. Tale adempimento non sostituisce l’attestazione cartacea che l’amministratore deve rilasciare ai condomini relativa alla spesa complessiva sostenuta nell’anno precedente suddivisa per i millesimi riferibili a ciascuno di essi.

La comunicazione dei dati relativi alle erogazioni liberali ad associazioni e fondazioni

Con il provvedimento n. 49889/2021 l’Agenzia delle entrate ha previsto l’obbligo – con decorrenza dal periodo d’imposta 2021 – per le Onlus, le associazioni di promozione sociale, le fondazioni e associazioni riconosciute aventi per scopo statutario la tutela, la promozione e la valorizzazione dei beni di interesse artistico, storico e paesaggistico e per le associazioni e fondazioni riconosciute aventi per scopo statutario lo svolgimento o la promozione di attività di ricerca scientifica, di comunicare le erogazioni liberali in denaro deducibili / detraibili effettuate dalle persone fisiche di cui si conoscono i dati identificativi. Il Decreto del Mef del 3 febbraio 2021 ha previsto che l’obbligo di invio dei dati in esame riguardi gli enti che nel periodo di imposta 2021 hanno conseguito un ammontare di ricavi, rendite, proventi o entrate di ammontare superiore a

1.000.000 di euro.

Limite ridotto per il periodo d’imposta 2022

A decorrere dal periodo di imposta 2022 l’obbligo di invio dei dati è ampliato agli enti che hanno conseguito un ammontare di ricavi, rendite, proventi o entrate di ammontare superiore a 220.000 euro.

Ancora facoltativa la comunicazione per le spese di istruzione diverse da quelle universitarie

Con il Decreto del 10 agosto 2020 il Mef ha fornito le istruzioni per la trasmissione delle informazioni sulle spese per l’istruzione diverse da quelle universitarie. I soggetti interessati all’invio sono quelli che fanno parte del Sistema nazionale di istruzione: le scuole statali e paritarie private e degli enti locali. La comunicazione è facoltativa per i periodi di imposta 2020 e 2021, il

Legislatore non è intervenuto per renderla obbligatoria per il periodo di imposta 2022.

DETRAZIONI SUGLI IMMOBILI: IN SCADENZA LA COMUNICAZIONE TELEMATICA DELLE SPESE 2022 OGGETTO DI SCONTO IN FATTURA O CESSIONE DEL CREDITO

L’articolo 121, D.L. 34/2020 prevede la facoltà di optare, in luogo dell’utilizzo diretto della detrazione spettante per interventi sugli immobili:

- per un contributo, sotto forma di sconto sul corrispettivo dovuto, fino ad un importo massimo pari allo stesso corrispettivo, anticipato dai fornitori che hanno effettuato gli interventi e da questi ultimi recuperato sotto forma di credito di imposta, di importo pari alla detrazione

Irpef/Ires spettante;

- per la cessione di un credito di imposta di pari ammontare a terzi.

Il termine per comunicare telematicamente all’Agenzia delle entrate le cessioni del credito effettuate e gli sconti in fattura praticati è fissato al 16 marzo dell’anno successivo a quello di sostenimento delle spese.

Va tenuto presente che lo scorso anno, in relazione alle spese sostenute nell’ano 2021 il predetto termine del 16 marzo era stato prorogato al 29 aprile 2022; è pertanto possibile, che anche in relazione alle spese sostenute nel 2022 il termine del 16 marzo 2023 venga anch’esso prorogato da parte dell’Agenzia delle entrate. Le spese sostenute nel 2022 per le quali sono stati sottoscritti contratti di cessione del credito corrispondente alla detrazione spettante o applicati sconti in fattura parziali o totali devono essere comunicate all’Agenzia delle entrate compilando il modello disponibile al link https://www.agenziaentrate.gov.it/portale/documents/20143/4183373/Opzione_mod.pdf/bac5c298f36f-34b2-9cc6-07faf724c7c9.

Requisiti oggettivi obbligatori per potere optare per la cessione del credito o lo sconto in fattura sono:

- il rilascio dell’asseverazione di congruità dei costi sostenuti il rilascio del visto di conformità.

Per il bonus facciate sono sempre obbligatori l’asseverazione di congruità e il visto di conformità. Per le altre spese sostenute sugli immobili diverse dal bonus facciate è possibile esercitare l’opzione senza l’asseverazione e il visto solo quando:

- sono relative a opere eseguite in “edilizia libera”;

- sono relative ad interventi di importo complessivo non superiore a 10.000 euro.

| Con il provvedimento 35873 del 3 febbraio 2022 l’Agenzia delle entrate ha specificato che anche la cessione delle rate residue di detrazione (ad esempio, relative alle spese sostenute nel 2020 o 2021) deve essere trasmessa telematicamente all’Agenzia delle entrate entro il 16 marzo dell’anno di scadenza del termine ordinario di presentazione della dichiarazione dei redditi in cui avrebbe dovuto essere indicata la prima rata ceduta non utilizzata in detrazione (pertanto entro il 16 marzo 2023, per le rate residue che decorrono da quella attribuibile al 2022). |

NUOVO CHIARIMENTO DALL’AGENZIA DELLE ENTRATE IN TEMA DI ESPORTAZIONI INDIRETTE

Con la recente risposta a interpello n. 32 del 13 gennaio 2023 l’Agenzia delle entrate ha fornito importanti chiarimenti in merito alle esportazioni indirette di beni. Secondo quanto stabilito dall’articolo 8, comma 1, lettera b), D.P.R. 633/1972 sono considerate cessioni all’esportazioni non imponibili “le cessioni con trasporto o spedizione fuori del territorio della Comunità economica europea entro novanta giorni dalla consegna, a cura del cessionario non residente o per suo conto”. Si tratta della c.d. esportazione “indiretta” in cui il trasporto fuori dal territorio della UE è curato dal cessionario non residente, il quale deve trasferire i beni nel territorio extra UE entro 90 giorni dalla consegna. In buona sostanza, questa tipologia di esportazione è caratterizzata dai seguenti elementi:

- i soggetti coinvolti sono 2: cedente nazionale e cessionario extra UE;

- il trasporto o spedizione dei beni è curato (direttamente o tramite vettore terzo) dal cessionario non residente;

- la consegna dei beni al cessionario avviene in territorio nazionale (c.d. “franco fabbrica”);

- l’uscita dei beni al di fuori del territorio comunitario deve avvenire entro 90 giorni dalla consegna dei beni.

Secondo quanto stabilito dall’articolo 7, D.Lgs. 471/1997 il cedente nazionale è punito con una sanzione del 50% dell’imposta dovuta, nel caso in cui il trasporto non avvenga entro il predetto termine di 90 giorni. Tale sanzione non si applica se la regolarizzazione da parte del cedente avviene entro 30 giorni dallo spirare del termine di 90 giorni (in buona sostanza entro 120 giorni dalla consegna).

Il precedente intervento della Corte di Giustizia Ue

In merito alle esportazioni indirette si deve tenere in considerazione quanto chiarito dalla Corte di Giustizia UE, che con il procedimento C563/12, ha in passato chiarito che l’esportazione di un bene si perfeziona e la non imponibilità Iva della cessione all’esportazione diviene applicabile quando il potere di disporre del bene come proprietario è stato trasmesso all’acquirente. Il fornitore deve pertanto provare che il bene è spedito e che ha lasciato il territorio dell’Unione Europea. Sebbene non sia stabilito un termine preciso per l’uscita dal territorio della UE, gli Stati membri possono stabilire condizioni per prevenire evasione, elusione e abusi. Tuttavia, gli Stati membri devono assicurare il rimborso dell’Iva assolta nel caso in cui venga fornita la prova dell’avvenuta esportazione, anche se tardiva, ed è riconosciuta la possibilità di introdurre condizioni ragionevoli finalizzate a prevenire eventuali fenomeni evasivi. I termini previsti dalla normativa italiana sono stabiliti con la risoluzione n. 90/2014, che recepisce la citata sentenza della Corte di Giustizia UE. La non imponibilità si applica nel caso in cui il bene sia esportato entro 90 giorni ma il cedente ne acquisisca la prova oltre il termine di 30 giorni previsto per la regolarizzazione. Nel caso in cui sia acquisita la prova la non imponibilità si applica anche superato il termine indicato, di 90 giorni. Per recuperare l’imposta versata, in questa ipotesi, sono previste 2 strade:

- la nota di variazione Iva, sulla base dell’articolo 26, comma 2, Decreto Iva;

- la richiesta di rimborso.

La prima deve essere emessa entro il termine di presentazione della dichiarazione annuale relativa al secondo anno successivo a quello in cui è avvenuta l’esportazione. Il rimborso può essere richiesto, invece, entro il termine di 2 anni dal versamento o dal verificarsi del presupposto per tale rimborso. Nel caso in cui l’esportazione avvenga oltre i 90 giorni ma entro i 30 giorni previsti per la regolarizzazione dell’imposta e il contribuente abbia la prova dell’esportazione, lo stesso potrà evitare di provvedere al versamento. Il nuovo chiarimento dell’Agenzia

Nella recente risposta a interpello n. 32/E/2023 l’Agenzia delle entrate precisa che nel caso delle esportazioni indirette devono quindi essere presi in considerazione 2 momenti:

- la consegna della merce nel territorio dello Stato italiano al cessionario non residente; la successiva esportazione fisica della merce stessa.

Per la regolarizzazione della situazione, ed evitare la sanzione, dovrà quindi essere emessa una nota di debito e si dovrà versare l’imposta. Una volta ottenuta la prova dell’uscita dei beni dal territorio della UE, per recuperare l’importo versato per la regolarizzazione l’istante può emettere la nota di variazione, così come previsto dall’articolo 26, comma 2, D.P.R. 633/1972. La scadenza per l’emissione coincide con il termine di presentazione della dichiarazione annuale, relativa all’anno in cui si è realizzato il presupposto. Il termine per l’emissione della nota di variazione decorrerà dalla data di emissione della nota di debito. In sintesi, l’Agenzia delle entrate chiarisce che:

- se l’emissione della nota di credito avviene entro il 31 dicembre 2022, il termine per operare la detrazione coinciderà con il termine per la presentazione della dichiarazione relativa all’annualità 2022, ovvero il 30 aprile 2023;

- se l’emissione della nota di credito avviene tra il 1° gennaio 2023 e il 30 aprile 2023, il termine per operare la detrazione coinciderà con il termine per la presentazione della dichiarazione relativa all’annualità 2023, ovvero il 30 aprile 2024.

Nel caso in cui non sia più consentita l’emissione della nota di variazione, invece, il contribuente potrà richiedere il rimborso, sulla base di quanto previsto dall’articolo 30-ter, Decreto Iva. In questo caso il termine da considerare è quello di 2 anni dalla data del versamento dell’imposta o dal giorno in cui si è verificato il presupposto per la restituzione.

NOVITÀ E DIFFERIMENTI PER LE DISCIPLINE DELLA FATTURA ELETTRONICA E DEI CORRISPETTIVI TELEMATICI

Nel corso del 2022, in particolare verso la fine dell’anno e a inizio 2023, sono stati numerosi i provvedimenti che hanno determinato modifiche, stabilito rinvii e dettato disposizioni tecniche e operative in materia di fatturazione elettronica nonché di memorizzazione e trasmissione dei corrispettivi telematici. Il tutto anche a causa della complicata situazione emergenziale, che si auspica in via di definitiva risoluzione, e che ha contribuito nel biennio 2020-2021 a rallentare il processo di definitiva consacrazione delle due discipline riconducibili in prevalenza al D.Lgs. 127/2015. Vediamo, pertanto, di riepilogare il contenuto dei principali provvedimenti normativi e di prassi che hanno di recente caratterizzato la materia.

Nuovo rinvio al 1° gennaio 2024 per l’adeguamento dei registratori telematici al Sistema TS Con l’articolo 3, comma 3, Decreto Milleproroghe (D.L. 198/2022), il cui termine di conversione in legge scade il prossimo 27 febbraio 2023, viene ulteriormente modificato il comma 6-quater dell’articolo 2, D.Lgs. 127/2015 al fine di posticipare al 1° gennaio 2024, rispetto al 1 ° gennaio 2023, l’adeguamento dei registratori telematici per la trasmissione giornaliera dei corrispettivi al Sistema TS (Tessera sanitaria), funzionale alla predisposizione della dichiarazione precompilata, dei dati dei corrispettivi da cessione di medicinali, presidi medici e prestazioni sanitarie (farmacie, parafarmacie, ottici, etc.).

Confermata anche per il 2023 la periodicità semestrale della trasmissione dei corrispettivi al Sistema TS

Con il D.M. 27 dicembre 2022 viene confermato anche con riferimento alle spese sostenute nell’anno 2023, il calendario delle scadenze entro le quali inviare con cadenza semestrale i dati delle spese sanitarie al Sistema TS (Tessera sanitaria). In particolare:

- entro il 30 settembre 2023, per le spese sostenute nel primo semestre dell’anno 2023;

- entro il 31 gennaio 2024, per le spese sostenute nel secondo semestre dell’anno 2023. È previsto che per le spese sostenute dal 1° gennaio 2024, in ragione dell’attesa evoluzione descritta nel paragrafo precedente, l’invio debba avvenire entro la fine del mese successivo alla data del documento fiscale.

Prorogato anche per l’anno 2023 il divieto di fatturazione elettronica delle spese sanitarie Per effetto della previsione contenuta nel comma 2 dell’articolo 3, Decreto Milleproroghe (D.L. 198/2022) viene nuovamente modificato l’articolo 10-bis, D.L. 119/2018, convertito dalla L. 136/2018, al fine di estendere a tutto il 2023 il divieto di emissione di fattura elettronica per le prestazioni sanitarie rese dai soggetti tenuti all’invio dei dati al Sistema TS ai fini dell’elaborazione della dichiarazione dei redditi precompilata.

Nuove specifiche tecniche per la procedura di liquidazione dell’imposta di bollo sulle fatture elettroniche

In data 22 dicembre 2022 è avvenuto il rilascio nella versione 1.2 delle specifiche tecniche in materia di imposta di bollo per modificare i criteri di selezione delle fatture elettroniche ai fini della costituzione dell’elenco B ai fini della esclusione delle fatture contrassegnate dal codice Tipo Documento TD28 e relative agli acquisti con iva documenti con documento cartaceo da operatori di San Marino.

Innalzato il limite per il versamento cumulativo dell’imposta di bollo sulle fatture elettroniche

Con effetto dalle fatture elettroniche emesse a decorrere dal 1° gennaio 2023, per effetto delle disposizioni contenute nell’articolo 3, Decreto Semplificazioni (D.L. 73/2022, convertito nella L. 122/2022) è stato innalzato da 250 a 5.000 euro il limite dell’imposta di bollo dovuta sulle fatture elettroniche entro il quale è possibile effettuare il versamento cumulativo a cadenza annuale (per l’anno 2023 sarà il 29 febbraio 2024 atteso che si tratterà di un anno bisestile).

Prorogato al 31 dicembre 2024 il termine per l’adeguamento dei vecchi registratori di cassa Con il provvedimento prot. n.480030 del 28 dicembre 2022 l’Agenzia delle entrate ha concesso ulteriori due anni (spostando il termine dal 31 dicembre 2022 al 312.2024) per l’adeguamento dei Registratori di cassa adattati a Registratore Telematico e già immatricolati, per i quali sia scaduto il provvedimento di approvazione del relativo modello, in modo da rendere possibile in ogni caso l’adeguamento degli apparecchi già distribuiti agli esercenti.

Prorogato sine die il termine per l’adeguamento del vending machine

Con il provvedimento prot. n. 446073 del 21 dicembre 2022 l’Agenzia delle entrate sposta a data da definire il termine per procedere all’adeguamento dei distributori automatici (vending machine). In considerazione delle difficoltà conseguenti al lungo periodo di crisi economica determinato dall’epidemia di Covid-19 e alle misure restrittive subite anche dagli operatori economici che gestiscono distributori automatici, nonché dell’opportunità di non gravare gli stessi di ulteriori oneri per l’adeguamento dei predetti apparecchi, l’Agenzia delle entrate elimina il precedente limite temporale fissato al 31 dicembre 2022, demandando a successivi provvedimenti non solo la definizione delle nuove specifiche tecniche ma anche la ripianificazione delle tempistiche di implementazione delle vending machine.

Memorizzazione e trasmissione corrispettivi telematici tramite POS

Con il provvedimento 253155 del 30 giugno 2022 sono state definite le informazioni, le modalità e i termini entro cui gli operatori finanziari devono trasmettere telematicamente all’Agenzia delle entrate, tramite la società PagoPA Spa i dati identificativi degli strumenti di pagamento elettronico messi a disposizione degli esercenti nonché l’importo complessivo delle transazioni giornaliere effettuate da questi ultimi mediante gli stessi strumenti.

In considerazioni delle difficoltà tecniche nel rispettare le scadenze di trasmissione previste dal citato decreto che gli operatori hanno segnalato all’Agenzia delle entrate, quest’ultima ha pubblicato il provvedimento n. 340401 del 2 settembre 2022 con il quale:

- vengono prorogati al 15 ottobre 2022 i termini di trasmissione per le operazioni contabilizzate dal 1° settembre 2022;

- vengono prorogati al 30 novembre i termini per la trasmissione delle informazioni relative alle transazioni contabilizzate nel periodo dal 1° gennaio al 31 agosto 2022; viene portato da due a tre giorni il termine di trasmissione a regime.

Modificate le regole tecniche per la conservazione dei dati relativi alle fatture elettroniche Con il provvedimento n. 433608 del 24 novembre 2022 vengono modificate e integrate le disposizioni del provvedimento del 30 aprile 2018, al fine di recepire le disposizioni dell’articolo 14, D.L. 124/2019 nonché le previsioni contenute nel parere n. 454 del 22 dicembre 2021 del Garante per la privacy. In particolare, viene stabilito che:

- l’Agenzia delle entrate memorizza e utilizza, insieme alla Guardia di Finanza, i file xml delle fatture elettroniche per le sole attività istruttorie puntuali, previa richiesta di esibizione della documentazione secondo la normativa vigente;

- con riferimento alle fatture elettroniche B2B l’Agenzia delle entrate memorizza nella banca dati anche il metodo di pagamento e, con esclusione delle fatture emesse nei confronti dei consumatori finali e delle fatture emesse da cedenti/prestatori che operano nell’ambito del settore legale, anche la descrizione dell’operazione, ossia natura, quantità e qualità dei beni ceduti e dei servizi prestati;

- con particolare riguardo alle fatture emesse da cedenti/prestatori che operano nell’ambito del settore legale, data la potenziale particolare delicatezza delle informazioni che possono essere contenute nella descrizione dell’operazione, al fine di garantire l’inintelligibilità delle stesse nella banca dati dei file xml delle fatture elettroniche, le suddette fatture, individuate in base al codice Ateco del cedente/prestatore, saranno memorizzate in modalità cifrata. Programma di assistenza on line: l’Agenzia delle entrate amplia la platea dei soggetti interessati

Con il provvedimento n. 9652 del 12 gennaio 2023 l’Agenzia delle entrate interviene nel percorso finalizzato alla predisposizione delle bozze dei registri Iva, delle liquidazioni periodiche dell’IVA e della dichiarazione annuale dell’Iva previsto all’articolo 4, D.Lgs. 127/2015, estendendo sia il periodo sperimentale che la platea dei soggetti di riferimento. In particolare:

- viene esteso al 2023 il periodo di sperimentazione;

- a partire dalle operazioni effettuate nell’ultimo trimestre 2022, le bozze dei documenti Iva (ossia i registri Iva e le comunicazioni delle liquidazioni periodiche), sono messe a disposizione anche ai soggetti di cui all’articolo 74, comma 4, Decreto Iva (trimestrali speciali), nonché ai soggetti che applicano uno specifico metodo per la determinazione dell’Iva ammessa in detrazione (ad esempio, i produttori agricoli o coloro che svolgono attività agricole connesse o gli agriturismo) e a coloro che sono stati sottoposti a fallimento o liquidazione coatta amministrativa.

Possibile fino al 2 ottobre 2023 l’adeguamento dei registratori telematici per consentire la partecipazione alla lotteria “istantanea”

Con il provvedimento n. 15943 del 18 gennaio 2023 l’Agenzia delle entrate adegua il processo di riconoscimento della conformità dei Registratori Telematici affinché sia possibile, per i produttori, dichiarare fino al 2 ottobre 2023 la conformità dei modelli già approvati alle nuove disposizioni relative alla trasmissione dei dati per la lotteria istantanea, al fine di rendere più rapido il processo di adeguamento dei dispositivi presenti sul mercato. Vengono inoltre approvate le specifiche tecniche della lotteria istantanea per l’adeguamento tecnico dei dispositivi di memorizzazione e trasmissione telematica dei corrispettivi giornalieri. Gli aggiornamenti dei modelli dei dispositivi da realizzare entro il 2 ottobre 2023 permetteranno di generare il codice bidimensionale (QR Code) da riportare nel documento commerciale ai fini della partecipazione della lotteria istantanea. Sono infine approvate le specifiche tecniche “Specifiche tecniche RT – Versione 11”.

RIFORMA DEL TERZO SETTORE: ANCORA UN ANNO SENZA LA DISCIPLINA FISCALE DEL CODICE

Come è oramai il noto, l’entrata in vigore delle disposizioni fiscali contenute nel Codice del Terzo Settore (il D.Lgs. 117/2017 che nel corso di questi anni ha subito diverse modifiche), applicabili a tutti gli enti di Terzo settore, è subordinata alla intervenuta autorizzazione da parte della Commissione Europea.

Più precisamente, l’efficacia delle disposizioni normative ricomprese nel Titolo X del Codice (si tratta degli articoli che vanno da 79 a 89) si verificherà, per quanti risulteranno iscritti nel Registro unico nazionale del Terzo settore (Runts), a partire dal periodo d’imposto successivo a quello di rilascio della predetta autorizzazione comunitaria.

Non essendosi pertanto verificata nel corso del periodo d’imposta 2022 tale condizione essenziale, anche il 2023 sarà caratterizzato, tanto per quanti nel frattempo si sono iscritti nel Registro unico nazionale del Terzo settore (per trasmigrazione o per iscrizione volontaria) sia per coloro che non vi sono entrati per scelta o che ne sono esclusi per legge (enti pubblici, partiti politici, associazioni sindacali e di categoria, enti non commerciali sotto la direzione e il controllo di enti pubblici), dall’applicazione delle disposizioni fiscali storicamente applicabili. Tra queste riscontriamo

- il noto regime fiscale forfettario di cui alla L. 398/1991, applicabile ai proventi commerciali conseguiti da molti enti non commerciali (in primis realtà sportive dilettantistiche ma anche associazioni senza scopo di lucro, pro loco, cori, bande e filodrammatiche);

- la nota previsione di decommercializzazione dei corrispettivi specifici ricevuti da associati e tesserati prevista per gli enti di tipo associativo dall’articolo 148, comma 3, Tuir quanto riguarda il comparto delle imposte dirette.

Entrambe le descritte disposizioni normative cesseranno di trovare applicazione per gli Enti di Terzo Settore, nello stesso istante in cui gli stessi potranno applicare la richiamata disciplina fiscale contenuta nel Titolo X del Codice del Terzo settore.

Ma c’è un aspetto in più che occorre considerare: per quanti non potranno o decideranno di non iscriversi nel Runts, sempre dal periodo d’imposta in cui troverà applicazione la disciplina fiscale del Terzo Settore, in molti casi risulterà precluso il ricorso alle due descritte importanti agevolazioni. Più nello specifico:

- il regime forfettario di cui alla L. 398/1991 resterà applicabile unicamente per società e associazioni sportive dilettantistiche (con esclusione quindi di tutti gli altri soggetti)

- la previsione di decommercializzazione contenuta nell’articolo 148, comma 3, Tuir risulterà preclusa, rispetto al passato, alla categoria delle associazioni culturali ovvero a quelle realtà che costituiscono una parte consistente del comparto degli enti non commerciali.

La disciplina Iva

Un discorso a parte merita il comparto dell’Iva, tanto per gli enti del Terzo settore iscritti al Runts quanto per gli enti non commerciali che ne resteranno fuori. Sul versante Iva, infatti, il Codice del Terzo settore poco o nulla dice, se non con riferimento a specifiche ipotesi di esenzione già previste in passato. Restano, pertanto, ad oggi inalterate le previsioni contenute nell’articolo 4 (comma 4 e ss.) del Decreto Iva, tenendo in ogni caso presente che per effetto delle modifiche apportate dal D.L. 146/2021 (il c.d. Decreto Fiscale) che entreranno in vigore – per effetto della proroga prevista dalla Legge di Bilancio 2022 e salvo ulteriori proroghe – dal prossimo 1° gennaio 2024, anche questa disposizione verrà ridimensionata in conseguenza della scelta del legislatore di trasferire operazioni che oggi sono escluse dal campo di applicazione dell’Iva allo specifico regime di esenzione descritto nell’articolo 10, D.P.R. 633/1972. E questo con conseguenze che dovranno valutare tanto gli enti iscritto nel Runts quanto quelli che ne resteranno esclusi.

Il regime transitorio in vigore dal 1° gennaio 2018

Va da ultimo considerato che fin dal lontano 1° gennaio 2018 l’articolo 104, comma 1, Codice del Terzo settore ha previsto l’applicazione delle disposizioni contenute:

- negli articoli 77, 78, 81, 82 e 83 e 84, comma 2 ed 85, comma 7 nonché l’articolo 102, comma 1, lettere e), f) e g) del D.Lgs. 117/2017,

nei confronti di quegli enti che già potevano considerarsi Enti del Terzo Settore “di diritto”. Si tratta di:

- organizzazioni di volontariato (ODV di cui alla Legge quadro 266/1991);

- associazioni di promozione sociale (APS di cui alla Legge quadro 383/2000);

- organizzazioni non lucrative di utilità sociale (Onlus di cui all’articolo 10, D.Lgs. 460/1997).

E ciò in ragione della prevista abrogazione da parte del Codice del Terzo settore delle richiamate discipline di riferimento con conseguente migrazione automatica nel Runts (per le sole Odv e Aps) dai preesistenti Registri regionali e nazionali. In conseguenza del concreto avvio del Runts avvenuto a partire dal 23 novembre 2021 per effetto delle previsioni contenute nel D.M. Lavoro 561/2021, con l’articolo 26, D.L. 73/2022 (c.d. Decreto Semplificazioni Fiscali) vengono poi apportate modifiche all’articolo 104 del Codice al fine di prevedere che “Le disposizioni richiamate al primo periodo (regime transitorio) si applicano, a decorrere dall’operatività del Registro unico nazionale del Terzo settore, agli enti del Terzo settore iscritti nel medesimo Registro”.

Quindi non solo Odv, Aps e Onlus ma anche tutti quei diversi enti (enti filantropici, etc.) che hanno deciso di intraprendere il percorso finalizzato all’ottenimento dell’iscrizione nel Runts a iscrizione avvenuta potranno, nell’attesa di vedere applicata in via generalizzata la parte fiscale della Riforma, applicare anch’essi le previsioni descritte in precedenza.

Deve in proposito osservarsi che delle disposizioni che sarebbero dovute entrare in vigore fin dal lontano 2018, ancora molte non sono ad oggi ancora operative attesa la mancata emanazione dei rispettivi decreti di attuazione. Stiamo parlando delle previsioni che riguardano i Titoli di solidarietà di cui all’articolo 77, il prestito sociale o social lending di cui all’articolo 78 e il social bonus di cui al successivo articolo 81. Per la verità in relazione a quest’ultima agevolazione (social bonus) è stato già firmato in data 7 dicembre 2021 il decreto ministeriale che, tuttavia, non risulta ad oggi ancora pubblicato in Gazzetta Ufficiale. Pienamente operative, fin dal 1° gennaio 2018, risultano invece le disposizioni in tema di agevolazioni riguardanti le imposte indirette cosiddette “secondarie” (imposte di registro, ipotecarie, catastali, di bollo, etc.) di cui all’articolo 82, nonché quelle che riguardano le deduzioni e le detrazioni per erogazioni liberali di cui all’articolo 83. Infine, un discorso a parte meritano le Onlus che, come detto, non sono migrate automaticamente nel Runts, attesa l’abrogazione della qualifica di “Onlus” e la conseguente scelta da parte di questi soggetti circa la collocazione in una delle sette sezioni del Registro unico nazionale del Terzo settore.

Le Onlus potranno infatti mantenere il loro status, così come l’attuale disciplina fiscale, fino al 31 marzo del periodo d’imposta successivo a quello nel quale sarà intervenuta l’autorizzazione comunitaria (quindi fino a fine marzo 2024 laddove detta autorizzazione pervenga nel corso dell’anno 2023). Scaduto detto termine, se non avranno provveduto ad adeguare il proprio statuto alle prescrizioni previste dal Codice al fine di ottenere l’iscrizione nella sezione del Runts prescelta, incorreranno nella pericolosa conseguenza della devoluzione del proprio patrimonio.