Di seguito è elencato il dettaglio delle novità in materia contabile, tributaria-fiscale, amministrativa e societaria, con i relativi riferimenti, ai quali si rinvia per consultazione diretta del singolo Lettore o per approfondimenti specifici con il personale di Studio.

MODELLO 770/2021

Modello 770/2021

Con il provvedimento del 15 gennaio scorso, l’Agenzia delle entrate ha messo a disposizione la versione definitiva e le relative istruzioni del modello 770/2021, la dichiarazione dei sostituti di imposta all’Agenzia delle entrate deve essere effettuata entro la scadenza del 31 ottobre 2021, termine che cade di domenica e slitta a martedì 2 novembre 2021.

(Agenzia delle entrate, provvedimento n. 13090, 15/1/2021)

ISA

Approvati 175 modelli per la comunicazione dei dati rilevanti per il periodo di imposta 2020

L’Agenzia delle entrate ha pubblicato sul proprio sito i modelli per l’applicazione degli indici sintetici di affidabilità fiscale per il periodo di imposta 2020. Nel provvedimento n. 27762/2020 sono stabiliti anche:

- le modalità di acquisizione degli ulteriori dati necessari per l’applicazione degli Isa;

- l’individuazione dei dati rilevanti ai fini dell’applicazione degli Isa per il periodo di imposta 2021.

(Agenzia delle entrate, provvedimento n. 27444, 28/01/2021)

ACCESSO AREA RISERVATA AGENZIA DELLE ENTRATE

Accessibile da parte di privati l’area riservata dell’Agenzia delle entrate

A partire dal 13 gennaio 2021 i servizi telematici dell’Agenzia delle entrate, fruibili nell’area riservata, sono disponibili anche agli utenti persone fisiche la cui identità digitale è autenticata tramite la propria carta di identità elettronica (CIE). (Ag.delle entrate, provvedimento del 12/1/2021)

DICHIARAZIONI

Pubblicati i modelli di dichiarazione per il periodo di imposta 2020

L’Agenzia delle entrate ha approvato con provvedimenti datati 29 gennaio 2021 i modelli Redditi 2021 per le persone fisiche, gli enti non commerciali, le società di persone, le società di capitali, Irap e Consolidato nazionale mondiale con le relative istruzioni.

Con altro provvedimento del 15 gennaio 2021 la stessa aveva già provveduto ad approvare modello e istruzioni del 730/2021. (Ag.delle entrate, provvedimenti vari del 15/01/2021 e 29/1/2021)

SISTEMA TS

Slittamento del termine di invio

Con provvedimento dello scorso 22 gennaio l’Agenzia delle entrate ha annunciato la proroga al prossimo 8 febbraio 2021 del termine per l’invio dei dati delle spese sanitarie 2020 al STS.

Si tratta di una proroga di soli 8 giorni dato che il termine precedente era fissato nel prossimo 31 gennaio 2021.

Tale slittamento comporta anche il prolungamento del termine entro il quale il singolo contribuente può manifestare l’opposizione all’utilizzo dei dati in esame per la predisposizione della propria dichiarazione dei redditi. In particolare, l’opposizione può essere effettuata fino all’8 febbraio 2021 per i dati aggregati tramite l’apposita Comunicazione all’Agenzia delle entrate ovvero dal 16 febbraio al 15 marzo 2021 per ogni singola spesa tramite l’area riservata del sito internet del STS.

(Agenzia delle entrate, provvedimento n. 20765, 23/01/2020)

CREDITO DI IMPOSTA ADEGUAMENTO AMBIENTI DI LAVORO

Modifica Istanza

In considerazione del mutamento della normativa in merito alla fruizione del credito di imposta per adeguamento degli ambienti di lavoro l’Agenzia delle entrate ha provveduto a modificare il modello in uso e reso noto con provvedimento del Direttore dell’Agenzia delle entrate prot. n. 259854 del 10 luglio 2020. (Agenzia delle entrate, provvedimento n. 4887 del 8/1/2021)

LA LIPE DEL QUARTO TRIMESTRE

Alle aziende clienti che si occupano direttamente di inviare all’Agenzia delle entrate la comunicazione delle liquidazioni Iva (LIPE), si ricorda che l’adempimento relativo all’ultimo trimestre dell’anno presenta alcune particolarità, che di seguito sono riassunte.

Lipe 4° trimestre “incorporata” nella dichiarazione

È prevista la possibilità di non presentare la comunicazione trimestrale riguardante gli esiti delle liquidazioni periodiche (la cosiddetta LIPE) relativa al quarto trimestre, laddove la dichiarazione Iva annuale contenente i medesimi dati venga trasmessa entro il mese di febbraio dell’anno successivo a quello di chiusura del periodo d’imposta. In pratica, quindi, la LIPE relativa al 4° trimestre 2020 potrà non essere presentata autonomamente laddove si proceda alla trasmissione della dichiarazione annuale Iva 2021, relativa al periodo d’imposta 2020, tassativamente entro la data del 28 febbraio 2021 (in luogo dell’ordinario termine di presentazione fissato al 30 aprile 2021). A tal fine, nel modello di dichiarazione Iva annuale è presente un quadro VP che riproduce sostanzialmente i contenuti della LIPE e che, come detto, non potrà essere compilato qualora la dichiarazione sia presentata successivamente al mese di febbraio. Nelle istruzioni alla compilazione del modello viene precisato che, in linea generale, le modalità di compilazione del quadro VP fanno rinvio alle istruzioni per la compilazione della LIPE. Trattandosi, infine, dei dati relativi al 4° trimestre, il quadro VP del modello dichiarativo annuale non prevede rispetto al modello LIPE il rigo VP12 “interessi dovuti per le liquidazioni trimestrali” in quanto lo stesso, riferito ai trimestrali per opzione, non va compilato con riferimento ai dati dell’ultimo trimestre dell’anno.

Si evidenzia che l’inserimento in dichiarazione di tale comunicazione è solo una possibilità, nel qual caso dovranno essere forniti allo Studio tutti i dati necessari; al contrario, è comunque possibile procedere al tradizionale invio separato, al pari dei precedenti trimestri.

L’Acconto

Va inoltre segnalato il fatto che la comunicazione del quarto trimestre presenta alcune particolarità che devono essere considerate. Prima di tutto va evidenziato che rispetto ai mesi/trimestri precedenti va compilata la casella dedicata all’acconto Iva: si tratta della casella VP13 “Acconto dovuto”. Tale dato va inserito anche l’acconto non è stato effettivamente versato, da parte dei soggetti tenuti a tale versamento. Qualora l’ammontare dell’acconto risulti inferiore a 103,29 euro, il versamento non deve essere effettuato e pertanto nel rigo non va indicato alcun importo. La casella metodo deve essere compilata indicando il codice relativo al metodo utilizzato per la determinazione dell’acconto:

- “1” storico;

- “2” previsionale;

- “3” analitico – effettivo;

- “4” soggetti operanti nei settori delle telecomunicazioni, somministrazione di acqua, energia elettrica, raccolta e smaltimento rifiuti, etc.

Contribuenti trimestrali

I soggetti che adottano la periodicità trimestrale per la liquidazione dell’Iva devono osservare alcune accortezze nella compilazione della LIPE relativa al quarto trimestre. Per tali soggetti le istruzioni precisano che nella compilazione della comunicazione non si deve tenere conto delle eventuali operazioni di rettifica e di conguaglio da effettuare in sede di dichiarazione annuale (come ad esempio il calcolo definitivo del pro rata o la rettifica della detrazione, ovvero ancora nel caso di applicazione di particolari regimi speciali). Poiché i contribuenti trimestrali liquidano il quarto trimestre in dichiarazione, la corrispondente comunicazione nei fatti risulta essere parziale: le istruzioni, infatti, precisano che essi non devono procedere alla compilazione dei righi relativi alla liquidazione ed in particolare i righi VP11, VP12 e VP14. È bene ricordare che, al contrario, i contribuenti che liquidano l’imposta a cadenza mensile, per i quali l’ultima LIPE raggruppa gli ultimi tre mesi dell’anno, dovranno comunque dare evidenza del debito d’imposta del rigo VP14 colonna 1. I contribuenti trimestrali devono inoltre prestare attenzione alla compilazione del rigo VP1, riguardante il periodo di competenza della liquidazione. I contribuenti che eseguono liquidazioni trimestrali, ai sensi dell’articolo 7, D.P.R. 542/1999 (trimestrali per opzione), devono indicare in colonna 2 il valore “5” con riferimento al quarto trimestre solare.

AUTOLIQUIDAZIONE INAIL 2020/2021

Il prossimo 16 febbraio 2021 i datori di lavoro dovranno calcolare e versare il premio Inail, dovuto quale conguaglio a saldo per l’anno precedente (regolazione) e anticipo per l’anno in corso (rata). Attraverso l’autoliquidazione del premio il datore di lavoro comunica all’Inail anche le retribuzioni effettivamente corrisposte nell’anno precedente ai lavoratori ed agli altri soggetti assicurati contro gli infortuni sul lavoro e le malattie professionali, compilando il modello 1031 (modulo per la dichiarazione delle retribuzioni). Il versamento ed il modello 1031 hanno però diverse scadenze, esse sono:

Presentazione modello 1031

Il modello 1031 deve obbligatoriamente essere presentato per via telematica.

Versamento premio Inail

febbraio

16

2021

1

° marzo

2021

I datori di lavoro titolari di PAT devono presentare le dichiarazioni delle retribuzioni esclusivamente con i servizi telematici “AL.P.I online” e “Invio telematico Dichiarazione Salari”. Il premio può essere versato in un’unica soluzione entro il 16 febbraio 2021 o in 4 rate di uguale importo. In caso di pagamento rateale, è necessario darne comunicazione tramite i servizi telematici previsti per la presentazione delle dichiarazioni delle retribuzioni: la prima delle 4 rate andrà versata entro il 16 febbraio 2021 e le successive 3 rispettivamente entro:

- il 17 maggio 2021;

- il 20 agosto 2021;

- il 16 novembre 2021.

Le rate successive alla prima dovranno essere maggiorate degli interessi, da calcolare in base al tasso annuo comunicato dall’Inail stessa. Il numero di riferimento del premio di autoliquidazione Inail 2020/2021 da indicare nel modello F24 è 902021. Ai fini del conteggio è necessario utilizzare le basi di calcolo e il prospetto contenente i dati relativi al tasso ed alla oscillazione per la determinazione del premio stabiliti dall’Inail. La comunicazione delle basi di calcolo del premio di autoliquidazione avviene tramite pubblicazione nella sezione “Fascicolo aziende”. Sono, inoltre, disponibili per le PAT (posizioni assicurative territoriali) i servizi “Visualizza basi di calcolo” e “Richiesta Basi di calcolo”.

L’articolo 1, comma 36 della L. 178/2020 ha disposto la sospensione dei termini relativi agli adempimenti e ai versamenti dei contributi previdenziali e assistenziali e dei premi per l’assicurazione obbligatoria dal 1° gennaio 2021 al 28 febbraio 2021 per:

-

- le federazioni sportive nazionali;

- gli enti di promozione sportiva;

- le associazioni e società dilettantistiche che hanno il domicilio fiscale, la sede legale o la sede operativa nel territorio dello Stato e operano nell’ambito di competizioni sportive in corso di svolgimento ai sensi del D.P.C.M. 24 ottobre 2020.

Le riduzioni applicabili

Occorre ricordare che in sede di autoliquidazione, il contribuente potrà usufruire di specifiche agevolazioni contributive che si riportano in sintesi:

- riduzione per la piccola pesca costiera e nelle acque interne e lagunari (PAT);

- sgravi per pesca oltre gli stretti, pesca mediterranea e pesca costiera (PAN);

- sgravio per il Registro Internazionale (PAN);

- incentivi per il sostegno della maternità e paternità e per la sostituzione di lavoratori in congedo (PAT);

- riduzione per le imprese artigiane (PAT);

- riduzione per Campione d’Italia (PAT);

- riduzione per le cooperative agricole e i loro consorzi operanti in zone montane e svantaggiate (PAT);

- riduzione per le cooperative agricole e i loro consorzi in proporzione al prodotto proveniente da zone montane e svantaggiate conferito dai soci (PAT);

- incentivi per assunzioni ai sensi dell’articolo 4, comma 8-11, L. 92/2012 (PAT).

Si segnala che le riduzioni relative al Registro internazionale e alle assunzioni di cui alla L. 92/2012 costituiscono aiuti di stato.

LA CERTIFICAZIONE UNICA 2021

L’Agenzia delle entrate, con provvedimento del 15 gennaio 2021, ha reso disponibile la versione definitiva della Certificazione Unica 2021, meglio nota come CU, da utilizzare per attestare, da parte dei sostituti di imposta, relativamente al 2020, i redditi di lavoro dipendente, assimilati, di lavoro autonomo, provvigioni e redditi diversi, i contributi previdenziali, assistenziali e assicurativi. La CU 2021, inoltre, deve essere presentata anche dai soggetti che hanno corrisposto somme e valori per i quali non è prevista l’applicazione delle ritenute alla fonte ma che sono assoggettati alla contribuzione dovuta all’Inps, come le aziende straniere che occupano lavoratori italiani all’estero assicurati in Italia.

|

Novità |

|

Nel modello sono stati previsti dei nuovi campi nei quali far confluire i dati relativi al: – trattamento integrativo per i redditi da lavoro dipendente, -il premio per i lavoratori dipendenti che hanno prestato la propria attività durante il lockdown di marzo 2020 e |

-la clausola di salvaguardia introdotta dalla normativa emergenziale Covid-19 per permettere ai lavoratori posti in CIG con pagamento diretto da parte dell’Inps, la fruizione del bonus Irpef.

Termini

La CU 2021 si articola in due diverse certificazioni:

- il modello sintetico, da consegnare ai sostituiti;

- il modello ordinario, più corposo in quanto prevede alcune informazioni precedentemente incluse nel modello 770, da trasmettere telematicamente all’Agenzia delle entrate.

Nel 2021 debutta il nuovo termine del 16 marzo 2021, sia per la trasmissione telematica delle CU sia per la consegna della Cu sintetica al percipiente del reddito certificato.

Scade il 2 novembre 2021 (in quanto il 31 ottobre cade di domenica e il 1° novembre è festivo) il termine per la trasmissione delle certificazioni contenenti esclusivamente redditi esenti o non dichiarabili mediante la dichiarazione precompilata (medesimo termine di invio del modello 770).

Composizione della certificazione

Il modello ordinario da inviare all’Agenzia delle entrate è composto dai seguenti quadri:

- frontespizio, dove trovano spazio le informazioni relative al tipo di comunicazione, ai dati del sostituto, ai dati relativi al rappresentante firmatario della comunicazione, alla firma della comunicazione e all’impegno alla presentazione telematica;

- quadro CT, nel quale vengono indicate, se non già comunicate in precedenza, le informazioni riguardanti la ricezione in via telematica dei dati relativi ai modello 730-4 resi disponibili dall’Agenzia delle entrate. Il quadro CT deve essere compilato solamente dai sostituti d’imposta che non hanno presentato il modello per la “Comunicazione per la ricezione in via telematica dei dati relativi ai modello 730-4 resi disponibili dall’Agenzia delle entrate” e che trasmettono almeno una certificazione di redditi di lavoro dipendente;

- certificazione Unica 2021, nella quale vengono riportati, in 2 sezioni distinte, i dati fiscali e previdenziali relativi alle certificazioni di lavoro dipendente, assimilati e assistenza fiscale e le certificazioni di lavoro autonomo, provvigioni e redditi diversi.

Nelle istruzioni per la compilazione viene precisato che è consentito suddividere il flusso telematico inviando, oltre il frontespizio ed eventualmente il quadro CT, le certificazioni dati lavoro dipendente e assimilati separatamente dalle certificazioni dati lavoro autonomo, provvigioni e redditi diversi.

Il modello sintetico, invece, è composto da 3 parti:

- dati anagrafici, per l’indicazione dei dati del soggetto che rilascia la certificazione e di quelli relativi al dipendente, pensionato o altro percettore delle somme, compresi quindi i lavoratori autonomi;

- certificazioni lavoro dipendente, assimilati e assistenza fiscale;

- certificazioni lavoro autonomo, provvigioni e redditi diversi.

SCADE IL 31 MARZO 2021 LA CERTIFICAZIONE DEGLI UTILI CORRISPOSTI NEL 2020

La certificazione degli utili e dei proventi equiparati (Cupe) deve essere rilasciata entro il 31 marzo 2021 ai soggetti residenti nel territorio dello Stato percettori di utili derivanti dalla partecipazione in soggetti Ires, residenti e non residenti, in qualunque forma corrisposti, nell’anno 2020. La certificazione Cupe non va rilasciata, invece, in relazione agli utili e agli altri proventi assoggettati a ritenuta a titolo d’imposta o a imposta sostitutiva. Possono essere considerati utili anche quelli percepiti in occasione della distribuzione di riserve di capitale, verificandosi la presunzione di cui all’articolo 47, comma 1, Tuir (in questi casi, la società emittente ha l’obbligo di comunicare agli azionisti ed agli intermediari la natura delle riserve oggetto della distribuzione e il regime fiscale applicabile). Il modello Cupe da utilizzare e le relative istruzioni sono disponibili al link

https://www.agenziaentrate.gov.it/portale/web/guest/schede/dichiarazioni/cupe-2020/modello-cupe-2020. Particolare attenzione va prestata con riguardo all’esposizione dei dividendi a cui risulta applicabile la disciplina che ha equiparato il trattamento fiscale delle partecipazioni di natura qualificata a quelle di natura non qualificata con riferimento ai redditi di capitale percepiti dal 1° gennaio 2018 dalle persone fisiche al di fuori dell’esercizio d’impresa, il cui prelievo è formato da una ritenuta a titolo di imposta del 26%. Tale disposizione si applica facendo riferimento all’anno di produzione degli utili. Alle distribuzioni di utili derivanti da partecipazioni qualificate con utili prodotti fino all’esercizio in corso al 31 dicembre 2017, la cui distribuzione venga deliberata nel periodo compreso tra il 1° gennaio 2018 e il 31 dicembre 2022 continuano ad applicarsi le disposizioni del D.M. 26 maggio 2017 (pertanto, gli utili maturati entro il 31 dicembre 2017 avranno un trattamento differenziato a seconda che facciano riferimento a partecipazioni qualificate o non qualificate).

Gli utili e i proventi corrisposti nel 2020 che vanno certificati

Il modello Cupe va consegnato da parte dei soggetti che hanno corrisposto le somme ai singoli percipienti entro il 31 marzo 2021 (non va trasmesso all’Agenzia delle entrate). I percettori degli utili dovranno utilizzare i dati contenuti nella certificazione per indicare i proventi conseguiti nella dichiarazione annuale dei redditi relativa al periodo di imposta 2020. Le somme da certificare mediante il modello Cupe fanno principalmente riferimento:

- alle riserve di utili distribuite;

- alle riserve di capitale distribuite;

- agli utili derivanti dalla partecipazione in Siiq e in Siinq (società di investimento immobiliare quotate o non quotate), assoggettati alla ritenuta alla fonte a titolo di acconto;

- ai proventi derivanti da titoli e strumenti finanziari assimilati alle azioni;

- agli interessi (riqualificati come dividendi) dei finanziamenti eccedenti di cui all’art.98 del Tuir (in vigore fino al 31 dicembre 2007) direttamente erogati dal socio o dalle sue parti correlate;

- alle remunerazioni nei contratti di associazione in partecipazione o cointeressenza con apporto di capitale ovvero di capitale e opere e servizi.

L’obbligo di certificazione sussiste anche per i dividendi corrisposti a soggetti non residenti se assoggettati a ritenuta o ad imposta sostitutiva, per consentire agli stessi il recupero del credito d’imposta (nel Paese estero di residenza) per le imposte pagate in Italia. Non devono essere certificati da parte delle società emittenti:

- gli utili e gli altri proventi assoggettati a ritenuta a titolo d’imposta o ad imposta sostitutiva ai sensi degli articoli 27 e 27-ter, D.P.R. 600/1973;

- gli utili e i proventi relativi a partecipazioni detenute nell’ambito di gestioni individuali di portafoglio di cui all’articolo 7, D.Lgs. 461/1997.

Dividendi

Pertanto, prendendo a riferimento il caso più frequente di compilazione, ossia quello riguardante la distribuzione di riserve di utili ai soci di società di capitali non quotate e non trasparenti:

- non dovrà essere rilasciata alcuna certificazione ai soci non qualificati in quanto il dividendo è stato erogato al netto della ritenuta a titolo di imposta;

- per i soci qualificati (coloro che possiedono una quota di partecipazione superiore al 20% dei diritti di voto esercitabili in assemblea o una quota di partecipazione al capitale superiore al 25%) una frazione del dividendo dovrà concorrere al reddito complessivo del percettore. Va emessa la certificazione solo nel caso in cui sia avvenuta una distribuzione di utili formatisi fino all’esercizio in corso al 31 dicembre 2017, la cui distribuzione è stata deliberata nel periodo compreso tra il 1º gennaio 2018 e il 31 dicembre 2022 e la cui erogazione è avvenuta nel 2020. A seconda dell’anno di formazione della riserva di utili distribuita, affinché il socio possa conoscere da quale riserva è stato attinto il dividendo distribuito, andranno compilati:

- il punto 28 se il dividendo deriva da utili prodotti fino al 2007, che concorre alla formazione del reddito del percettore nella misura del 40%;

- il punto 29 se il dividendo deriva da utili prodotti dal 2008 al 2016, che concorre alla formazione del reddito del percettore nella misura del 49,72%;

- il punto 30 se il dividendo deriva da utili prodotti nel 2017, che concorre alla formazione del reddito del percettore nella misura del 58,14%.

SCADE IL 16 MARZO LA TASSA DI CC.GG. SUI LIBRI SOCIALI PER L’ANNO 2021

Il prossimo 16 marzo le società di capitali, le società consortili, le aziende speciali degli enti locali e i consorzi costituiti fra gli stessi, nonché gli enti commerciali, devono effettuare il versamento della tassa di concessione governativa relativa alla vidimazione dei libri sociali per il 2021. Si tratta di un versamento forfettario da effettuarsi annualmente a prescindere dal numero dei registri tenuti e dalle relative pagine, nella misura di:

|

309,87 euro |

|

per la generalità delle società |

|

516,46 euro |

|

per le società con capitale sociale al 1° gennaio 2021 superiore a 516.456,90 euro |

|

Resta in vigore anche l’obbligo, all’atto della vidimazione dei libri sociali, di apporre la marca da bollo nella misura di 16 euro ogni 100 pagine. In occasione della vidimazione sarà necessario esibire alla Camera di Commercio (o agli altri soggetti abilitati alla vidimazione) il versamento della tassa di concessione governativa eseguito per l’anno in corso. |

Soggetti esclusi

Sono escluse dal pagamento della tassa di concessione governativa:

- le società di persone;

- le società cooperative;

- le società di mutua assicurazione;

- gli enti non commerciali;

- le società di capitali sportive dilettantistiche.

Per tutti i soggetti sopra elencati, a esclusione delle società di capitali sportive dilettantistiche, permane in ogni caso l’assoggettamento a imposta di bollo nella misura “doppia” (pari a 32 euro) da applicare sulle pagine del libro giornale e del libro degli inventari.

Libri per i quali è obbligatoria la vidimazione

La vidimazione iniziale è prevista solo per i libri sociali obbligatori di cui all’articolo 2421, cod. civ., in particolare si tratta del: libro dei soci;

- libro delle obbligazioni;

- libro delle adunanze e delle deliberazioni delle assemblee;

- libro delle adunanze e delle deliberazioni del C.d.A.;

- libro delle adunanze e delle deliberazioni del collegio sindacale;

- libro delle adunanze e delle deliberazioni del comitato esecutivo;

- libro delle adunanze e delle deliberazioni delle assemblee degli obbligazionisti;

- ogni altro libro o registro per i quali l’obbligo della bollatura è previsto da norme speciali.

Si ricorda che i libri contabili previsti dal codice civile, ovvero libro giornale e libro degli inventari non vanno vidimati ma numerati in maniera progressiva al momento dell’utilizzo, su di essi deve essere apposta, precedentemente all’utilizzo, una marca da bollo nella misura di 16 euro per ogni 100 pagine. Quanto invece ai registri Iva e registro beni ammortizzabili essi non devono essere vidimati, sono soggetti a numerazione ma non alla apposizione della marca da bollo.

Versamento

Il versamento deve essere effettuato con modello F24 utilizzando il codice tributo 7085 nella sezione “Erario” e indicando, quale annualità, il 2021, anno per il quale si versa la tassa.

|

Solo in sede di costituzione della società tale tassa va versata con bollettino postale. |

Sanzioni

L’omesso versamento della tassa annuale è punito con la sanzione amministrativa corrispondente dal 100 al 200% della tassa medesima e, in ogni caso, non inferiore a 103 euro.

ENTRO 16 MARZO 2021 L’INVIO DEI DATI DELLA DICHIARAZIONE PRECOMPILATA RELATIVI AL 2020

Da alcuni anni l’Agenzia delle entrate rende disponibile il modello Redditi Persone Fisiche e il modello 730 precompilati sulla base dei dati che vengono inviati all’Anagrafe tributaria tramite i canali del Sistema Tessera Sanitaria e degli appositi software di compilazione resi disponibili dall’Agenzia delle entrate per quanto riguarda gli altri soggetti obbligati. Riepilogando, i soggetti obbligati alla trasmissione dei dati per la dichiarazione precompilata entro il 16 marzo 2021 sono:

- le imprese assicuratrici;

- le forme pensionistiche complementari;

- i soggetti esercenti attività di servizi di pompe funebri;

- le università statali e non statali;

- i soggetti che erogano rimborsi relativi alle spese universitarie;

- i soggetti che erogano rimborsi di alcuni oneri detraibili o deducibili;

- gli enti previdenziali;

- i soggetti che erogano mutui agrari e fondiari;

- gli amministratori di condominio;

- le banche e le poste;

- gli asili nido pubblici e privati.

È disponibile al link https://www.agenziaentrate.gov.it/portale/web/guest/imprese/comunicazioni/dati-per-ladichiarazione-precompilata una apposita sezione dalla quale scaricare i software e le specifiche tecniche utili alla predisposizione delle comunicazioni telematiche.

Il provvedimento dell’Agenzia delle entrate n. 329652/2020 ha previsto che a decorrere dal periodo di imposta 2020 vanno comunicati all’Anagrafe tributaria esclusivamente i dati relativi agli oneri per cui spetta la detrazione di imposta del 19% ai fini Irpef, sostenuti con versamento bancario o postale ovvero mediante altri sistemi di pagamento, ai sensi dell’articolo 1, comma 679 della L. 160/2019.

Facoltativa la comunicazione per le spese di istruzione diverse da quelle universitarie

Il decreto 10 agosto 2020 del Ministero dell’economia e delle finanze ha fornito le istruzioni per la trasmissione delle informazioni sulle spese per l’istruzione diverse da quelle universitarie. I soggetti interessati all’invio sono quelli che fanno parte del Sistema nazionale di istruzione: le scuole statali e paritarie private e degli enti locali. La comunicazione è facoltativa per i periodi di imposta 2020 e 2021 e sarà obbligatoria a decorrere dal periodo di imposta 2022.

Non ancora pubblicato il decreto sulle erogazioni liberali ad associazioni e fondazioni

Si ricorda che un decreto del Ministero dell’economia e delle finanze del 30 gennaio 2018 (e il successivo provvedimento n. 34431/2018) ha introdotto, in via sperimentale e facoltativa per il triennio 2017/2018/2019, la comunicazione telematica dei dati relativi alle erogazioni liberali in denaro eseguite nell’anno precedente dalle persone fisiche. Dal periodo di imposta 2020 un nuovo decreto doveva individuare a regime i termini e le modalità di trasmissione telematica obbligatoria dei dati relativi alle erogazioni liberali che danno diritto a deduzioni dal reddito o a detrazioni dall’imposta. L’obbligo di effettuazione della comunicazione telematica riguarderebbe le associazioni di promozione sociale, le fondazioni e associazioni riconosciute aventi per scopo statutario la tutela, promozione e la valorizzazione dei beni di interesse artistico, storico e paesaggistico e le fondazioni e associazioni riconosciute aventi per scopo statutario lo svolgimento o la promozione di attività di ricerca scientifica.

|

Ad oggi quest’ultimo decreto non risulta ancora pubblicato: si ritiene che in assenza di nuovi chiarimenti ministeriali la comunicazione per il periodo di imposta 2020 delle erogazioni liberali che danno diritto a deduzioni dal reddito o a detrazioni di imposta non sia obbligatoria. |

DICHIARAZIONE TARDIVA DEI REDDITI PER IL PERIODO D’IMPOSTA 2019

Segnaliamo a tutti i Clienti che, il prossimo 10 marzo 2021 scade il termine per provvedere all’invio telematico della dichiarazione dei redditi relativa al periodo d’imposta 2019, non trasmessa nel termine ordinario del 30 novembre 2020, poi rinviato al 10 dicembre scorso (ossia 90 giorni dalla scadenza di invio). Tale invio, definito “tardivo”, consente di non considerare come “omessa” la dichiarazione dei redditi (situazione che, al contrario, si verifica se l’invio interviene successivamente a tale data) e può essere sanata con il versamento di una sanzione ridotta avvalendosi del ravvedimento operoso.

Così operando (presentazione della dichiarazione con ritardo non superiore a 90 giorni) la dichiarazione si considera regolarmente “presentata”, ancorché tardivamente e, quindi, non si incorre nella più pericolosa ipotesi dell’omessa dichiarazione, fattispecie a cui sono collegate pesanti sanzioni, oltre al pericolo della possibile determinazione induttiva del reddito di impresa (per le imprese) o di lavoro autonomo (per i professionisti). Ricordiamo, inoltre, che applicando il ravvedimento operoso, è possibile definire la ritardata presentazione con sanzioni davvero contenute:

- la sanzione per il ritardato invio del modello è ridotta a 25 euro (ossia 250 euro ridotto a 1/10);

- inoltre, nel solo caso di imposte non versate, sarà applicabile la sanzione del 3,75% (ossia la sanzione del 30% ridotta a 1/8, in quanto dette imposte vengono versate entro un anno dalla scadenza originaria del versamento delle imposte).

Si invita, pertanto, la clientela a voler attentamente valutare la propria situazione, riflettendo se con riferimento al periodo d’imposta 2019 non si sia tralasciato di consegnare allo Studio la documentazione relativa a un eventuale reddito percepito e, per tale motivo, non sia stata compilata e trasmessa la dichiarazione dei redditi. Si pensi, ad esempio, a un contratto di locazione iniziato nel corso del 2019, ovvero a un reddito occasionale percepito in tale anno, o ancora alla presenza di più CU con redditi non conguagliati; nelle situazioni dubbie si invita la clientela a contattare il professionista di riferimento per verificare la necessità di presentare, ancorché tardivamente, la dichiarazione. Pertanto, al fine di consentire allo Studio di elaborare e inoltrare all’Agenzia delle entrate la dichiarazione relativa al periodo d’imposta 2019, si invita la clientela a consegnare con la massima tempestività la documentazione necessaria (in primis quella da cui risulta il reddito omesso che si intende dichiarare).

NOVITÀ DEL MODELLO DI DICHIARAZIONE ANNUALE IVA2021 RELATIVA ALL’ANNO 2020

Con il provvedimento direttoriale prot. n. 13095/2021 del 15 gennaio 2021 l’Agenzia delle entrate ha pubblicato il modello di dichiarazione annuale IVA2021 relativo all’anno 2020 con le relative istruzioni di compilazione, al fine di permettere ai soggetti obbligati di assolvere al tradizionale adempimento dichiarativo annuale previsto ai fini Iva. La dichiarazione, che può essere ordinariamente presentata già dal 1° febbraio ma non oltre il successivo 30 aprile 2021, presenta anche quest’anno rilevanti novità dal punto di vista strutturale. Descriviamo pertanto le novità del modello, riservando maggior spazio a quelle ritenute di maggiore interesse. Le principali novità in sintesi

|

|

Viene introdotto un nuovo rigo VA16 finalizzato all’indicazione dei versamenti sospesi a causa dell’emergenza epidemiologica da Covid19; |

|

|

Viene modificata la modalità di compilazione del quadro VQ al fine di limitare lo stesso al solo “ripristino” del credito IVA connesso ad omessi versamenti periodici relativi agli anni 2018 e 2019; |

|

|

Viene introdotto un nuovo rigo VL41 al fine di gestire gli omessi versamenti periodici relativi all’anno 2020 in presenza di un risultato a credito. |

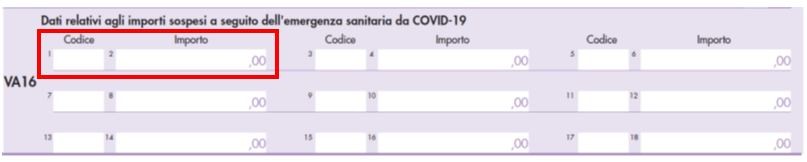

Versamenti sospesi causa Covid-19: il nuovo rigo VA16

Come evidenziato nello schema precedente, nel quadro VA del modello di dichiarazione IVA2021 viene inserito un nuovo rigo VA16 riservato ai soggetti che hanno usufruito dei provvedimenti agevolativi di sospensione dei versamenti emanati a seguito dell’emergenza epidemiologica da Covid-19. Si tratta dei soggetti che, avendone titolo in base alle disposizioni normative emanate nel corso del 2020, non hanno effettuato nel 2020, alle scadenze previste, i versamenti Iva (compreso il saldo 2019).

In particolare, va indicato:

- nel campo 1 lo specifico codice relativo alla disposizione normativa della sospensione desumibile dalla tabella di seguito riportata;

- nel campo 2 l’importo dei versamenti sospesi relativi al codice di campo 1.

I casi di sospensione dei versamenti

|

codici |

|

|

2 |

Soggetti aventi residenza, sede legale/operativa nel territorio dei Comuni di cui all’Allegato 1 del D.P.C.M. 23 febbraio 2020. |

|

4 |

Soggetti aventi domicilio fiscale, sede legale/operativa nel territorio dello Stato indicati all’articolo 61, comma 2, D.L. 18/2020, ad eccezione dei soggetti di cui alla lettera b) della citata norma. |

|

5 |

Soggetti aventi domicilio fiscale, sede legale/operativa nel territorio dello Stato indicati all’articolo 61, comma 2, lettera b), D.L. 18/2020 (ad esempio, federazioni sportive, etc.). |

|

6 |

Soggetti aventi domicilio fiscale, sede legale/operativa nel territorio dello Stato, con ricavi/compensi 2019 non superiori a 2 milioni di euro (articolo 62, comma 2, D.L. 18/2020) Soggetti esercenti attività d’impresa, arte o professione con domicilio fiscale, sede legale/operativa nelle Province di Bergamo, Brescia, Cremona, Lodi e Piacenza (articolo 62, comma 3, D.L. 18/2020). |

|

7 |

Soggetti esercenti attività d’impresa, arte o professione che hanno subito una diminuzione del fatturato nel mese di marzo 2020 rispetto allo stesso mese del 2019 (articolo 18, commi 1, 3 e 6, D.L. 23/2020). |

|

8 |

Soggetti esercenti attività d’impresa, arte o professione che hanno subito una diminuzione del fatturato nel mese di aprile 2020 rispetto allo stesso mese del 2019 (articolo 18, commi 1, 3 e 6, D.L. 23/2020). |

|

9 |

Soggetti esercenti attività d’impresa, arte professione che hanno subito una diminuzione del fatturato nei mesi di marzo e aprile 2020 rispetto agli stessi mesi del 2019 e soggetti esercenti le medesime attività che hanno intrapreso l’attività in data successiva al 31 marzo 2019 (articolo 18, commi 1, 3, 5 e 6, D.L. 23/2020). |

|

12 |

Soggetti esercenti attività economiche varie. Sospensione versamenti Iva in scadenza nel mese di novembre 2020 (articolo 13-ter, D.L. 137/2020). |

|

13 |

Soggetti esercenti attività economiche varie. Sospensione versamenti Iva in scadenza nel mese di dicembre 2020 (articolo 13-quater, D.L. 137/2020). |

Omessi versamenti Iva periodici: le modifiche ai quadri VL e VQ

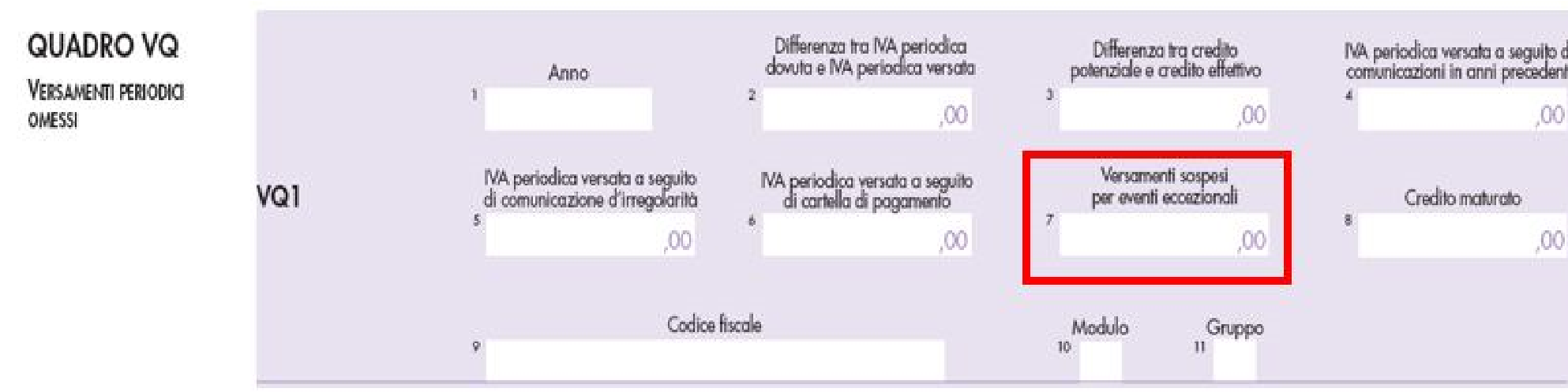

Come precisato nelle istruzioni alla compilazione del quadro VQ, tale quadro (introdotto nel modello dichiarativo dello scorso anno) è stato previsto per consentire la determinazione del credito maturato a seguito di versamenti di Iva periodica “non spontanei” ovvero ripresi dopo la sospensione per eventi eccezionali, relativi ad anni d’imposta precedenti quello di riferimento della presente dichiarazione. In concreto, quindi, la compilazione del quadro VQ presente nel modello di dichiarazione IVA2021 relativo al 2020, permette di far emergere il credito maturato collegabile ai versamenti IVA periodici “non spontanei” relativi agli 2018 e 2019. Per quanto riguarda, invece, il recupero di versamenti periodici relativi all’anno 2020 non eseguiti nei termini tramite ravvedimento operoso (casistica riconducibile ai versamenti “spontanei”), l’informazione dovrà altresì emergere dai dati indicati nel quadro VL del modello dichiarativo. La novità del quadro VQ

Nel quadro VQ è stato inoltre

introdotto il nuovo campo 7 denominato “Versamenti sospesi per

eventi eccezionali” (non collegati alle sospensioni dovute all’emergenza epidemiologica da

Co

v

id

–

19)

nel quale indicare l’

I

va

periodica versata a

seguito della ripresa dei versamenti dopo

la so

spensione per “eventi eccezionali” tra il giorno successivo alla presentazione del modello

di dichiarazione IVA2020 relativo all’anno 2019 e la data di pres

e

nt

azione dell’attuale modell

o

dichiarativo IVA2021 p

er l’anno 2020.

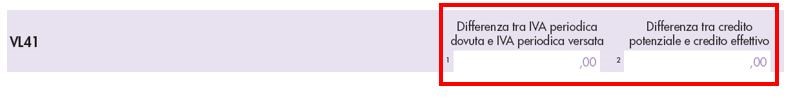

Ai soli fini di “monitoraggio” viene inserito nel quadro VL del modello dichiarativo IVA2021 un nuovo rigo VL41 nel quale indicare, con riferimento al 2020, le seguenti informazioni:

- nel campo 1, la differenza (positiva) tra l’Iva periodica dovuta e l’Iva periodica versata, pari alla differenza tra il campo 2 e la somma dei campi 3, 4 e 5 del rigo VL30;

- nel campo 2, la differenza (positiva) tra il credito “potenziale” che si sarebbe generato in caso di integrale versamento dell’Iva periodica entro la data di presentazione del modello di dichiarazione IVA2021 e il credito “effettivo” di rigo VL33. Detto rigo, precisano le istruzioni, va compilato solo se la predetta differenza è positiva. Il “credito potenziale” è pari al risultato, se positivo, della somma algebrica dei seguenti campi: (VL4 + VL11, col. 1 + VL12, col. 1 + VL24 + VL25 + VL26 + VL27 + VL28 + VL29 + VL30, col. 1 + VL31) – (VL3 + VL20 + VL21 + VL22 + VL23).

Le altre novità del modello IVA2021

In aggiunte alle modifiche in precedenza descritte evidenziamo in forma di rappresentazione schematica le altre novità ricavabili dalla lettura delle istruzioni alla compilazione del modello di dichiarazione annuale IVA2021 per l’anno 2020.

|

Quadri VE-VF |

– |

vanno ricomprese nel rigo VE33 le cessioni di beni e/o prestazioni di servizi esenti ai sensi dell’art.124 DL 34/2020 (“Decreto Rilancio”) (ad esempio, cessioni di mascherine e altri dispositivi di protezione individuali) mentre i relativi acquisti vanno indicati nel rigo VF16 campo 2. |

|

– |

viene inserita nella sezione 3 del quadro VF, al rigo VF30, una nuova casella 10 riservata ai produttori agricoli che hanno applicato il regime forfetario previsto per l’attività di oleoturismo di cui alla L.160/2019 (Legge di Bilancio per l’anno 2020). |

|

|

– |

viene introdotto nel rigo VF34 un nuovo campo 9 dedicato alle operazioni esenti collegate all’emergenza epidemiologica da Covid19 che non debbono influenzare il calcolo del pro rata generale di detrazione |

|

|

Quadro DI |

– |

a seguito delle novità introdotte in materia di dichiarazioni d’intento a opera dell’articolo 12-septies, D.L. 34/2019 (“Decreto Crescita”) viene soppresso il quadro VI relativo all’indicazione degli estremi delle dichiarazioni d’intento ricevute. |

|

Quadro VO |

– |

viene inserito un nuovo rigo VO16, riservato ai soggetti che effettuano servizi di telecomunicazione, tele radiodiffusione ed elettronici (cosiddetti servizi “TTE”) di cui al nuovo art.7-octies DPR 633/72 nei confronti di committenti non soggetti passivi stabiliti in Stati UE diversi dall’Italia (disposizione in vigore dal 10 giugno 2020). Tale casella va barrata – in presenza nell’anno precedente di un ammontare complessivo delle predette operazioni non superiore a 10.000 euro – per comunicare l’opzione dal 2020 per l’applicazione dell’Iva nello Stato UE del committente; |

|

– |

viene inserita nel rigo VO26 una casella che permette di comunicare – già per l’anno 2020 – la revoca dell’opzione per il metodo registrato=incassato di cui all’articolo 18, comma 5, D.P.R. 600/1973 (contribuenti in contabilità semplificata per cassa); |

|

|

– |

viene inserito un nuovo rigo VO36 riservato ai soggetti esercenti l’attività oleoturistica per comunicare l’opzione – già dall’anno 2020 – per l’applicazione dell’Iva e del reddito nei modi ordinari. |

Nuova ipotesi di esonero da visto per compensazioni/rimborsi in caso di buona pagella Isa

Come per lo scorso modello dichiarativo, per i contribuenti soggetti alla disciplina degli indicatori sintetici di affidabilità (i cosiddetti Isa) che nel periodo d’imposta 2019 hanno conseguito un livello di affidabilità fiscale almeno pari a 8, spettano ai fini Iva una serie di benefici tra cui:

- l’esonero dall’apposizione del visto di conformità per la compensazione di crediti per un importo non superiore a 50.000 euro annui relativamente all’imposta sul valore aggiunto;

- l’esonero dall’apposizione del visto di conformità ovvero dalla prestazione della garanzia per i rimborsi dell’imposta sul valore aggiunto per un importo non superiore a 50.000 euro annui.

Quest’anno, per effetto delle disposizioni contenute nel provvedimento direttoriale n. 183037 del 30 aprile 2020, con cui l’Agenzia delle entrate individua i livelli di affidabilità fiscale per il periodo d’imposta 2019 cui sono collegati i benefici premiali previsti dall’articolo 9-bis, comma 11, D.L. 50/2017, i benefici premiali per la compensazione e il rimborso del credito Iva spettano anche ai contribuenti che abbiano raggiunto un livello di affidabilità fiscale almeno pari a 8,5 calcolando la media dei punteggi relativi ai periodi d’imposta 2018 e 2019. Viene pertanto confermata anche nel modello di dichiarazione annuale IVA2021, nel riquadro “Firma della dichiarazione” del Frontespizio, la casella denominata “Esonero dall’apposizione del visto di conformità” che dovrà però essere barrata, nonostante la descrizione richiami il solo visto di conformità, per segnalare tutte le situazioni di esonero descritte in precedenza e che comprendono quindi anche l’esonero da prestazione della garanzia per i rimborsi. A conferma di ciò, si richiamano anche le istruzioni alla compilazione del campo 7 denominato ”Esonero garanzia” del rigo VX4 riferito ai rimborsi, nelle quali si precisa che il campo non deve essere compilato dai contribuenti che hanno applicato gli Isa e che risultano esonerati ai sensi dell’articolo 9-bis, comma 11, lettera b), D.L. 50/2017; tale situazione va infatti segnalata, come detto, barrando la casella “Esonero dall’apposizione del visto di conformità” posta nel riquadro “Firma della dichiarazione” del frontespizio.

DEFINITA LA POSSIBILITA’ DI CEDERE UN TERRENO RIVALUTATO AD UN VALORE INFERIORE A QUELLO DI PERIZIA

L’Agenzia delle entrate con circolare n. 1/E del 22 gennaio 2021, ha fornito alcuni chiarimenti sulla rideterminazione del valore delle partecipazioni e di terreni edificabili e agricoli. La principale novità riguarda il recepimento delle indicazioni delle Sezioni Unite della Corte di cassazione che con le sentenze n. 2321 e n. 2322 del 31 gennaio 2020, hanno ammesso la possibilità di indicare nell’atto di cessione del terreno rivalutato un corrispettivo inferiore al valore rideterminato con la perizia giurata senza che questo comporti la decadenza dal beneficio previsto dall’articolo 7, L. 448/2001. Si tratta di un importante chiarimento atteso che fino a oggi l’Amministrazione finanziaria aveva evidenziato che qualora nell’atto di cessione del terreno risultasse un valore inferiore a quello rivalutato la plusvalenza sarebbe stata determinata con le regole ordinarie e quindi il valore iniziale del bene sarebbe stato identificato nel costo o valore di acquisto, non potendosi tenere conto degli effetti della rivalutazione del bene. Nel citato documento di prassi l’Agenzia ha inoltre ripercorso le vicende normative della rivalutazione delle partecipazioni e dei terreni, in particolare ha specificato che nel periodo d’imposta 2020, è stata prevista la possibilità di rideterminare il valore di acquisto dei suddetti beni detenuti alla data del:

- 1° gennaio 2020, effettuando i relativi adempimenti entro il 30 giugno 2020; – 1° luglio 2020, effettuando i relativi adempimenti entro il 15 novembre 20201; mentre nel periodo d’imposta 2021 è prevista la possibilità di rideterminare il costo o il valore di acquisto delle suddette partecipazioni e terreni detenuti alla data del 1° gennaio 2021, effettuando i relativi adempimenti entro il 30 giugno 2021.

Tenuto conto di questo avvicendamento normativo l’Agenzia ha voluto chiarire che il nuovo valore può essere utilizzato ai fini del calcolo dell’eventuale plusvalore in luogo dell’originario costo o valore di acquisto sulla base della nuova perizia redatta entro il 30 giugno 2021.

In merito agli aspetti pratici l’Agenzia delle entrate ha ribadito quanto segue:

|

incremento del valore del bene periziato |

È previsto il solo incremento del costo della perizia, non danno luogo a incrementi i pagamenti di altri oneri |

|

Perfezionamento della rivalutazione |

Al versamento dell’intera imposta o con il versamento della prima rata se si è optato per la rateazione |

|

Rimborso dell’imposta sostitutiva |

Il rimborso è ammesso solo se il pagamento della sostitutiva è avvenuto oltre il termine previsto e quindi deve intendersi inefficacie al fine della rivalutazione, diversamente, anche qualora il contribuente non benefici della rivalutazione, non potrà chiedere il rimborso delle somme versate |

|

Scomputo sostitutiva da precedenti rivalutazioni |

Nel caso in cui sia stata effettuata una nuova perizia dei beni detenuti alla data del 1° gennaio 2021, è possibile scomputare dall’imposta sostitutiva dovuta l’imposta eventualmente già versata in occasione di precedenti rivalutazioni effettuate con riferimento ai medesimi beni, alternativamente il contribuente potrà presentare istanza di rimborso dell’imposta sostitutiva pagata in passato. L’importo del rimborso non può essere superiore all’importo dovuto in base all’ultima rideterminazione del valore |

|

Successione nelle rivalutazioni |

Il contribuente può rideterminare il valore delle partecipazioni e dei terreni più volte anche nel caso in cui l’ultima perizia giurata di stima riporti un valore inferiore a quello risultante dalla perizia precedente |

Le altre indicazioni contenute nella circolare riguardano la compilazione delle dichiarazioni dei redditi e in particolare l’indicazione dei dati relativi alla rideterminazione del valore delle partecipazioni e dei terreni che vanno riportati:

- in caso di partecipazioni, nell’apposita sezione del quadro RT

- in caso di terreni, nell’apposita sezione del quadro RM,

- in caso di utilizzo del modello 730 dovranno anche presentare gli stessi quadri del modello “Redditi” e il relativo frontespizio.

Infine l’Agenzia delle entrate, come risposte ad altrettanti interpelli, ha fornito chiarimenti in relazioni a due fattispecie, partecipazioni detenute da coniugi in regime di comunione dei beni e rideterminazione parziale del valore della partecipazione esplicitando quanto segue:

|

Partecipazione detenute da coniugi in regime di comunione dei beni |

data la contitolarità dei beni provenienti dagli acquisti compiuti dai coniugi, tali beni, acquistati anche separatamente, diventano comuni ope legis e il coniuge che non ha partecipato all’acquisto ne risulterà pertanto comproprietario, nel caso in cui si intenda rideterminare l’intera quota di partecipazione, entrambi i coniugi devono procedere con il versamento dell’imposta sostitutiva per la quota a ciascuno imputabile. Tenuto conto che ai fini civilistici ciascun coniuge può disporre della propria quota, resta ferma la possibilità per ciascuno di essi di rideterminare esclusivamente il valore della partecipazione a lui riferibile |

|

Rideterminazione parziale del valore della partecipazione |

qualora un contribuente che detiene una partecipazione nell’ambito del regime dichiarativo intenda avvalersi nuovamente della possibilità di rideterminare il valore delle partecipazioni, deve necessariamente provvedere a rivalutare in ordine cronologico sempre per prime le ultime partecipazioni ricevute/acquisite, resta ferma la possibilità per il contribuente di procedere ad una nuova rideterminazione dell’intero valore della partecipazione posseduta e di scomputare dall’imposta sostitutiva dovuta quella già versata in occasione di precedenti procedure di rideterminazione effettuate con riferimento ai medesimi beni ovvero di chiederla a rimborso |

PARTENZA DAL 1° FEBBRAIO 2021 PER LA LOTTERIA DEGLI SCONTRINI

In data 29 gennaio 2021 è stato pubblicato il Provvedimento congiunto Dogane/Entrate prot. 32051/RU che fissa le regole per il funzionamento della c.d. lotteria degli scontrini. Come noto, dopo la proroga di sei mesi dal 1° luglio 2020 al 1° gennaio 2021, a causa della pandemia in corso, il Decreto “Milleproroghe” aveva affidato la definizione della partenza a un provvedimento da emanare entro il 1° febbraio 2021. Nessun ulteriore differimento, nonostante le difficoltà connesse all’adeguamento tecnologico più volte manifestate dai commercianti. Vediamo, pertanto, quali sono le caratteristiche essenziali di questa nuova disciplina partita lo scorso primo febbraio.

Chi può partecipare

Possono partecipare alla Lotteria tutte le persone maggiorenni e residenti in Italia che, fuori dall’esercizio di un’attività d’impresa, arte o professione, acquistano, pagando con mezzi elettronici, beni o servizi per almeno un euro di spesa presso esercenti che trasmettono telematicamente i corrispettivi. Per partecipare è sufficiente mostrare il proprio codice lotteria al momento dell’acquisto, ovvero un codice a barre/alfanumerico che si può ottenere, dal 1° dicembre 2020, sul portale della lotteria (www.lotteriadegliscontrini.gov.it), inserendo il proprio codice fiscale. Il codice può essere stampato o salvato su smartphone o tablet e essere esibito all’esercente al momento dell’acquisto.

Il funzionamento

Per importi di spesa almeno pari a 1 euro pagati tramite mezzi elettronici (carte di credito, carte di debito, bancomat, carte prepagate, carte e App connesse a circuiti di pagamento privativi e a spendibilità limitata), lo scontrino elettronico che l’esercente invia telematicamente produrrà un biglietto virtuale per ogni euro speso, fino a un massimo di 1.000 biglietti per ogni scontrino di importo pari o superiore a 1.000 euro. Successivamente all’estrazione dei biglietti vincenti, l’Agenzia delle dogane e dei monopoli abbinerà il codice lotteria associato al biglietto estratto al codice fiscale dell’acquirente e alla partita Iva dell’esercente risultati vincitori. Non possono partecipare alla Lotteria gli acquisti in contanti, gli acquisti on line, quelli per i quali si emette fattura e quelli per i quali il cliente fornisce all’esercente il proprio codice fiscale o tessera sanitaria a fini di detrazione o deduzione fiscale.

Le estrazioni

Le estrazioni sono settimanali, mensili e annuali. La prima, mensile, è fissata per giovedì 11 marzo che decreterà i primi 20 vincitori fra consumatori ed esercenti che abbiano generato scontrini trasmessi e registrati al Sistema Lotteria dal 1° al 28 febbraio 2021. Le estrazioni mensili verranno effettuate, poi, ogni secondo giovedì del mese, fra tutti i biglietti generati da corrispettivi trasmessi e registrati dal Sistema Lotteria nel mese precedente l’estrazione. Le estrazioni settimanali partiranno giovedì 10 giugno fra tutti i biglietti generati da corrispettivi trasmessi e registrati al Sistema Lotteria dal lunedì alla domenica della settimana precedente. Infine, la prima estrazione annuale si terrà a inizio 2022 (la data verrà stabilita con un provvedimento congiunto Dogane/Entrate) e si concorrerà con tutti i biglietti generati dal 1° febbraio al 31 dicembre 2021.

I premi

I premi attribuiti non concorrono a formare il reddito del percipiente per l’intero ammontare corrisposto nel periodo d’imposta e non sono assoggettati ad alcun prelievo erariale. Le vincite sono comunicate tramite pec:

- per gli acquirenti, all’indirizzo comunicato nell’area riservata del portale lotteria

- per gli esercenti, nell’Indice nazionale degli indirizzi di posta elettronica certificata, Ini-pec.

In assenza di una pec, la comunicazione viene inviata tramite raccomandata AR. La comunicazione segnalerà l’obbligo di recarsi, entro 90 giorni, presso l’ufficio dell’Agenzia delle dogane e dei monopoli competente in base alla propria residenza o al proprio domicilio fiscale. Il premio arriverà direttamente tramite bonifico bancario o postale.

|

Periodicità estrazioni |

Misura dei premi |

|

|

ANNUALE |

– |

1 premio da € 5.000.000 per chi compra |

|

– |

1 premio da € 1.000.000 per chi vende |

|

|

MENSILE |

– |

10 premi da € 100.000 per chi compra |

|

– |

10 premi da € 20.000 per chi vende |

|

|

SETTIMANALE |

– |

15 premi da € 25.000 per chi compra |

|

– |

15 premi da € 5.000 per chi vende |

Assistenza

Attraverso il “Portale lotteria” è possibile chiedere assistenza tecnica per eventuali criticità, incongruenze e/o irregolarità del sistema lotteria nonché effettuare, a decorrere dal 1° marzo 2021, le segnalazioni nel caso in cui l’esercente al momento dell’acquisto rifiuti di acquisire il codice lotteria. Dette segnalazioni sono utilizzate dall’Agenzia delle entrate e dalla Guardia di

Finanza nell’ambito delle attività di analisi del rischio di evasione.

AL VIA IL CONTROLLO SULLA SPETTANZA DELLE SOMME A FONDO PERDUTE EROGATE

PRO COVID

Tra i numerosi interventi urgenti varati dal Governo con il D.L. 23/2020, erano compresi anche i termini e le condizioni per accedere ai finanziamenti per sostenere la liquidità delle imprese. Si trattava di 2 diversi interventi, uno dei quali prevedeva l’erogazione di finanziamenti in favore di piccole e medie imprese e di persone fisiche esercenti attività di impresa, arti o professioni la cui attività d’impresa era stata danneggiata dall’emergenza Covid-19. Tali finanziamenti, messi a disposizione dal sistema bancario, per norma di legge, dovranno essere restituiti non prima di 24 mesi dall’erogazione e avranno una durata massima pari a 72 mesi. L’importo del finanziamento non poteva superare il 25% dell’ammontare dei ricavi del soggetto beneficiario, come risultante dall’ultimo bilancio depositato o dall’ultima dichiarazione fiscale presentata alla data della domanda di garanzia e, comunque, non superiore a 25.000 euro. Considerata la situazione di generalizzata difficoltà legata al primo lockdown molte sono state le aziende che hanno fatto ricorso al credito. Nel Decreto Rilancio sono stati previsti diversi strumenti che l’Agenzia delle entrate poteva utilizzare per verificare che i fondi fossero effettivamente erogati ad aziende in difficoltà, in particolare il Legislatore ha previsto che l’Agenzia, dopo aver erogato il contributo a fondo perduto, potrà avviare controlli sulle richieste pervenute e accettate, così da accertarne la corrispondenza con i requisiti previsti dallo stesso Decreto Rilancio. In questi giorni l’attività di controllo di cui sopra sta avendo seguito, e in particolare vogliamo informarvi che il Medio Credito Centrale sta inviando ai beneficiari del finanziamento la seguente lettera:

Fondo di garanzia per le PMI di cui alle leggi 662/96 (art. 2, comma 100, lett. a) e 266/97 (art. 15).

Comunicazione inizio attività ispettiva.

Posizione MCC n. XXXXXX – CLIENTE XXXX

Operazione di GARANZIA DIRETTA

Si comunica che l’operazione di cui al numero di posizione in oggetto, per la quale è stato richiesto l’intervento pubblico di garanzia, è sottoposta a controllo documentale ai sensi della normativa di riferimento vigente ed in particolare del D.M. 2 settembre 2015 e delle Disposizioni Operative in vigore per le domande di ammissione presentate dal 5 marzo 2019, approvate con Decreto del Ministero dello Sviluppo Economico del 12 febbraio 2019.

Si informa pertanto, che su codesta impresa il Gestore sta svolgendo degli accertamenti rivolti alla verifica del possesso dei requisiti di ammissibilità attestati dalla stessa nella richiesta di agevolazione, secondo quanto previsto dal D.M. 18/04/2005.

Nel caso in cui il Gestore riesca autonomamente a concludere l’attività di accertamento, verrà inviata all’indirizzo pec sopra evidenziato, una comunicazione con la quale verranno comunicate le risultanze della predetta attività.

Qualora invece, il Gestore dovesse ritenere necessaria l’acquisizione di ulteriori informazioni e/o documenti ai fini del completamento degli accertamenti, verrà inviata un’ulteriore comunicazione a codesta impresa, che dovrà pertanto produrre.

LA CONTABILIZZAZIONE DEI COSTI INAIL DI COMPETENZA DELL’ESERCIZIO

Nel mese di febbraio le aziende sono tenute a iscrivere per competenza il costo dei contributi dell’esercizio precedente e a contabilizzare il saldo e l’acconto del premio assicurativo versato per gli infortuni sul lavoro e le malattie professionali all’Istituto nazionale assicurazioni infortuni sul lavoro (Inail). Trattasi del risultato del calcolo della cosiddetta “autoliquidazione” con la quale il datore di lavoro comunica all’Inail i dati relativi alle retribuzioni corrisposte nel 2020 ai propri dipendenti e agli altri soggetti assicurati mediante la presentazione del modello 1031, entro il 1° marzo 2021 e dalla quale emerge l’importo che deve essere versato mediante modello F24. In tal senso, bisogna ricordare che il calcolo dell’importo del premio Inail dipende dal rischio specifico che grava sulle singole attività lavorative e, pertanto, fa riferimento ad apposite tariffe che indicano i tassi di premio da applicare sulle retribuzioni lorde dei dipendenti. Una volta determinato, il premio dovuto all’Inail va versato:

- in unica soluzione entro il 16 febbraio; ovvero

- a rate, tutte di uguale importo (ma la seconda, la terza e la quarta maggiorate di interessi), a partire dal 16 febbraio e a seguire entro il giorno 16 dei mesi di maggio, agosto e novembre.

La contabilizzazione del costo di competenza e del versamento dell’F24

Effettuato il calcolo dell’autoliquidazione del saldo di quanto dovuto per l’anno precedente e dell’acconto di quanto dovuto per l’anno corrente, il versamento deve avvenire mediante la compilazione del modello F24 (sezione Altri enti previdenziali e assicurativi) con un unico numero di riferimento (il 902021 per il versamento in scadenza il 16 febbraio 2021) che deve comprendere la sommatoria dell’importo dovuto per il saldo relativo al 2020 e per l’acconto relativo al 2021. Contabilmente le rilevazioni da fare sono le seguenti (il punto 2a prosegue con il punto 3a mentre il punto 2b. prosegue con il punto 3b.):

1. F24 16/2/2020: Versamento in data 16/2/2020 del modello F24 relativo all’Inail dell’importo di 3.578,90 euro, di cui 253,80 euro relativi al saldo 2019 ed 3.325,10 euro relativi all’acconto 2020

|

Diversi |

a |

Banca c/c |

3.578,90 |

|

|

Acconto Inail (SP) |

3.325,10 |

|||

|

Debito Inail (SP) |

253,80 |

L’acconto va rilevato nello Stato patrimoniale in C.II.5-quater trattandosi di un credito verso l’istituto iscrivibile nei crediti verso altri soggetti.

2a. ISCRIZIONE DEBITO VERSO INAIL A SEGUITO DI AUTOLIQUIDAZIONE A DEBITO: Al 31/12/2020 va rilevato mediante una scrittura di assestamento il costo dei contributi Inail di competenza dell’anno 2020, derivanti dall’autoliquidazione effettuata nel mese di febbraio 2021, per 3.450 euro

|

Contributi Inail (CE) |

a |

Diversi |

3.450,00 |

|

|

Acconto Inail (SP) |

3.325,10 |

|||

|

Debito Inail (SP) |

124,90 |

Il conto Contributi Inail rappresenta il costo per contributi di competenza del 2020 e deve affluire in B.9.b. – Oneri sociali mentre in avere viene chiuso integralmente l’acconto Inail versato il 16/2/2020 e iscritto il debito Inail che affluirà in D.13 – Debiti verso istituti di previdenza e di sicurezza sociale.

2b. ISCRIZIONE CREDITO VERSO INAIL A SEGUITO DI AUTOLIQUIDAZIONE A CREDITO: Al 31/12/2020 va rilevato mediante una scrittura di assestamento il costo dei contributi Inail di competenza dell’anno 2020, derivanti dall’autoliquidazione effettuata nel mese di febbraio 2021, per 3.200 euro

|

Diversi |

a |

Acconto Inail (SP) |

3.325,10 |

|

|

Contributi Inail (CE) Credito Inail (SP) |

3.200,00 125,10 |

Il conto Contributi Inail rappresenta il costo per contributi di competenza del 2020 e deve affluire in B.9.b. – Oneri sociali mentre in avere viene chiuso integralmente l’acconto Inail versato il 16/2/2020 e iscritto in dare il Credito Inail che affluirà in C.II.5-quater.

3a. F24 16/2/2021: Versamento in data 16/2/2021 del modello F24 relativo all’Inail dell’importo di 3.574,90 euro, di cui 124,90 euro relativi al saldo 2020 ed 3.450,00 euro relativi all’acconto 2021

|

Diversi |

a |

Banca c/c |

3.574,90 |

|

|

Acconto Inail (SP) |

3.450,00 |

|||

|

Debito Inail (SP) |

124,90 |

3b. F24 16/2/2021: Versamento in data 16/2/2021 del modello F24 relativo all’Inail dell’importo di 3.074,90 euro, scomputando il credito Inail dell’anno precedente per 125,10 euro e versando l’acconto per l’anno corrente per 3.200 euro

|

Acconto Inail (SP) |

a |

Diversi |

3.200,00 |

|

|

Credito Inail (SP) |

125,10 |

|||

|

Banca c/c |

3.074,90 |

Infine, si ricorda alla gentile Clientela che per la contabilizzazione delle scritture di cui ai punti 3a. e 3b. è necessario avere copia del calcolo dell’autoliquidazione, non evincendosi dal modello F24 le quote di versamento relative al periodo di imposta 2020 e al periodo di imposta 2021.

L’UTILIZZO E LA CONTABILIZZAZIONE DEL CREDITO D’IMPOSTA INVESTIMENTI

Nella presente procedura si evidenziano le modalità di utilizzo e contabilizzazione del credito d’imposta riconosciuto per l’acquisto dei beni strumentali. Va rammentato che detto credito d’imposta è stato introdotto lo scorso anno dalla L. 160/2019 ed è stato riproposto dalla L. 178/2020 con riferimento agli investimenti effettuati a decorrere dallo scorso 16 novembre 2020; oltre all’allungamento della finestra temporale, sono state aumentate le misure del bonus e sono state introdotte nuove fattispecie. Si riportano alcune tabelle riepilogative delle tipologie di investimenti agevolati e dei relativi benefici riconosciuti (ossia la misura del credito d’imposta, rapportato all’investimento effettuato). Si rammenta, peraltro, che recentemente sono stati approvati i codici tributo da utilizzare per spendere in compensazione nel modello F24 detto credito.

Le misure del credito

Con riferimento ai beni “ordinari” (ossia gli investimenti che non hanno i requisiti tecnologici e di interconnessione che possono farli rientrare nel novero di “industria 4.0”) il bonus è stato incrementato per il solo 2021 al 10%, mentre dal 2022 tornerà al 6% (su queste misure però sono attesi possibili interventi che potranno diminuire il bonus, forse anche retroattivamente). Dal 16 novembre 20 sono agevolabili anche gli acquisti di software “ordinari”.

Le misure ordinarie

|

Da 01.01.2020 a 31.12.2020 (30.06.2021 con «prenotazione») |

Da 16.11.2020 a 31.12.2021 (30.06.2022 con «prenotazione») comma 1055 |

Da 01.01.2022 a 31.12.2022 (30.06.2023 con «prenotazione») comma 1055 |

|

6% max: 2 milioni di euro |

10% 15% (smart working) max: 2 milioni di euro (materiali) 1 milione di euro (immateriali) |

6% max: 2 milioni di euro (materiali) 1 milione di euro (immateriali) |

Si tenga conto che nel verificare il momento in cui l’investimento è stato realizzato occorre considerare una “proroga” di 6 mesi, nel caso in cui al 31.12 dell’anno precedente sia stato effettuato l’ordine del bene e sia stato pagato un acconto di almeno il 20%. Con riferimento ai beni tecnologici 4.0 il bonus è decisamente più elevato e dipende dal momento in cui è stata fatto l’investimento e dall’importo di questo (occorre verificare lo scaglione dimensionale). Si evidenzia che oltre ai beni materiali (di cui all’allegato A della L. 232/2016) sono agevolabili anche alcuni beni immateriali (di cui all’allegato B della L. 232/16, quali software, sistemi e system integration, piattaforme e applicazioni).

Le misure “maggiorate”

|

Materiali |

Da 01.01.2020 a 31.12.2020 (30.06.2021 con «prenotazione») |

Da 16.11.2020 a 31.12.2021 (30.06.2022 con «prenotazione») comma 1056 |

Da 01.01.2022 a 31.12.2022 (30.06.2023 con «prenotazione») comma 1057 |

|

|

≤ 2,5 milioni di euro |

40% |

50% |

40% |

|

|

> 2,5 milioni di euro ≤ 10 milioni di euro |

20% |

30% |

20% |

|

|

> 10 milioni di euro ≤ 20 milioni di euro |

— |

10% |

10% |

|

|

Immateriali |

Da 01.01.2020 a 31.12.2020 (30.06.2021 con «prenotazione») |

Da 16.11.2020 a 31.12.2022 (30.06.2023 con «prenotazione») comma 1058 |

||

|

≤ 700.000 euro |

15% |

20% |

||

|

≤ 1 milione di euro |

— |

|||

Tali crediti d’imposta sono utilizzabili secondo diversi presupposti:

- il credito previsto dalla L. 160/2019 era utilizzabile nell’anno successivo all’entrata in funzione del bene; pertanto gli investimenti effettuati nel 2020 in applicazione di tale disposizione danno diritto ad un credito d’imposta utilizzabile già dallo scorso 1.1 (in realtà serviva l’approvazione dei codici tributo necessari, che sono stati recentemente introdotti dalla risoluzione n. 3/E/2021);

- il nuovo credito introdotto dalla L. 178/2020, al contrario, può essere già utilizzato a partire dal momento in cui avviene l’entrata in funzione del bene (per i beni ordinari) ovvero l’interconnessione (per i beni 4.0), senza attendere il successivo periodo d’imposta.

Cambia anche la modalità di fruizione del credito:

- il credito previsto dalla L. 160/2019 era utilizzabile su di un arco di 5 anni (3 per gli immateriali 4.0), in quote costanti;

- il nuovo credito introdotto dalla L. 178/2020, al contrario, può essere già utilizzato in un periodo molto più breve, ossia 3 anni. Per i beni ordinari, se il contribuente ha ricavi inferiori ai 5 milioni di euro, è possibile l’utilizzo in unica soluzione.

I tempi di utilizzo

|

Da 01.01.2020 a 31.12.2020 |

Da 16.11.2020 a 31.12.2021 |

Da 01.01.2022 a 31.12.2022 |

|

|

Materiali 4.0 |

5 |

3 |

|

|

Immateriali 4.0 |

3 |

3 |

|

|

Materiali e immateriali «No 4.0» |

5 |

3 (se ricavi < 5 milioni: 1) |

I codici tributo

Con la risoluzione n. 3/E del 13 gennaio 2021 sono stati approvati i codici tributo da utilizzare per la compensazione nel modello F24 di detti crediti d’imposta; tali compensazioni dovranno avvenire esclusivamente utilizzando i servizi telematici dell’Agenzia delle entrate (quindi queste deleghe F24 non possono essere presentate tramite i canali home banking). Il campo “anno di riferimento” è valorizzato con l’anno di entrata in funzione ovvero di interconnessione dei beni, nel formato “AAAA”. Per il credito d’imposta previsto dalla L. 160/2019 i codici tributo sono i seguenti:

- beni ordinari: “6932” denominato “Credito d’imposta investimenti in beni strumentali nuovi (diversi dai beni di cui agli allegati A e B alla legge n. 232/2016) – art. 1, comma 188, legge n. 160/2019”;

- beni materiali 4.0: “6933” denominato “Credito d’imposta investimenti in beni strumentali nuovi di cui all’allegato A alla legge n. 232/2016 – art. 1, comma 189, legge n. 160/2019”;”

- beni immateriali 4.0: 6934” denominato “Credito d’imposta investimenti in beni strumentali nuovi di cui all’allegato B alla legge n. 232/2016 – art. 1, comma 190, legge n. 160/2019”.

Analogamente, sono stati introdotti anche i codici tributo utilizzati per il nuovo credito d’imposta introdotto dalla L. 178/2020:

- beni ordinari materiali e immateriali: “6935” denominato “Credito d’imposta investimenti in beni strumentali nuovi (diversi dai beni di cui agli allegati A e B alla legge n. 232/2016) – art. 1, commi 1054 e 1055, legge n. 178/2020”;

- beni materiali 4.0: “6936” denominato “Credito d’imposta investimenti in beni strumentali nuovi di cui all’allegato A alla legge n. 232/2016 – art. 1, commi 1056 e 1057, legge n. 178/2020”;

- beni immateriali 4.0: “6937” denominato “Credito d’imposta investimenti in beni strumentali nuovi di cui all’allegato B alla legge n. 232/2016 – art. 1, comma 1058, legge n. 178/2020”.

La contabilizzazione

Il credito d’imposta riconosciuto per gli investimenti è da considerarsi un contributo in conto impianti, e consiste in una erogazione da un soggetto pubblico a favore del contribuente per incentivarlo a effettuare investimenti. I contributi in conto impianti sono riferiti e commisurati al costo dei cespiti e come tali partecipano direttamente o indirettamente alla formazione del risultato dell’esercizio secondo il criterio della competenza. Secondo il principio contabile Oic 16, i contributi in conto impianti sono rilevati nel momento in cui esiste una ragionevole certezza che le condizioni previste per il riconoscimento del contributo sono soddisfatte e che i contributi saranno erogati. Si iscrivono infatti in bilancio quando si tratta di contribuiti acquisiti sostanzialmente in via definitiva. Con riferimento al credito d’imposta in commento la ragionevole certezza del beneficio si ottiene con l’entrata in funzione (per i beni ordinari) ovvero con l’interconnessione (per i beni 4.0); al rispetto dei requisiti il diritto a fruire del credito d’imposta avviene automaticamente. Sotto il profilo contabile, il principio contabili indica 2 modalità. I contributi in conto impianti commisurati al costo delle immobilizzazioni materiali sono rilevati a Conto economico con un criterio sistematico, gradualmente lungo la vita utile dei cespiti. Ciò può essere applicato con 2 metodi:

- con il primo metodo (metodo indiretto) i contributi sono portati indirettamente a riduzione del costo in quanto imputati al Conto economico nella voce A5 “altri ricavi e proventi”, e quindi rinviati per competenza agli esercizi successivi attraverso l’iscrizione di “risconti passivi”; di conseguenza, sono imputati al Conto economico, da un lato, gli ammortamenti calcolati sul costo lordo delle immobilizzazioni materiali, dall’altro, gli altri ricavi e proventi per la quota di contributo di competenza dell’esercizio. L’iscrizione del contributo in apposita voce tra i risconti passivi, da ridursi ogni periodo con accredito al Conto economico, lascia inalterato il costo dell’immobilizzazione, ma produce gli stessi effetti sull’utile dell’esercizio e sul patrimonio netto della contabilizzazione del contributo come riduzione del costo.

|

Esempio |

|

|

A gennaio 2021 Alfa srl (ricavi pari ad euro 2 milioni) ha acquisto un bene strumentale al prezzo di euro 10.000, immediatamente entrato in funzione; il credito d’imposta (10%) è pertanto pari ad euro 1.000 ed immediatamente utilizzabile. Aliquota di ammortamento del 20%. |

|

Di seguito la contabilizzazione con metodo indiretto.

|

Immobilizzazione |

a |

Fornitore |

10.000 |

|

|

Credito d’imposta investimenti |

a |

Contributo conto impianti (A5 c/e) |

1.000 |

Ammortamento a Fondo ammortamento 2.000

Poiché l’ammortamento del bene avviene sull’arco di 5 anni, anche il provento legato al contributo deve essere ripartito sul medesimo arco temporale; il primo anno andrà quindi riscontato una quota pari a 4/5 del contributo.

|

Contributo conto impianti (A5 c/e) |

a |

Risconti passivi |

800 |

Da notare che tale risconto del provento nulla ha a che fare con l’utilizzo del credito, che invece è legato alle indicazioni previste dalla norma. In particolare, gli investimenti effettuati ai sensi della L. 178/2020 da soggetti con ricavi inferiori ai 5 milioni di euro danno un credito d’imposta utilizzabile in unica soluzione. Si ipotizzi che Mario Rossi utilizzi tale credito per compensare il debito Iva relativo al mese di gennaio 2021 per a 1.000 euro.

|

SEZIONE ERARIO |

||||||||||||||||||||||

|

IMPOSTE DIRETTE – IVA RITENUTE ALLA FONTE ALTRI TRIBUTI E INTERESSI |

codice tributo |

rateazione/regione/ prov./mese rif. |

anno di riferimento |

|||||||||||||||||||

|

importi a debito importi a credito versati compensati |

||||||||||||||||||||||

|

6001 |

2021 |

1.000,00 |

||||||||||||||||||||

|

6935 |

2021 |

1.000,00 |

||||||||||||||||||||

|

codice ufficio codice atto |

+/- SALDO (A-B) |

|||||||||||||||||||||

|

TOTALE A |

1.000,00 |

B |

1.000,00 |

0,00 |

||||||||||||||||||

- con il secondo metodo (metodo diretto) i contributi sono portati a riduzione del costo delle immobilizzazioni materiali cui si riferiscono. Di conseguenza, sono imputati al Conto economico solo gli ammortamenti determinati sul valore dell’immobilizzazione materiale al netto dei contributi.

|

Immobilizzazione |

a |

Fornitore |

10.000 |

|

|

Credito d’imposta investimenti |

a |

Immobilizzazione |

1.000 |

Ammortamento a Fondo ammortamento 1.800

Come detto, la fruizione del credito non varia ed è indipendente dalla modalità di contabilizzazione prescelta.

PRINCIPALI SCADENZE DAL 16 FEBBRAIO AL 15 MARZO 2021

Di seguito evidenziamo i principali adempimenti 16 febbraio al 15 marzo 2021, con il commento dei termini di prossima scadenza.

Si segnala ai Signori clienti che le scadenze riportate tengono conto del rinvio al giorno lavorativo seguente per gli adempimenti che cadono al sabato o giorno festivo, così come stabilito dall’articolo 7, D.L. 70/2011.

Scade oggi il termine di versamento dell’Iva a debito eventualmente dovuta per il mese di gennaio (codice tributo 6001). I contribuenti Iva mensili che hanno affidato a terzi la contabilità (articolo 1, comma 3, D.P.R. 100/1998) versano oggi l’Iva dovuta per il secondo mese precedente. Versamento dei contributi Inps

Scade oggi il termine per il versamento dei contributi Inps dovuti dai datori di lavoro, del contributo alla gestione separata Inps, con riferimento al mese di gennaio, relativamente ai redditi di lavoro dipendente, ai rapporti di collaborazione coordinata e continuativa, a progetto, ai compensi occasionali, e ai rapporti di associazione in partecipazione.

SCADE

NZE

F

ISSE

16

febbraio

Versamenti

Iva mensili

Versamento delle ritenute alla fonte

Entro oggi i sostituti d’imposta devono provvedere al versamento delle ritenute alla fonte effettuate nel mese precedente:

- sui redditi di lavoro dipendente unitamente al versamento delle addizionali all’Irpef;

- sui redditi di lavoro assimilati al lavoro dipendente;

- sui redditi di lavoro autonomo;

- sulle provvigioni;

- sui redditi di capitale;

- sui redditi diversi;

- sulle indennità di cessazione del rapporto di agenzia;

- sulle indennità di cessazione del rapporto di collaborazione a progetto.

Versamento ritenute da parte condomini

Scade oggi il versamento delle ritenute operate dai condomini sui corrispettivi corrisposti nel mese precedente riferiti a prestazioni di servizi effettuate nell’esercizio di imprese per contratti di appalto, opere e servizi.

ACCISE – Versamento imposta

Scade il termine per il pagamento dell’accisa sui prodotti energetici a essa soggetti, immessi in consumo nel mese precedente.

Inps – Contributi dovuti da artigiani e commercianti

Per gli artigiani ed i commercianti iscritti all’Inps scade oggi il versamento relativo al quarto trimestre 2020.

Versamento del saldo dell’imposta sostitutiva Tfr

Scade oggi il versamento a saldo dell’imposta imposta sostitutiva, nella misura del 17%, dovuta sul trattamento fine rapporto. Il versamento del saldo è al netto

|

dell’acconto del 16 dicembre dell’anno precedente e deve effettuarsi con modello F24 e codice tributo 1713. Autoliquidazione Inail – versamento Scade oggi il termine ultimo per procedere all’autoliquidazione e al versamento in unica soluzione, o quale prima rata, del premio Inail relativo al saldo 2020 ed all’acconto 2021. |

|

|

20 febbraio |

Presentazione dichiarazione periodica Conai Scade oggi il termine di presentazione della dichiarazione periodica Conai riferita al mese di gennaio, da parte dei contribuenti tenuti a tale adempimento con cadenza mensile. |

|

22 febbraio |

Versamento contributi Enasarco Scade oggi il termine per il versamento da parte della casa mandante dei contributi Enasarco relativi al quarto trimestre 2020. |

|

25 febbraio |

Presentazione elenchi Intrastat mensili Scade oggi, per i soggetti tenuti a questo obbligo con cadenza mensile, il termine per presentare in via telematica l’elenco riepilogativo degli acquisti e delle vendite intracomunitarie effettuate nel mese precedente. |

|

1 marzo |